Η αυτοματοποίηση ρομποτικών διαδικασιών στις ασφάλειες βρίσκεται σε άνοδο. Όπως και σε άλλες βιομηχανίες που έχουν πολλές εργασίες βασισμένες σε κανόνες και επαναλαμβανόμενες εργασίες, η RPA μπορεί να βοηθήσει τους οργανισμούς να επιτύχουν ταχύτερες, πιο αποδοτικές και χωρίς λάθη διαδικασίες, οι οποίες απελευθερώνουν το υπάρχον προσωπικό για να κάνει εργασίες με μεγαλύτερη αξία.

Η αναδοχή συμβολαίων και η αυτοματοποίηση απαιτήσεων είναι δύο από τις σημαντικότερες χρήσεις της RPA στον ασφαλιστικό τομέα. Ωστόσο, η τεχνολογία μπορεί επίσης να βοηθήσει σε μια σειρά από εργασίες, όπως η βελτίωση της εμπειρίας των πελατών και η διαχείριση των αλλαγών στο ρυθμιστικό περιβάλλον.

Αυτό το άρθρο θα εξετάσει την RPA στον ασφαλιστικό κλάδο και θα εξετάσει το μέγεθος της αγοράς, τα οφέλη, τις τάσεις, τις προκλήσεις, τις περιπτώσεις χρήσης και τις μελέτες περιπτώσεων.

Μέγεθος της αγοράς RPA στις ασφάλειες

Η αξία της παγκόσμιας αυτοματοποίησης ρομποτικών διαδικασιών στον ασφαλιστικό τομέα θα ξεπεράσει τα 100 εκατομμύρια δολάρια το 2023. Ωστόσο, με μια ισχυρή σύνθετη ετήσια αύξηση της τάξης του 28%, οι αναλυτές αναμένουν ότι το μέγεθος της ασφαλιστικής αγοράς θα ξεπεράσει τα 1,2 δισεκατομμύρια δολάρια μέχρι το 2032.

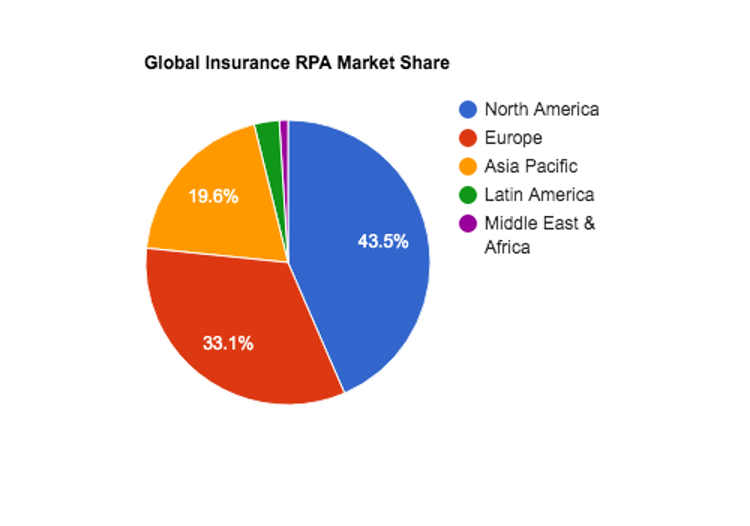

Η Βόρεια Αμερική (427 εκατ. δολάρια) και η Ευρώπη (325 εκατ. δολάρια) κατέχουν το μεγαλύτερο μερίδιο της παγκόσμιας αγοράς. Ωστόσο, περίπου το ένα πέμπτο των δαπανών προέρχεται από την περιοχή Ασίας-Ειρηνικού, με το μερίδιο αυτό να αναμένεται να αυξηθεί σημαντικά καθώς η περιοχή συνεχίζει την πορεία ψηφιακού μετασχηματισμού της.

Παράγοντες που επηρεάζουν την ανάπτυξη της

RPA στις ασφάλειες

Η ταχεία υιοθέτηση της RPA στον ασφαλιστικό κλάδο οφείλεται σε ένα σύνθετο σύνολο παραγόντων. Ας εξερευνήσουμε μερικά από τα ειδικά προβλήματα του κλάδου που επιλύει η RPA.

#1. Μεταβαλλόμενο ρυθμιστικό τοπίο

Οι κανονισμοί στον ασφαλιστικό κλάδο εξελίσσονται διαρκώς. Η τεχνολογία, οι οικονομικές συνθήκες και οι παρεμβάσεις πολιτικών ή καταναλωτικών ομάδων έχουν οδηγήσει σε αλλαγές στον τομέα τον τελευταίο καιρό, με αποτέλεσμα ορισμένοι ασφαλιστές να δυσκολεύονται να ακολουθήσουν. Ωστόσο, η μη συμμόρφωση με τους κανονισμούς μπορεί να οδηγήσει σε υψηλά πρόστιμα.

Τα εργαλεία RPA επιτρέπουν στους ασφαλιστές να συλλέγουν δεδομένα, να δημιουργούν αναφορές και να αυτοματοποιούν άλλες εργασίες συμμόρφωσης.

#2. Έλλειψη δεξιοτήτων

Ο ασφαλιστικός κλάδος υποφέρει από έλλειψη δεξιοτήτων. Πράγματι, στο Ηνωμένο Βασίλειο πέρυσι, οι επιχειρήσεις είχαν πέντε κενές θέσεις εργασίας για κάθε 100 θέσεις εργασίας. Ορισμένοι από τους ρόλους περιλαμβάνουν αναλογιστές, ασφαλιστές και στρατηγικούς αναλυτές.

Η αυτοματοποίηση ασφαλιστικών διαδικασιών μπορεί να βοηθήσει στην αντιμετώπιση αυτών των προβλημάτων, παρέχοντας ένα ψηφιακό εργατικό δυναμικό που μπορεί να εκτελεί επαναλαμβανόμενες εργασίες υψηλού όγκου. Η βοήθεια αυτή απελευθερώνει τους υπάρχοντες υπαλλήλους για να ασχοληθούν με εργασίες που έχουν μεγαλύτερη αξία, πράγμα που σημαίνει ότι οι εργοδότες μπορούν να κάνουν περισσότερα με λιγότερα.

#3. Ψηφιακός μετασχηματισμός

Ο ασφαλιστικός κλάδος είναι κλάδος έντασης δεδομένων. Τα τελευταία χρόνια, ο τομέας έχει υποστεί ψηφιακό μετασχηματισμό για να ανταποκριθεί στις εξελισσόμενες ανάγκες των πελατών. Η ζήτηση των καταναλωτών, σε συνδυασμό με τον αυξημένο ανταγωνισμό και τη σαφή ανάγκη για αποτελεσματικότητα, σημαίνει ότι οι ασφαλιστικές εταιρείες πρέπει να υιοθετήσουν τις ψηφιακές τεχνολογίες για να παραμείνουν μπροστά από την καμπύλη.

Περαιτέρω πρόοδοι στην τεχνολογία, όπως η τεχνητή νοημοσύνη, το ML και το cloud computing, έχουν δημιουργήσει ευκαιρίες για τις ασφαλιστικές εταιρείες. Η RPA μπορεί να συμβάλει στην ενσωμάτωση αυτών των εργαλείων στα ρυθμιστικά οικοσυστήματα ασφαλιστικής τεχνολογίας και να επιτρέψει έναν πιο προηγμένο ψηφιακό μετασχηματισμό.

#4. Πίεση μείωσης του κόστους

Οι τιμές των ασφαλίσεων έχουν εκτοξευθεί εδώ και χρόνια. Υπάρχουν αναρίθμητοι παράγοντες που επηρεάζουν το υψηλό κόστος των ασφαλίστρων, συμπεριλαμβανομένου του κόστους πληρωμής των απαιτήσεων, της απάτης και της αυξανόμενης κανονιστικής συμμόρφωσης.

Σε αντίθεση με τη δημοφιλή πεποίθηση, οι ασφαλιστικές εταιρείες δεν έχουν τεράστια περιθώρια κέρδους. Στην πραγματικότητα, συνήθως λειτουργούν με περιθώριο κέρδους περίπου 2% έως 3%. Ωστόσο, η αντίληψη του κοινού είναι ότι οι επιχειρήσεις αυτές αποκομίζουν υπερβολικά κέρδη.

Τα εργαλεία RPA επιτρέπουν στις ασφαλιστικές εταιρείες να λειτουργούν πιο οικονομικά αποδοτικά, γεγονός που μπορεί να μειώσει το κόστος των ασφαλίστρων για τους χρήστες τους. Μειώνοντας την εξάρτησή τους από την ανθρώπινη εργασία, οι επιχειρήσεις μπορούν να παρέχουν απλοποιημένες υπηρεσίες χωρίς συμβιβασμούς στην ποιότητα.

#5. Μεταβαλλόμενες απαιτήσεις των καταναλωτών

Ο ανταγωνισμός στον ασφαλιστικό κλάδο είναι τεράστιος, με τη μάχη για τους πελάτες να κρίνεται όλο και περισσότερο με την παροχή καλύτερων υπηρεσιών. Ο ασφαλιστικός κλάδος πρέπει να ανταποκριθεί στη ζήτηση των καταναλωτών για πιο οικονομικά αποδοτικά συμβόλαια που να είναι απλά κατανοητά. Οι επιλογές αυτοεξυπηρέτησης πελατών, όπως η αυτοματοποίηση της επεξεργασίας απαιτήσεων, μπορούν να βοηθήσουν τις ασφαλιστικές εταιρείες να ανταποκριθούν στις σύγχρονες προσδοκίες.

Το RPA βοηθά στον εξορθολογισμό αυτών των διαδικασιών και όταν συμπληρώνεται με άλλα εργαλεία τεχνητής νοημοσύνης, όπως το Generative AI, η τεχνολογία μπορεί να χειριστεί τα ερωτήματα των πελατών και να βοηθήσει με τα αιτήματα.

Οφέλη της RPA στις ασφάλειες

Η RPA έχει γίνει δημοφιλής στην ασφαλιστική αγορά για διάφορους επιτακτικούς λόγους. Ας ρίξουμε μια ματιά στους λόγους για τους οποίους οι επιχειρήσεις του ασφαλιστικού τομέα αγκαλιάζουν τις λύσεις RPA.

#1. Αυξημένη λειτουργική αποτελεσματικότητα

Όλες οι επιχειρήσεις επιθυμούν να αυξήσουν τη λειτουργική αποδοτικότητα, αλλά με τον τόσο σκληρό ανταγωνισμό στον ασφαλιστικό τομέα, οι επιχειρήσεις αντιμετωπίζουν ένα πρόσθετο επίπεδο πίεσης. Ευτυχώς, η ασφάλιση είναι γεμάτη από εργασίες που μπορούν να βελτιστοποιηθούν χάρη στην RPA για την επεξεργασία απαιτήσεων, την εξυπηρέτηση πελατών, την ανάληψη ασφαλιστικών συμβάσεων και πολλά άλλα.

#2. Μειωμένο κόστος

Τα ρομπότ RPA επιτρέπουν στις ασφαλιστικές ομάδες να έχουν πρόσβαση σε ένα ψηφιακό εργατικό δυναμικό που εργάζεται 24-7, 365 ημέρες το χρόνο. Αυτά τα εργαλεία δεν κουράζονται ποτέ, δεν χρειάζονται διάλειμμα και δεν ζητούν αύξηση μισθού. Η αυτοματοποίηση βοηθά τις ασφαλιστικές ομάδες να μειώσουν τον αριθμό των εργαζομένων τους ή να μετακινήσουν τους εργαζομένους σε ρόλους που είναι περισσότερο προσανατολισμένοι προς τον πελάτη, με γνώμονα την αξία.

#3. Αυξημένη ικανοποίηση από την εργασία

Η ικανοποίηση από την εργασία στον ασφαλιστικό κλάδο είναι 64%, που είναι πάνω από τον εθνικό μέσο όρο του 57% για όλα τα επαγγέλματα. Ωστόσο, οι πολλές ώρες εργασίας και το συχνό άγχος αναφέρονται συχνά από τους επαγγελματίες ασφαλιστές ως μειονεκτήματα της δουλειάς τους. Η RPA συμβάλλει στην ανακούφιση από τα τετριμμένα και επαναλαμβανόμενα καθήκοντα και επιτρέπει στους εργαζομένους να ασχοληθούν με καθήκοντα που έχουν νόημα και βελτιώνουν την ικανοποίηση από την εργασία.

#4. Καλύτερες εμπειρίες πελατών

Τα εργαλεία RPA μπορούν να αυτοματοποιήσουν την είσοδο των πελατών και τις υπηρεσίες, οδηγώντας σε ταχύτερες και πιο ικανοποιητικές εμπειρίες. Επιπλέον, οι ασφαλιστικές εταιρείες μπορούν να αυτοματοποιήσουν την επικοινωνία και να παρέχουν υποστήριξη σε όλα τα κανάλια, ώστε οι πελάτες τους να απολαμβάνουν πιο εξατομικευμένες αλληλεπιδράσεις.

Τα εργαλεία αυτοεξυπηρέτησης πελατών σημαίνουν επίσης ότι η υποστήριξη είναι διαθέσιμη όλο το εικοσιτετράωρο. Όλες αυτές οι λεπτομέρειες βελτιώνουν την εμπειρία του πελάτη δίνοντας στους καταναλωτές αυτό που θέλουν.

#5. Αυξημένη ακρίβεια

Χάρη στην ικανότητα του εργαλείου RPA να αυτοματοποιεί εργασίες που βασίζονται σε κανόνες, τα ανθρώπινα λάθη και οι ανακρίβειες εξαλείφονται αποτελεσματικά. Αυτά τα οφέλη σημαίνουν βελτιωμένη φήμη, χαμηλότερο κόστος, καλύτερη εμπειρία για τους πελάτες και ενισχυμένη κανονιστική συμμόρφωση.

Περιπτώσεις χρήσης της ρομποτικής διαδικασίας

Αυτοματοποίηση στις ασφάλειες

Η RPA έχει μεταμορφώσει τον ασφαλιστικό κλάδο με την αυτοματοποίηση των χειροκίνητων εργασιών. Ας εξερευνήσουμε μερικές από τις πιο συναρπαστικές περιπτώσεις χρήσης RPA στον ασφαλιστικό τομέα.

#1. Επεξεργασία απαιτήσεων

Η RPA στην επεξεργασία απαιτήσεων βοηθά τις ομάδες με την καταχώρηση δεδομένων, την ανάκτηση και επαλήθευση εγγράφων και τη διανομή πληροφοριών. Όταν εκτελούνται χειροκίνητα, τα καθήκοντα αυτά είναι επαναλαμβανόμενα και χρονοβόρα, γεγονός που απομακρύνει τους εργαζόμενους από πιο σύνθετα καθήκοντα. Η RPA λύνει αυτό το πρόβλημα και καθιστά τις ασφαλιστικές εταιρείες ταχύτερες και πιο παραγωγικές, μειώνοντας παράλληλα το λειτουργικό κόστος.

Η αυτοματοποίηση της διαδικασίας υποβολής ασφαλιστικών αιτήσεων διευκολύνει τη διαφάνεια και την ενημέρωση της κατάστασης σε πραγματικό χρόνο σε διάφορες συσκευές, ικανοποιώντας τις απαιτήσεις των σύγχρονων καταναλωτών.

#2. Αναδοχή

Η RPA στην ασφαλιστική αναδοχή βοηθά τους υπαλλήλους να εργάζονται πολύ ταχύτερα, αυτοματοποιώντας τη συλλογή πληροφοριών, την καταχώρηση δεδομένων και την ανάλυση πελατών. Η ανάληψη κινδύνων είναι ο ακρογωνιαίος λίθος της ασφάλισης, διότι η εκτίμηση του κινδύνου και η ακριβής τιμολόγηση των συμβολαίων είναι συχνά η διαφορά μεταξύ επιτυχίας και αποτυχίας.

Η RPA στην ασφαλιστική αναδοχή συμβάλλει στην εξασφάλιση ταχύτερων χρόνων επεξεργασίας χωρίς συμβιβασμούς στην ακρίβεια ή τη συμμόρφωση. Συνολικά, οδηγεί επίσης σε εξαιρετική ικανοποίηση των πελατών.

#3. Διαχείριση πολιτικής

Αφού πωληθούν τα ασφαλιστήρια συμβόλαια, απαιτείται αρκετή διαχείριση για τη διατήρησή τους σε καλή κατάσταση. Η RPA βοηθά στις ανανεώσεις συμβολαίων με την αυτοματοποίηση της επικοινωνίας, την έκδοση ενημερώσεων συμβολαίων και την είσπραξη ασφαλίστρων.

Η τεχνολογία χρησιμοποιείται επίσης για την αυτόματη ενημέρωση των πολιτικών και των στοιχείων των πελατών, διασφαλίζοντας την καλή ποιότητα των δεδομένων. Τέλος, η RPA αποτελεί ιδανική επιλογή για τις ακυρώσεις συμβολαίων, διότι αυτοματοποιεί τις εγγραφές, αποστέλλει σχετικές επικοινωνίες και μπορεί να επεξεργαστεί ακόμη και επιστροφές χρημάτων.

#4. Κανονιστική συμμόρφωση

Η κανονιστική συμμόρφωση είναι μια μεγάλη υπόθεση στον ασφαλιστικό τομέα. Ωστόσο, οι επιχειρήσεις μπορούν να ελαφρύνουν το φορτίο των υπαλλήλων τους χρησιμοποιώντας RPA για να εξασφαλίσουν υψηλής ποιότητας και συνεπή συλλογή δεδομένων και υποβολή εκθέσεων.

Η RPA μπορεί επίσης να παρακολουθεί θέματα συμμόρφωσης και να τα θέτει υπόψη των αρμόδιων εσωτερικών φορέων. Τέλος, οι ομάδες μπορούν να δημιουργήσουν bots για να αναζητούν σε σχετικούς ιστότοπους και ρυθμιστικούς φορείς επικοινωνίας ενημερώσεις ή αλλαγές στους κανόνες και να διασφαλίζουν ότι αυτές αντικατοπτρίζονται στις κατευθυντήριες γραμμές της εταιρείας.

#4. Συμπλήρωση παλαιού λογισμικού

Όπως και ο τραπεζικός κλάδος και ο κλάδος των χρηματοπιστωτικών υπηρεσιών, έτσι και ο ασφαλιστικός κλάδος εξακολουθεί να βασίζεται σε παλαιό λογισμικό. Στην πραγματικότητα, μια έρευνα της Capgemini πριν από μερικά χρόνια έδειξε ότι περίπου το 80% των ασφαλιστικών εταιρειών λειτουργούσαν με λογισμικό που ήταν τουλάχιστον δέκα ετών.

Το κόστος της αναβάθμισης αυτών των συστημάτων και οι ανησυχίες σχετικά με τη διακοπή της λειτουργίας των επιχειρήσεων αποτελούν ένα μεγάλο μέρος του λόγου για τον οποίο οι ασφαλιστικές ομάδες παραμένουν σε απαρχαιωμένα συστήματα. Ωστόσο, η RPA είναι ικανή να λειτουργεί ως γέφυρα μεταξύ αυτών των απόκρυφων συστημάτων και των πιο σύγχρονων εργαλείων. Με ένα κλάσμα του κόστους της αναμόρφωσης της υποδομής ΤΠ, οι ομάδες μπορούν να χρησιμοποιήσουν το RPA για να αλληλεπιδράσουν με το τρέχον λογισμικό και να ανοίξουν τον κόσμο των σύγχρονων εργαλείων που βασίζονται στο cloud.

#5. Εξυπηρέτηση πελατών

Όπως αναφέραμε παραπάνω, οι προσδοκίες των πελατών στον ασφαλιστικό τομέα έχουν αλλάξει σημαντικά τα τελευταία χρόνια. Νέες και ανατρεπτικές εταιρείες έχουν έρθει στο προσκήνιο, προσφέροντας έναν πιο εξατομικευμένο τύπο υπηρεσιών με μεγαλύτερη διαφάνεια, ταχύτητα και απλότητα. Πράγματι, η ασφάλιση είχε τη φήμη ότι στο παρελθόν ήταν αποπνικτική και υπερβολικά στεγνή, και για να κερδίσει το έθιμο των νεότερων χρηστών απαιτείται μια διαφορετική προσέγγιση.

Τα εργαλεία RPA μπορούν να βοηθήσουν τις ασφαλιστικές ομάδες να αυτοματοποιήσουν την εξυπηρέτηση των πελατών τους, καθιστώντας την πιο ευέλικτη, γρήγορη και εξατομικευμένη. Η βελτίωση των εμπειριών των καταναλωτών αποτελεί τεράστιο προγνωστικό παράγοντα για την εμπιστοσύνη και την αφοσίωση των πελατών, και η RPA μπορεί να βοηθήσει τις επιχειρήσεις να ξεπεράσουν αυτό το χάσμα.

#6. Μηχανική μάθηση και ανάλυση δεδομένων

Το σύγχρονο underwriting χρησιμοποιεί ένα μείγμα μηχανικής μάθησης για προγνωστική ανάλυση, ανίχνευση απάτης και ακόμη και εξατομικευμένη τιμολόγηση. Τα εργαλεία RPA μπορούν να βοηθήσουν σε αυτή τη διαδικασία συλλέγοντας δεδομένα από διάφορες πηγές και καθαρίζοντας τις πληροφορίες. Η διαδικασία αυτή διασφαλίζει την αξιοπιστία των δεδομένων, οδηγώντας σε μεγαλύτερη ακρίβεια.

Τα εργαλεία RPA μπορούν επίσης να αναλύουν δεδομένα για ασφαλιστικές εταιρείες και να εντοπίζουν ανωμαλίες και τάσεις. Επιπλέον, η RPA μπορεί να βοηθήσει στη διανομή των δεδομένων στα αρμόδια μέρη, σε πίνακες ελέγχου και σε βάσεις δεδομένων.

#7. Μάρκετινγκ

Οι ασφάλειες είναι μια τόσο ανταγωνιστική θέση που οι ομάδες μάρκετινγκ ξοδεύουν απίστευτα πολλά χρήματα για την προώθηση. Για παράδειγμα, στις ΗΠΑ, η Geico είχε προϋπολογισμό μάρκετινγκ ύψους 1,5 δισ. δολαρίων το 2022. Σύμφωνα με την έκθεση State of Marketing Report 2023 της HubSpot, ο μέσος προϋπολογισμός μάρκετινγκ για τις ασφαλιστικές εταιρείες ήταν 11,2% των συνολικών εσόδων.

Η εξοικονόμηση κόστους με παράλληλη απόκτηση πελατών είναι ζωτικής σημασίας για τις επιχειρήσεις που διεκδικούν μια θέση σε μια πολυπληθή αγορά. Τα εργαλεία αυτοματοποίησης μάρκετινγκ RPA μπορούν να συμβάλουν στην αύξηση της αξίας με διάφορους τρόπους.

Η αυτοματοποίηση μάρκετινγκ RPA στον ασφαλιστικό τομέα περιλαμβάνει τη μηχανοποίηση του μάρκετινγκ ηλεκτρονικού ταχυδρομείου και των εκστρατειών κοινωνικής δικτύωσης. Ωστόσο, όταν συνδυάζεται με εργαλεία ML ή ανάλυσης δεδομένων, η RPA μπορεί να βοηθήσει τις ομάδες να εξάγουν δεδομένα καμπάνιας και να βοηθήσουν στη μέτρηση και την απόδοση.

#8. Ευφυής επεξεργασία εγγράφων (IDP)

Οι ασφαλιστικές εταιρείες πρέπει να επεξεργάζονται πολλά έγγραφα, από τα εσωτερικά αρχεία έως τα δεδομένα υγείας και τα οικονομικά δεδομένα. Η RPA σε συνδυασμό με την Ευφυή Επεξεργασία Εγγράφων μπορεί να βοηθήσει τις ομάδες να διαβάσουν και να κατανοήσουν έγγραφα ή PDF και να εξάγουν δεδομένα για να τα στείλουν σε εσωτερικά συστήματα. Αυτά τα εργαλεία μπορούν επίσης να βοηθήσουν τις ομάδες στις προσπάθειες ψηφιοποίησης, αναλύοντας μη δομημένα έγγραφα και μεταφέροντας τις πληροφορίες σε βάσεις δεδομένων και λογιστικά φύλλα.

Μελέτες περιπτώσεων RPA στις ασφάλειες

Με τόσες πολλές σπουδαίες περιπτώσεις χρήσης αυτοματοποίησης ασφαλιστικών διαδικασιών, είναι σαφές γιατί η υιοθέτηση αυξάνεται στον τομέα μέρα με τη μέρα. Ωστόσο, οι μελέτες περίπτωσης είναι το σημείο όπου όλα ζωντανεύουν και οι δυνατότητες της τεχνολογίας γίνονται αντιληπτές.

Ασφαλιστική μελέτη περίπτωσης RPA #1

Η πρώτη μας μελέτη περίπτωσης RPA στην ασφάλιση προέρχεται από το ερευνητικό έγγραφο, Ditching labour-intensive paper-based processes: (Marek, 2019). Οι συγγραφείς γράφουν ότι μια διεθνής ασφαλιστική εταιρεία με έδρα την Τσεχία αντιμετώπιζε διάφορα ζητήματα. Η νέα νομοθεσία και οι κανονισμοί τους ανάγκασαν να εκσυγχρονίσουν τις δραστηριότητές τους, οι οποίες βασίζονταν κυρίως στο χαρτί και ήταν γεμάτες ασυνέπεια στη ροή εργασιών.

Η ομάδα υιοθέτησε μια ευέλικτη προσέγγιση και ψηφιοποίησε τη διαδικασία ανάληψης κινδύνων, συγκέντρωσε τις ροές εργασίας και τα δεδομένα της εταιρείας σε μια πλατφόρμα και χρησιμοποίησε εργαλεία RPA για να αυξήσει την παραγωγικότητα.

Το έργο στέφθηκε με μεγάλη επιτυχία. Μείωσαν το χρόνο προετοιμασίας των προσφορών κατά 40%, μείωσαν το κόστος κατά 50% και μείωσαν τα σφάλματα σε ποσοστό κάτω του 1%.

Ασφαλιστική μελέτη περίπτωσης RPA #2

Η ακόλουθη μελέτη περίπτωσης είναι ένα παράδειγμα RPA σε υπηρεσίες διαχείρισης επιχειρηματικών διαδικασιών ασφάλισης ζωής και προσόδων. Η εν λόγω εταιρεία ήταν πάροχος λογισμικού με παγκόσμιο χαρτοφυλάκιο πελατών στον τομέα των ασφαλίσεων και των συνταξιοδοτικών ταμείων. Το πρόβλημα εδώ ήταν προφανές: η εταιρεία λάμβανε πάνω από 800.000 αιτήματα πολιτικής κάθε χρόνο, τα οποία επεξεργαζόταν χειροκίνητα. Τα αιτήματα αυτά είχαν τη μορφή αρχείων PDF, τα οποία απαιτούσαν χειροκίνητη καταχώρηση σε διάφορα συστήματα. Η διαδικασία ήταν χρονοβόρα και υποκείμενη σε ανθρώπινα λάθη.

Ωστόσο, η υιοθέτηση μιας λύσης RPA δεν ήταν απλή. Ένα μεγάλο πρόβλημα ήταν ότι κάθε πελάτης που εξυπηρετούσαν είχε τις δικές του απαιτήσεις, οπότε οι απαιτήσεις διέφεραν πολύ. Στην πραγματικότητα, υπήρχε έλλειψη τυποποίησης των διαδικασιών, η οποία δεν μπορούσε να επιλυθεί με παραδοσιακά μέσα, επειδή κάθε πελάτης είχε μια μοναδική ροή εργασιών.

Η εταιρεία ανέλυσε τις διαδικασίες της και εντόπισε επαναλαμβανόμενες εργασίες που βασίζονται σε κανόνες και θα μπορούσαν να εκτελεστούν με RPA. Έψαχναν για ντετερμινιστικές εργασίες υψηλού όγκου και έντασης χρόνου. Ορισμένες από τις διαδικασίες που εντοπίστηκαν περιλάμβαναν την επικαιροποίηση των δεδομένων της πολιτικής, τη διεκπεραίωση των αιτημάτων των πελατών και την αποστολή επιστολών και ειδοποιήσεων στους πελάτες. Η ομάδα εφάρμοσε λύσεις RPA για αυτές τις ροές εργασίας.

Η εφαρμογή ήταν μια θορυβώδης επιτυχία. Μερικά από τα καθαρά αποτελέσματα περιλάμβαναν σχεδόν 60% μείωση της χειροκίνητης προσπάθειας και 70% μείωση του χρόνου επεξεργασίας. Επιπλέον, η εταιρεία μπόρεσε να μειώσει το προσωπικό της κατά 50%, εξοικονομώντας ένα τεράστιο ποσό κάθε μήνα.

Ασφαλιστική μελέτη περίπτωσης RPA #3

Ένας κορυφαίος ευρωπαϊκός μεσίτης ασφαλίσεων και σύμβουλος κινδύνου με πάνω από 500 άτομα στο back office και στην εξυπηρέτηση πελατών ήθελε να εφαρμόσει ισχυρή αυτοματοποίηση της επεξεργασίας απαιτήσεων. Όταν οι πελάτες του ασφαλιστή νοσηλεύονταν σε νοσοκομείο, η εταιρεία πλήρωνε για τη διαμονή και εισέπραττε τα χρήματα από τον ασθενή αφού υπέγραφε ένα έντυπο για τον εντοπισμό των εξαιρέσεων. Όταν εκτελούνταν χειροκίνητα, απαιτούσαν μακροχρόνιες τηλεφωνικές κλήσεις και πολλές επαναλαμβανόμενες χειροκίνητες εργασίες.

Ο πελάτης εφάρμοσε μια λύση RPA για την αυτοματοποίηση απαιτήσεων από νοσοκομεία, κλινικές ημέρας και φαρμακεία. Ο αντίκτυπος ήταν σημαντικός, γεγονός που οδήγησε τον ασφαλιστή στη βελτίωση και τη συγκέντρωση των λειτουργιών, επιτυγχάνοντας εξοικονόμηση σχεδόν 50% σε σταθερή κατάσταση και συνολικό όφελος κόστους 46%.

Αυτή η μελέτη περίπτωσης δείχνει πώς οι ασφαλιστικές αποζημιώσεις με Ρομποτική Αυτοματοποίηση Διαδικασιών είναι ταχύτερες, φθηνότερες και ακριβέστερες, οδηγώντας σε πιο ευχαριστημένους πελάτες και μεγαλύτερη παραγωγικότητα.

Προκλήσεις της εφαρμογής RPA

στον ασφαλιστικό τομέα

Παρόλο που τα οφέλη της RPA στην επεξεργασία και την ανάληψη ασφαλιστικών απαιτήσεων είναι σαφή, υπάρχουν ορισμένες προκλήσεις που πρέπει να ξεπεράσουν οι επιχειρήσεις για να αξιοποιήσουν στο έπακρο την εφαρμογή της RPA.

#1. Κληροδοτημένη υποδομή

Όπως αναφέρθηκε προηγουμένως, πολλές ασφαλιστικές εταιρείες λειτουργούν με παλαιά συστήματα. Μεγάλο μέρος αυτής της υποδομής σχεδιάστηκε πολύ πριν η υπολογιστική νέφους ή η απομακρυσμένη πρόσβαση αποτελέσει πρόβλημα, πράγμα που σημαίνει ότι το λογισμικό δεν είναι εύκολο να ενσωματωθεί με λύσεις RPA.

Παρά τις προκλήσεις αυτές, υπάρχουν διάφοροι τρόποι με τους οποίους οι οργανισμοί μπορούν να γεφυρώσουν το χάσμα μεταξύ του υφιστάμενου ξεπερασμένου και πολύπλοκου λογισμικού τους και των σύγχρονων εργαλείων RPA. Αρχικά, η τεχνολογία απόσπασης οθόνης είναι ικανή να εξάγει δεδομένα από διεπαφές και να τα μεταφέρει σε συστήματα που βασίζονται σε cloud. Ομοίως, οι ασφαλιστικές εταιρείες μπορούν να διερευνήσουν API ή ακόμη και να δημιουργήσουν ενδιάμεσο λογισμικό για τη σύνδεση παλαιών συστημάτων.

Συνολικά, ενώ υπάρχουν πολλές διαθέσιμες επιλογές, πολλά εξαρτώνται από τις ιδιαιτερότητες του ασφαλιστικού λογισμικού. Εργαλεία RPA όπως το ZAPTEST μπορούν να παρέχουν την ευελιξία που χρειάζεστε για να διασφαλίσετε υψηλά επίπεδα ποιότητας δεδομένων, ασφάλειας και συμβατότητας συστημάτων. Ίσως το πιο σημαντικό είναι ότι το ZAPTEST Enterprise συνοδεύεται επίσης από ισχυρά εργαλεία αυτοματοποίησης δοκιμών λογισμικού και τη βοήθεια ενός ειδικού ZAP Expert για να βοηθήσει στο σχεδιασμό, την υλοποίηση, την ανάπτυξη, τη δοκιμή και τη συντήρηση ενός έργου RPA.

#2. Ποιότητα δεδομένων

Κάθε εφαρμογή RPA χρειάζεται σαφείς, ακριβείς πληροφορίες. Ωστόσο, πολλές ασφαλιστικές εταιρείες διατηρούν τα δεδομένα σε σιλό, γεγονός που μπορεί να προκαλέσει κάποια προβλήματα όταν πρόκειται να συγκεντρωθούν πληροφορίες για λύσεις αυτοματοποίησης. Η RPA μπορεί να βοηθήσει στη μεταφορά αυτών των δεδομένων σε συστήματα cloud ή σε on-prem βάσεις δεδομένων. Επιπλέον, μπορεί να συμβάλει στη διασφάλιση της ολοκληρωμένης συλλογής και εκκαθάρισης δεδομένων.

#3. Σύνθετη λήψη αποφάσεων

Η RPA είναι φτιαγμένη για την επεξεργασία μεγάλου όγκου, προβλέψιμων εργασιών. Ωστόσο, αν οι ασφαλιστικές εταιρείες θέλουν να αξιοποιήσουν στο έπακρο αυτά τα εργαλεία, θα πρέπει να χειρίζονται μη δομημένα δεδομένα και εξαιρέσεις και να λαμβάνουν αποφάσεις.

Ευτυχώς, τα εργαλεία RPA που είναι ενσωματωμένα με την τεχνητή νοημοσύνη μπορούν να προσφέρουν το καλύτερο και από τους δύο κόσμους. Η RPA μπορεί να χειριστεί εργασίες βαρέως τύπου, με εργαλεία γνωστικής τεχνητής νοημοσύνης ικανά να διαβάζουν μη δομημένα δεδομένα, να λαμβάνουν αποφάσεις και να αντιμετωπίζουν εξαιρέσεις.

#4. Συμμόρφωση

Οι ασυμβίβαστες κανονιστικές απαιτήσεις και οι διαρκώς εξελισσόμενοι νόμοι περί απορρήτου των δεδομένων είναι ένα βάρος που οι ασφαλιστικές εταιρείες γνωρίζουν πολύ καλά. Η εφαρμογή λύσεων RPA θα απαιτήσει σχεδιασμό για να διασφαλιστεί ότι η διαχείριση των δεδομένων γίνεται με ασφάλεια και υπευθυνότητα.

Τάσεις RPA στις Ασφάλειες

Η RPA σημειώνει τεράστια πρόοδο στον ασφαλιστικό τομέα χάρη στην ευελιξία και την ενσωμάτωσή της με εργαλεία AI/ML και άλλες τεχνολογίες. Ας εξερευνήσουμε μερικές από τις μεγάλες τάσεις στο χώρο των ασφαλιστικών RPA.

#1. Πανκαναλική επικοινωνία

Οι ασφάλειες γίνονται πολύ πιο πελατοκεντρικές. Εν μέρει, αυτό έχει να κάνει με τον ανταγωνισμό και τις μεταβαλλόμενες απαιτήσεις των καταναλωτών. Τα LLM chatbots και οι Ευφυείς Εικονικοί Βοηθοί μπορούν να λειτουργήσουν σε ολόκληρο το ταξίδι του πελάτη και να παρέχουν εξατομικευμένες υπηρεσίες μέσω ηλεκτρονικού ταχυδρομείου, κειμένου, κοινωνικών μέσων ή πλατφορμών messenger. Οι επιλογές αυτοεξυπηρέτησης πελατών που παρέχονται 24-7 θα συνδεθούν με εργαλεία RPA, τα οποία μπορούν να στέλνουν και να λαμβάνουν δεδομένα και να διασφαλίζουν την ενημέρωση των αρχείων σε πραγματικό χρόνο.

#2. Εκτίμηση κινδύνου με τη βοήθεια ΤΝ

Τα μοντέλα που βασίζονται στην τεχνητή νοημοσύνη χρησιμοποιούνται ήδη στον ασφαλιστικό κλάδο. Ωστόσο, οι προβλέψεις και οι γνώσεις που παράγουν αυτές οι εφαρμογές είναι τόσο καλές όσο και τα δεδομένα που εισάγουν. Τα εργαλεία RPA βοηθούν τις ομάδες να συλλέγουν, να καθαρίζουν και να στέλνουν δεδομένα σε μοντέλα πρόβλεψης, ώστε να βοηθήσουν τις ασφαλιστικές εταιρείες να επιτύχουν μεγαλύτερο επίπεδο ακρίβειας και διορατικότητας που μειώνουν τους κινδύνους και τα σφάλματα και βελτιώνουν την κερδοφορία.

Επιπλέον, τα γνωστικά εργαλεία τεχνητής νοημοσύνης χρησιμοποιούνται επίσης για την ανίχνευση απάτης, τα οποία, στο μέλλον, θα μετριάσουν τον κίνδυνο και θα βοηθήσουν τις ασφαλιστικές εταιρείες να παραμείνουν πιο ανταγωνιστικές.

#3. Εργαλεία χαμηλού και μηδενικού κώδικα και αυτοματοποίηση δοκιμών

Τα εργαλεία χαμηλού και μηδενικού κώδικα χρησιμοποιούνται όλο και περισσότερο στον ασφαλιστικό τομέα για τη δημιουργία προσαρμοσμένων εφαρμογών. Στο παρελθόν, οι ομάδες χρειάζονταν βαθιές γνώσεις κωδικοποίησης για να κατασκευάσουν και να δοκιμάσουν εφαρμογές. Αυτές τις μέρες, οι μη τεχνικές ομάδες και οι προγραμματιστές αξιοποιούν τα εργαλεία αυτοματοποίησης δοκιμών λογισμικού χωρίς κώδικα και λογισμικού για την ταχεία δημιουργία εργαλείων αυτοματοποίησης.

Χάρη σε αυτά τα φιλικά προς το χρήστη εργαλεία, με διεπαφές drag-and-drop, οι ασφαλιστικές εταιρείες μπορούν να ανταποκρίνονται καλύτερα στις ανάγκες των καταναλωτών χάρη σε συντομότερους κύκλους ανάπτυξης λογισμικού. Ίσως πιο σημαντικά, μειώνει το κόστος της εισαγωγής εργαλείων στην αγορά, το οποίο μπορεί να ενισχύσει την εξυπηρέτηση πελατών και την εισαγωγή, καθώς και τα εργαλεία εσωτερικής αυτοματοποίησης που βοηθούν στην απαλλαγή του προσωπικού από επαναλαμβανόμενες εργασίες.

#4. Διαχειριζόμενη RPA

Η έλλειψη δεξιοτήτων πληροφορικής σημαίνει ότι ορισμένες ασφαλιστικές εταιρείες που θέλουν να εφαρμόσουν λύσεις αυτοματοποίησης είδαν τα έργα να καθυστερούν ή να αναβάλλονται. Επιπλέον, η προσθήκη προσωπικού πληροφορικής με την απαιτούμενη τεχνογνωσία είναι συχνά αρκετά δαπανηρή. Ως αποτέλεσμα, όλο και περισσότεροι ασφαλιστικοί οργανισμοί στρέφονται στις υπηρεσίες Managed RPA για να τους βοηθήσουν σε κάθε στάδιο της υλοποίησης του έργου.

Οι πελάτες του ZAPTEST Enterprise μπορούν να επωφεληθούν από αυτό το είδος υπηρεσίας. Παράλληλα με την απόκτηση πρώτης τάξεως εργαλείων RPA και αυτοματοποίησης δοκιμών, οι ασφαλιστικές εταιρείες μπορούν επίσης να επωφεληθούν από τα οφέλη ενός ειδικού ZAP που θα τις βοηθήσει με το σχεδιασμό, την ανάπτυξη και τη συντήρηση.

#5. Κέντρα αριστείας RPA (CoE)

Πολλές ασφαλιστικές εταιρείες κατανοούν ότι η RPA θα διαδραματίσει σημαντικό ρόλο στο μέλλον του κλάδου. Ως αποτέλεσμα, προετοιμάζουν την επιχείρησή τους για το μέλλον, δημιουργώντας κέντρα αριστείας RPA (CoE) για να διασφαλίσουν ότι είναι σε θέση να επωφεληθούν από τα αμέτρητα οφέλη της τεχνολογίας αυτοματοποίησης.

Η επένδυση σε ένα RPA CoE συμβάλλει στην κάλυψη του ελλείμματος δεξιοτήτων, ενθαρρύνει την καινοτομία και βοηθά τις ομάδες να εντοπίσουν τις διαδικασίες που είναι ώριμες για αυτοματοποίηση.

Το μέλλον της ρομποτικής διαδικασίας

Αυτοματοποίηση στις ασφάλειες

Η ασφαλιστική βιομηχανία είναι ένας κλάδος πλούσιος σε δεδομένα, με μεγάλη εξάρτηση από αποφάσεις που βασίζονται σε κανόνες και προγνωστικές αναλύσεις. Με άλλα λόγια, πρόκειται για έναν τομέα που θα συνεχίσει να φέρει επανάσταση από την RPA και την τεχνητή νοημοσύνη. Ας ρίξουμε μια ματιά στο πώς τα εργαλεία RPA θα επηρεάσουν τις ασφαλιστικές εταιρείες του αύριο.

1. Υποβοηθούμενη ασφάλιση RPA

Οι εφαρμογές RPA στον ασφαλιστικό τομέα έχουν συνήθως επικεντρωθεί σε διαδικασίες back-end. Ωστόσο, η υποβοηθούμενη RPA θα παρέχει μια απρόσκοπτη αλληλεπίδραση με το προσωπικό εξυπηρέτησης πελατών, βοηθώντας το να αντιμετωπίζει τα αιτήματα των καταναλωτών γρήγορα και εύκολα, αυτοματοποιώντας την εισαγωγή δεδομένων και την ανάκληση, αναλύοντας πληροφορίες για να βοηθήσει στη λήψη αποφάσεων και στέλνοντας σχετικές επικοινωνίες στους ασφαλισμένους.

2. Υπεραυτοματισμός

Ο ασφαλιστικός κλάδος βασίζεται μαζικά στα δεδομένα. Η υπεραυτοματοποίηση, η οποία θα περιλαμβάνει ένα μείγμα RPA, AI, ML και άλλων τεχνολογιών, θα μπορούσε να αυτοματοποιήσει το underwriting, την επεξεργασία απαιτήσεων, την ανίχνευση απάτης, την εξυπηρέτηση πελατών και πολλά άλλα. Το καθαρό αποτέλεσμα θα μπορούσε να είναι ένας πλήρως αυτοματοποιημένος μεσίτης ασφαλίσεων με υψηλή ποιότητα και ταχεία εξυπηρέτηση με χαμηλό κόστος.

3. Τηλεματική και IoT

Παρόλο που το IoT μπορεί να μην έχει εκπληρώσει τις υποσχέσεις του, υπάρχει ακόμα πολύς χώρος για έξυπνους αισθητήρες και παρόμοια τεχνολογία στον κλάδο των ασφαλειών. Τα εργαλεία RPA των ασφαλίσεων P&C θα μπορούσαν να συνδεθούν με έξυπνα σπίτια και αυτοκίνητα για την επικύρωση των ασφαλιστικών απαιτήσεων, ενώ τα δεδομένα τηλεματικής θα μπορούσαν να παρακολουθούν πράγματα όπως τα αυτοκίνητα ή την άσκηση και τη δραστηριότητα μέσω smartphones ή φορητών συσκευών.

4. Πολύπλοκα μοντέλα κινδύνου

Ενώ τα μοντέλα κινδύνου έχουν ήδη ένα σταθερό επίπεδο ακρίβειας, τα εργαλεία AI/ML θα μπορούσαν να κάνουν αυτές τις προβλέψεις σχεδόν προληπτικές. Με αρκετά δεδομένα και τα κατάλληλα εργαλεία ανάλυσης, αυτή η τεχνολογία θα μπορούσε να κάνει εξαιρετικά εξατομικευμένες προβλέψεις με αλάνθαστη ακρίβεια, εξοικονομώντας στον κλάδο δισεκατομμύρια ετησίως.

Ωστόσο, η υποβοηθούμενη από ΤΝ RPA στην ασφαλιστική ανάληψη κινδύνων θα μπορούσε να αντιμετωπίσει ηθικά ζητήματα σχετικά με τα δεδομένα των χρηστών. Ήδη από το 2016, ορισμένοι ασφαλιστές παραδέχθηκαν ότι εξετάζουν τους λογαριασμούς των ασφαλισμένων στα μέσα κοινωνικής δικτύωσης για να αξιολογήσουν τον κίνδυνο. Πράγματι, η αλυσίδα σούπερ μάρκετ Tesco χρησιμοποιεί τα δεδομένα της Clubcard για τον προσδιορισμό της βαθμολογίας κινδύνου των νοικοκυριών για τις χρηματοοικονομικές υπηρεσίες της.

Το κατά πόσον αυτές οι αδήλωτες πληροφορίες θα χρησιμοποιηθούν στο πλαίσιο της αυτοματοποίησης της επεξεργασίας των απαιτήσεων είναι αντικείμενο εικασιών. Οι ασφαλιστικές εταιρείες θα πρέπει να σταθμίσουν την κερδοφορία αυτής της προσέγγισης έναντι των ηθικών ζητημάτων και της πιθανής ζημίας στη φήμη τους.

Τελικές σκέψεις

Υπάρχουν πολλά οφέλη από την αυτοματοποίηση ρομποτικών διαδικασιών στην ασφάλιση. Από τη συμβολή στη μείωση του κόστους, την αύξηση της παραγωγικότητας και τη βελτίωση της εμπειρίας του πελάτη, η RPA στις ασφάλειες μπορεί να προσφέρει εντυπωσιακή απόδοση της επένδυσης.

Η αυτοματοποίηση των απαιτήσεων και η ανάληψη ασφαλιστικών συμβολαίων είναι ίσως οι δύο πιο συναρπαστικές περιπτώσεις χρήσης της RPA στον τομέα. Αυτές οι εργασίες έντασης χρόνου και πληροφοριών απαιτούν επί του παρόντος αρκετή ανθρώπινη παρέμβαση σε ολόκληρο τον ασφαλιστικό τομέα. Ωστόσο, ο μετασχηματισμός βρίσκεται ήδη σε εξέλιξη. Οι ασφαλιστικές εταιρείες βοηθούν τους ανθρώπους να σταματήσουν να ανησυχούν για το μέλλον τους- η τεχνολογία RPA κάνει το ίδιο πράγμα για τις ασφαλιστικές εταιρείες.