Robotic Process Automation in verzekeringen is in opkomst. Net als andere industrieën die veel regelgebaseerde en repetitieve taken hebben, kan RPA organisaties helpen om snellere, meer kosteneffectieve en foutloze processen te realiseren die bestaand personeel vrijmaken om meer waardegedreven werk te doen.

Polisacceptatie en claimautomatisering zijn twee van de belangrijkste toepassingen van RPA in de verzekeringssector. De technologie kan echter ook helpen bij een reeks taken, zoals het verbeteren van de klantervaring en het beheren van veranderingen binnen de regelgeving.

In dit artikel wordt gekeken naar RPA in de verzekeringssector en worden marktomvang, voordelen, trends, uitdagingen, use cases en casestudy’s onderzocht.

RPA in Verzekeringen marktomvang

De wereldwijde Robotic Process Automation in de verzekeringssector is meer dan 100 miljoen dollar waard in 2023. Met een sterke samengestelde jaarlijkse groei van ongeveer 28% verwachten analisten echter dat de verzekeringsmarkt in 2032 meer dan 1,2 miljard dollar zal bedragen.

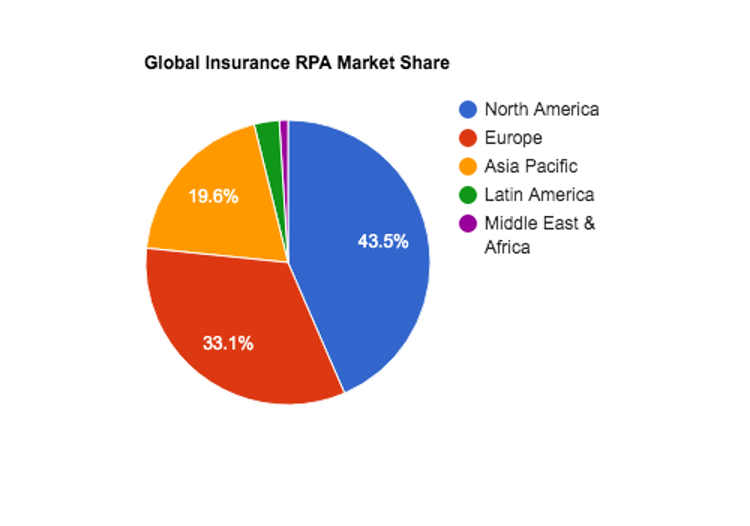

Noord-Amerika (427 miljoen dollar) en Europa (325 miljoen dollar) nemen het grootste deel van de wereldmarkt voor hun rekening. Ongeveer een vijfde van de uitgaven komt echter uit Azië-Pacific en dat aandeel zal naar verwachting aanzienlijk groeien naarmate de regio verder gaat op het pad van digitale transformatie.

Factoren die de groei van

RPA in verzekeringen

De snelle invoering van RPA in de verzekeringssector wordt gedreven door een complexe reeks factoren. Laten we eens kijken naar enkele branchespecifieke problemen die RPA oplost.

#1. Verschuivende regelgeving

Regelgeving binnen de verzekeringssector is altijd in ontwikkeling. Technologie, economische omstandigheden en interventies van politieke of consumentengroepen hebben de afgelopen tijd geleid tot veranderingen in de sector, waardoor sommige verzekeraars moeite hebben om bij te blijven. Het niet naleven van de regelgeving kan echter zware boetes tot gevolg hebben.

Met RPA-tools kunnen verzekeraars gegevens verzamelen, rapporten samenstellen en andere compliance-taken automatiseren.

#2. Tekort aan vaardigheden

De verzekeringssector heeft te kampen met een tekort aan vaardigheden. Vorig jaar hadden bedrijven in het Verenigd Koninkrijk zelfs vijf vacatures voor elke 100 posities. Enkele van de functies zijn actuarissen, underwriters en strategen.

Automatisering van verzekeringsprocessen kan helpen bij deze problemen door te zorgen voor een digitaal personeelsbestand dat repetitieve taken met hoge volumes kan uitvoeren. Deze assistentie maakt bestaande werknemers vrij om zich bezig te houden met meer waardegedreven banen, wat betekent dat werkgevers meer kunnen doen met minder.

#3. Digitale transformatie

De verzekeringssector is data-intensief. De afgelopen jaren heeft de sector een digitale transformatie doorgemaakt om tegemoet te komen aan de veranderende behoeften van klanten. De vraag van de consument, in combinatie met toegenomen concurrentie en een duidelijke behoefte aan efficiëntie, betekent dat verzekeringsmaatschappijen digitale technologieën moeten omarmen om voorop te blijven lopen.

Verdere technologische ontwikkelingen, zoals AI, ML en cloud computing, hebben kansen gecreëerd voor verzekeringsmaatschappijen. RPA kan helpen om deze tools te integreren in de regelgevende ecosystemen van de verzekeringstechnologie en een meer geavanceerde digitale transformatie mogelijk maken.

#4. Druk om kosten te verlagen

De verzekeringsprijzen stijgen al jaren explosief. Er zijn talloze factoren die de hoge premiekosten beïnvloeden, zoals de kosten voor het uitbetalen van claims, fraude en de toenemende naleving van regelgeving.

In tegenstelling tot wat vaak wordt gedacht, hebben verzekeringsmaatschappijen geen enorme winstmarges. In feite werken ze meestal met een marge van ongeveer 2% tot 3%. De perceptie onder het publiek is echter dat deze bedrijven buitensporige winsten opstrijken.

Met RPA-tools kunnen verzekeringsmaatschappijen kosteneffectiever werken, waardoor de premiekosten voor hun gebruikers kunnen dalen. Door hun afhankelijkheid van menselijke arbeid te verminderen, kunnen bedrijven gestroomlijnde diensten leveren zonder aan kwaliteit in te boeten.

#5. Veranderende eisen van de consument

De concurrentie binnen de verzekeringsbranche is enorm, waarbij de strijd om klanten steeds meer beslist wordt door het leveren van betere service. De verzekeringssector moet tegemoetkomen aan de vraag van consumenten naar meer kosteneffectieve polissen die eenvoudig te begrijpen zijn. Zelfbedieningsopties voor klanten, zoals automatisering van de schadeafhandeling, kunnen verzekeringsmaatschappijen helpen om aan de moderne verwachtingen te voldoen.

RPA helpt bij het stroomlijnen van deze processen en wanneer het wordt uitgebreid met andere AI-tools, zoals Generative AI, kan de technologie vragen van klanten afhandelen en helpen bij aanvragen.

Voordelen van RPA in verzekeringen

RPA is om verschillende redenen populair geworden binnen de verzekeringsbranche. Laten we eens kijken waarom bedrijven in de verzekeringssector RPA-oplossingen omarmen.

#1. Verhoogde operationele efficiëntie

Alle bedrijven willen hun operationele efficiëntie verhogen, maar met de hevige concurrentie in de verzekeringssector hebben bedrijven te maken met een extra laag van druk. Gelukkig zijn er in de verzekeringsbranche veel taken die dankzij RPA geoptimaliseerd kunnen worden voor het verwerken van claims, klantenservice, acceptatie en meer.

#2. Lagere kosten

RPA bots geven verzekeringsteams toegang tot een digitaal personeelsbestand dat 24-7, 365 dagen per jaar werkt. Dit gereedschap wordt nooit moe, heeft geen pauze nodig en vraagt niet om loonsverhoging. Automatisering helpt verzekeringsteams hun personeelsbestand in te krimpen of werknemers te laten doorstromen naar meer klantgerichte, waardegedreven functies.

#3. Verhoogd werkplezier

De werktevredenheid in de verzekeringssector is 64%, wat hoger is dan het nationale gemiddelde van 57% voor alle beroepen. Lange werkdagen en veel stress worden door verzekeringsprofessionals echter vaak genoemd als nadelen van hun baan. RPA helpt om alledaagse en repetitieve taken te verlichten en stelt werknemers in staat om zich bezig te houden met het soort zinvolle taken die het werkplezier vergroten.

#4. Betere klantervaringen

RPA-tools kunnen onboarding en dienstverlening automatiseren, wat leidt tot snellere en bevredigendere ervaringen. Bovendien kunnen verzekeringsmaatschappijen de communicatie automatiseren en omnichannel ondersteuning bieden, zodat hun klanten kunnen genieten van meer gepersonaliseerde interacties.

Zelfbedieningstools voor klanten betekenen ook dat ondersteuning 24 uur per dag beschikbaar is. Al deze details verbeteren de klantervaring door consumenten te geven wat ze willen.

#5. Verhoogde nauwkeurigheid

Dankzij het vermogen van RPA om regelgebaseerde taken te automatiseren, worden menselijke fouten en onnauwkeurigheden effectief geëlimineerd. Deze voordelen betekenen een betere reputatie, lagere kosten, een betere klantervaring en een betere naleving van de regelgeving.

Gebruikssituaties van robotprocessen

Automatisering in verzekeringen

RPA heeft de verzekeringssector getransformeerd door handmatige taken te automatiseren. Laten we eens kijken naar enkele van de meest aansprekende RPA-gebruiksgevallen binnen de verzekeringssector.

#1. Claimverwerking

RPA in claimverwerking helpt teams bij het invoeren van gegevens, het ophalen en verifiëren van documenten en het distribueren van informatie. Wanneer deze taken handmatig worden uitgevoerd, zijn ze repetitief en tijdrovend, waardoor werknemers minder tijd hebben voor complexere taken. RPA lost dit op en maakt verzekeringsmaatschappijen sneller en productiever, terwijl de bedrijfskosten dalen.

Automatisering van het claimproces bij verzekeringen zorgt voor meer transparantie en realtime statusupdates op verschillende apparaten, waardoor tegemoet wordt gekomen aan de eisen van de moderne consument.

#2. Underwriting

RPA in verzekeringsacceptatie helpt werknemers veel sneller te werken door het verzamelen van informatie, het invoeren van gegevens en het analyseren van klanten te automatiseren. Underwriting is de hoeksteen van verzekeringen omdat het beoordelen van risico’s en het nauwkeurig prijzen van polissen vaak het verschil is tussen succes en mislukking.

RPA in verzekeringsacceptatie zorgt voor snellere verwerkingstijden zonder afbreuk te doen aan nauwkeurigheid of compliance. Over het algemeen leidt dit ook tot een uitstekende klanttevredenheid.

#3. Polisadministratie

Als verzekeringspolissen eenmaal verkocht zijn, komt er heel wat administratie bij kijken om ze in goede staat te houden. RPA helpt bij polisvernieuwingen door de communicatie, het uitgeven van polisupdates en het innen van premies te automatiseren.

De technologie wordt ook gebruikt om polissen en klantgegevens automatisch bij te werken, waardoor een goede gegevenskwaliteit wordt gegarandeerd. Tot slot is RPA een perfecte keuze voor polisannuleringen omdat het records automatiseert, relevante communicatie verstuurt en zelfs terugbetalingen kan verwerken.

#4. Naleving van regelgeving

Naleving van regelgeving is een belangrijk onderwerp binnen de verzekeringssector. Bedrijven kunnen hun werknemers echter ontlasten door RPA te gebruiken om te zorgen voor kwalitatief hoogwaardige en consistente gegevensverzameling en rapportage.

RPA kan ook nalevingsproblemen bewaken en onder de aandacht brengen van relevante interne partijen. Tot slot kunnen teams bots instellen om relevante websites en regelgevende instanties af te speuren naar updates of wijzigingen in regels en ervoor zorgen dat deze worden weerspiegeld in de richtlijnen van het bedrijf.

#4. Legacy software verbeteren

Net als het bankwezen en de financiële dienstverlening is de verzekeringssector nog steeds afhankelijk van legacy software. Uit een onderzoek van Capgemini van een paar jaar geleden bleek zelfs dat ongeveer 80% van de verzekeringsmaatschappijen werkte met software die minstens tien jaar oud was.

De kosten voor het upgraden van deze systemen en de zorgen over bedrijfsonderbrekingen zijn een groot deel van de reden waarom verzekeringsteams vasthouden aan verouderde systemen. RPA is echter bedreven in het vormen van een brug tussen deze ingewikkelde systemen en modernere hulpmiddelen. Voor een fractie van de kosten van een revisie van de IT-infrastructuur kunnen teams RPA gebruiken voor interactie met de huidige software en de wereld van moderne cloudgebaseerde tools openen.

#5. Klantenservice

Zoals we hierboven al zeiden, zijn de verwachtingen van klanten in de verzekeringssector de afgelopen jaren opmerkelijk veranderd. Nieuwe en disruptieve bedrijven hebben hun intrede gedaan en bieden een meer gepersonaliseerde service met meer transparantie, snelheid en eenvoud. Verzekeringen hadden in het verleden inderdaad de reputatie stoffig en overdreven droog te zijn, en om de klant van jongere gebruikers te winnen is een andere aanpak nodig.

RPA-tools kunnen verzekeringsteams helpen hun klantenservice te automatiseren, waardoor deze responsiever, sneller en persoonlijker wordt. Het verbeteren van consumentenervaringen is een enorme voorspeller van klantenvertrouwen en -loyaliteit, en RPA kan bedrijven helpen deze kloof te overbruggen.

#6. Machinaal leren en gegevensanalyse

Moderne acceptatieprocedures maken gebruik van een combinatie van machine learning voor voorspellende analyse, fraudedetectie en zelfs gepersonaliseerde prijsbepaling. RPA-tools kunnen helpen bij dit proces door gegevens uit verschillende bronnen te verzamelen en de informatie op te schonen. Dit proces zorgt ervoor dat de gegevens betrouwbaar zijn, wat leidt tot grotere nauwkeurigheid.

RPA-tools kunnen ook gegevens analyseren voor verzekeringsmaatschappijen en anomalieën en trends opsporen. Bovendien kan RPA helpen bij het distribueren van de gegevens naar relevante partijen, dashboards en databases.

#7. Marketing

Verzekeringen zijn zo’n concurrerende niche dat marketingteams ongelooflijk veel geld uitgeven aan promotie. In de VS had Geico bijvoorbeeld een marketingbudget van $ 1,5 miljard in 2022. Volgens HubSpot’s State of Marketing Report 2023 was het gemiddelde marketingbudget voor verzekeraars 11,2% van de totale omzet.

Kosten besparen en toch klanten werven is van vitaal belang voor bedrijven die vechten voor een plaats in een overvolle markt. RPA-marketingautomatiseringstools kunnen op verschillende manieren waarde toevoegen.

RPA-marketingautomatisering binnen de verzekeringssector omvat het mechaniseren van e-mailmarketing en social media-campagnes. In combinatie met ML of tools voor gegevensanalyse kan RPA teams echter helpen campagnegegevens te extraheren en te helpen bij metingen en attributie.

#8. Intelligente documentverwerking (IDP)

Verzekeringskantoren moeten veel documenten verwerken, van interne dossiers tot gezondheids- en financiële gegevens. RPA in combinatie met Intelligent Document Processing kan teams helpen bij het lezen en begrijpen van papierwerk of PDF’s en het extraheren van gegevens om ze naar interne systemen te sturen. Deze tools kunnen teams ook helpen met digitalisering door ongestructureerde documenten te analyseren en de informatie te migreren naar databases en spreadsheets.

Casestudies RPA in Verzekeringen

Met zoveel geweldige use cases voor automatisering van verzekeringsprocessen is het duidelijk waarom het gebruik in de sector met de dag toeneemt. Casestudies zijn echter waar het allemaal tot leven komt en het potentieel van de technologie wordt gerealiseerd.

RPA casestudie #1

Onze eerste casestudy over RPA in de verzekeringssector komt uit het onderzoeksartikel Ditching labor-intensive paper-based processes: Procesautomatisering in een Tsjechische verzekeringsmaatschappij (Marek, 2019). De auteurs schrijven dat een in Tsjechië gevestigde internationale verzekeringsmaatschappij met verschillende problemen werd geconfronteerd. Nieuwe wet- en regelgeving dwong hen om hun activiteiten te moderniseren. Deze waren voornamelijk gebaseerd op papier en zaten vol inconsistente workflows.

Het team koos voor een Agile-aanpak en digitaliseerde hun acceptatieproces, centraliseerde hun workflows en bedrijfsgegevens in één platform en gebruikte RPA-tools om de productiviteit te verhogen.

Het project was een groot succes. Ze hebben de voorbereidingstijd voor offertes met 40% teruggebracht, de kosten met 50% verlaagd en het aantal fouten teruggebracht tot minder dan 1%.

RPA casestudie #2

De volgende casestudy is een voorbeeld van RPA in bedrijfsprocesbeheerservices voor levensverzekeringen en lijfrentes. Het bedrijf in kwestie was een softwareleverancier met een wereldwijde klantenportefeuille in de verzekerings- en pensioenfondsensector. Het probleem was duidelijk: het bedrijf ontving meer dan 800.000 polisaanvragen per jaar, die allemaal handmatig werden verwerkt. Deze verzoeken kwamen in de vorm van PDF’s, die handmatig in verschillende systemen moesten worden ingevoerd. Het proces was tijdrovend en onderhevig aan menselijke fouten.

De invoering van een RPA-oplossing was echter niet eenvoudig. Een groot probleem was dat elke klant die ze bedienden zijn eigen eisen had, dus er was veel variatie in eisen. In feite was er een gebrek aan processtandaardisatie dat niet met traditionele middelen kon worden opgelost omdat elke klant een unieke workflow had.

Het bedrijf analyseerde zijn processen en identificeerde op regels gebaseerde, repetitieve taken die door RPA konden worden uitgevoerd. Ze zochten naar deterministische taken die veel volume en tijd kostten. Enkele van de geïdentificeerde processen waren het bijwerken van polisgegevens, het afhandelen van verzoeken van klanten en het versturen van brieven en kennisgevingen aan klanten. Het team implementeerde RPA-oplossingen voor deze workflows.

De implementatie was een daverend succes. Enkele van de nettoresultaten waren een reductie van bijna 60% in handmatige inspanningen en een reductie van 70% in verwerkingstijd. Bovendien was het bedrijf in staat om het personeelsbestand met 50% in te krimpen, wat maandelijks een enorme kostenbesparing oplevert.

RPA casestudie #3

Een toonaangevende Europese verzekeringsmakelaar en risicoadviseur met meer dan 500 backoffice- en klantenservicemedewerkers wilde een robuuste automatisering van de schadeafhandeling implementeren. Wanneer de klanten van de verzekeraar in het ziekenhuis werden opgenomen, betaalde het bedrijf voor het verblijf en haalde het geld terug bij de patiënt nadat deze een formulier had ondertekend om vrijstellingen vast te stellen. Als het handmatig werd uitgevoerd, vergde het lange telefoongesprekken en veel repetitieve handmatige taken.

De klant implementeerde een RPA-oplossing om declaraties van ziekenhuizen, dagklinieken en apotheken te automatiseren. De impact was aanzienlijk, wat leidde tot een verbetering en centralisatie van de activiteiten van de verzekeraar, met een besparing van bijna 50% in de stationaire situatie en een totaal kostenvoordeel van 46%.

Deze casestudy laat zien hoe verzekeringsclaims met Robotic Process Automation sneller, goedkoper en nauwkeuriger worden, wat leidt tot tevredener klanten en een hogere productiviteit.

Uitdagingen van RPA-implementatie

in de verzekeringssector

Hoewel de voordelen van RPA bij het verwerken en accepteren van verzekeringsclaims duidelijk zijn, zijn er enkele uitdagingen die bedrijven moeten overwinnen om het meeste uit hun RPA-implementaties te halen.

#1. Verouderde infrastructuur

Zoals eerder vermeld, werken veel verzekeringsmaatschappijen met legacysystemen. Veel van deze infrastructuur werd ontworpen lang voordat cloud computing of toegang op afstand een zorg was, wat betekent dat de software niet eenvoudig te integreren is met RPA-oplossingen.

Ondanks deze uitdagingen zijn er een aantal manieren waarop organisaties de kloof tussen hun bestaande verouderde en complexe software en moderne RPA-tools kunnen overbruggen. Om te beginnen is screen-scraping technologie in staat om gegevens uit interfaces te halen en deze over te brengen naar cloud-gebaseerde systemen. Op dezelfde manier kunnen verzekeringsmaatschappijen API’s onderzoeken of zelfs middleware bouwen om legacy systemen te verbinden.

Al met al zijn er veel opties beschikbaar, maar veel hangt af van de bijzonderheden van de verzekeringssoftware. RPA tools zoals ZAPTEST kunnen de flexibiliteit bieden die u nodig hebt om een hoog niveau van gegevenskwaliteit, beveiliging en systeemcompatibiliteit te garanderen. Misschien wel het belangrijkste is dat ZAPTEST Enterprise ook wordt geleverd met krachtige software test automatiseringstools en de hulp van een ZAP Expert om te helpen met het plannen, implementeren, inzetten, testen en onderhouden van een RPA project.

#2. Gegevenskwaliteit

Voor elke RPA-implementatie is duidelijke, nauwkeurige informatie nodig. Veel verzekeringsmaatschappijen bewaren gegevens echter in silo’s, wat problemen kan opleveren bij het centraliseren van informatie voor automatiseringsoplossingen. RPA kan helpen bij het migreren van deze gegevens naar cloudsystemen of on-prem databases. Bovendien kan het uitgebreide gegevensverzameling en -verwijdering helpen garanderen.

#3. Complexe besluitvorming

RPA is gemaakt om grote volumes voorspelbare taken te verwerken. Als verzekeringsmaatschappijen echter het maximale uit deze tools willen halen, zullen ze ongestructureerde gegevens en uitzonderingen moeten verwerken en beslissingen moeten nemen.

Gelukkig kunnen RPA-tools die geïntegreerd zijn met AI het beste van beide werelden bieden. RPA kan zwaar werk aan, met Cognitive AI tools die in staat zijn om ongestructureerde gegevens te lezen, beslissingen te nemen en uitzonderingen af te handelen.

#4. Naleving

Compromitterende regelgeving en steeds veranderende wetten op het gebied van gegevensprivacy vormen een last waar verzekeringsmaatschappijen zich maar al te goed bewust van zijn. Het implementeren van RPA-oplossingen vereist planning om ervoor te zorgen dat er veilig en verantwoord met gegevens wordt omgegaan.

RPA in Verzekeringstrends

RPA boekt enorme vooruitgang in de verzekeringssector dankzij de flexibiliteit en integratie met AI/ML-tools en andere technologieën. Laten we eens kijken naar enkele van de grote trends op het gebied van RPA voor verzekeringen.

#1. Omnichannel communicatie

Verzekeringen worden veel klantgerichter. Voor een deel heeft dat te maken met concurrentie en veranderende eisen van consumenten. LLM chatbots en Intelligent Virtual Assistants kunnen in het hele klanttraject werken en gepersonaliseerde service bieden via e-mail, sms, sociale media of messengerplatforms. Selfservice-opties voor klanten die 24 uur per dag, 7 dagen per week beschikbaar zijn, worden gekoppeld aan RPA-tools die gegevens kunnen verzenden en ontvangen en ervoor kunnen zorgen dat records in realtime worden bijgewerkt.

#2. AI-ondersteunde risicobeoordeling

Op AI gebaseerde modellen worden al gebruikt in de verzekeringssector. De voorspellingen en inzichten die deze genereren zijn echter slechts zo goed als de gegevens die ze invoeren. RPA-tools helpen teams gegevens te verzamelen, op te schonen en naar voorspellende modellen te sturen om verzekeringsmaatschappijen te helpen een grotere mate van nauwkeurigheid en inzichten te bereiken die risico’s en fouten beperken en de winstgevendheid verbeteren.

Daarnaast worden cognitieve AI-tools ook gebruikt voor fraudedetectie, wat in de toekomst risico’s zal verminderen en verzekeringsmaatschappijen zal helpen concurrerender te blijven.

#3. Low- en no-code tools en testautomatisering

Low- en no-code tools worden steeds vaker gebruikt binnen de verzekeringssector om applicaties op maat te helpen bouwen. In het verleden hadden teams een grondige coderingskennis nodig om apps te bouwen en te testen. Tegenwoordig maken niet-technische teams en ontwikkelaars gebruik van no-code en softwaretestautomatiseringstools om snel automatiseringstools te bouwen.

Dankzij deze gebruiksvriendelijke tools, compleet met drag-and-drop interfaces, kunnen verzekeringsmaatschappijen beter inspelen op de behoeften van de consument dankzij kortere levenscycli voor softwareontwikkeling. Misschien nog wel belangrijker is dat het de kosten verlaagt voor het op de markt brengen van tools, wat de klantenservice en onboarding kan verbeteren, evenals interne automatiseringstools die het personeel helpen te verlossen van repetitieve taken.

#4. Beheerde RPA

Het tekort aan IT-vaardigheden betekent dat sommige verzekeringsmaatschappijen die automatiseringsoplossingen willen implementeren, projecten hebben uitgesteld of opgeschort. Bovendien is het toevoegen van IT-personeel met de vereiste expertise vaak vrij duur. Als gevolg hiervan wenden meer verzekeringsorganisaties zich tot Managed RPA diensten om hen te helpen in elke fase van de projectimplementatie.

Klanten van ZAPTEST Enterprise kunnen profiteren van dit soort diensten. Naast het verkrijgen van eersteklas RPA en testautomatiseringstools, kunnen verzekeringsmaatschappijen ook de vruchten plukken van een ZAP Expert die hen helpt met planning, implementatie en onderhoud.

#5. RPA uitmuntendheidscentra (CoE)

Veel verzekeringsmaatschappijen begrijpen dat RPA een grote rol zal spelen in de toekomst van de sector. Als gevolg daarvan maken ze hun bedrijf klaar voor de toekomst door RPA centers of excellence (CoE) op te zetten om ervoor te zorgen dat ze in een goede positie verkeren om te profiteren van de talloze voordelen van automatiseringstechnologie.

Investeren in een RPA CoE helpt de vaardigheidskloof te dichten, moedigt innovatie aan en helpt teams processen te identificeren die rijp zijn voor automatisering.

De toekomst van robotprocessen

Automatisering in verzekeringen

Verzekeringen zijn een sector met veel gegevens en een grote afhankelijkheid van op regels gebaseerde beslissingen en voorspellende analyses. Met andere woorden, het is een sector die een revolutie zal blijven ondergaan door RPA en AI. Laten we eens kijken hoe RPA-tools de verzekeringsmaatschappijen van morgen zullen beïnvloeden.

1. Assisted Insurance RPA

RPA-toepassingen in de verzekeringssector zijn meestal gericht op back-end processen. Assisted RPA zal echter zorgen voor een naadloze interactie met front-end klantenservicemedewerkers, door hen te helpen verzoeken van consumenten snel en gemakkelijk af te handelen door het automatiseren van gegevensinvoer en oproepen, het analyseren van informatie om te helpen bij de besluitvorming en het verzenden van relevante communicatie naar polishouders.

2. Hyperautomatisering

De verzekeringssector is enorm data-gedreven. Hyperautomatisering, dat een mix van RPA, AI, ML en andere technologieën zal omvatten, zou acceptatie, claimverwerking, fraudedetectie, klantenservice en nog veel meer kunnen automatiseren. Het nettoresultaat zou een volledig geautomatiseerde verzekeringsmakelaar kunnen zijn met een hoge kwaliteit en snelle service tegen lage kosten.

3. Telematica en IoT

Hoewel het IoT zijn belofte misschien nog niet helemaal heeft waargemaakt, is er nog steeds veel ruimte voor slimme sensoren en soortgelijke technologie binnen de verzekeringsbranche. RPA-tools voor schadeverzekeringen kunnen verbinding maken met slimme huizen en auto’s om verzekeringsclaims te valideren, terwijl telematicagegevens zaken als auto’s of lichaamsbeweging en -activiteit kunnen volgen via smartphones of draagbare apparaten.

4. Complexe risicomodellen

Terwijl risicomodellen al een solide nauwkeurigheidsniveau hebben, zouden AI/ML-tools deze voorspellingen bijna proactief kunnen maken. Met genoeg gegevens en de juiste analysetools zou deze technologie zeer persoonlijke voorspellingen kunnen doen met een feilloze nauwkeurigheid, waardoor de industrie miljarden per jaar kan besparen.

AI-ondersteunde RPA in verzekeringsacceptatie kan echter op ethische problemen stuiten rond gebruikersgegevens. Al in 2016 gaven sommige verzekeraars toe dat ze de sociale media-accounts van polishouders bekeken om het risico te evalueren. De Tesco-supermarktketen gebruikt Clubcard-gegevens om risicoscores voor huishoudens te bepalen voor zijn financiële diensten.

Of deze niet-aangegeven informatie gebruikt zal worden binnen de automatisering van de claimverwerking is nog maar de vraag. Verzekeringsmaatschappijen zullen de winstgevendheid van deze aanpak moeten afwegen tegen de ethische kwesties en mogelijke reputatieschade.

Laatste gedachten

Er zijn veel voordelen van Robotic Process Automation in verzekeringen. Door de kosten te verlagen, de productiviteit te verhogen en de klantervaring te verbeteren, kan RPA in het verzekeringswezen een indrukwekkend rendement opleveren.

Claimautomatisering en acceptatie zijn misschien wel de twee meest aansprekende gebruikscases van RPA in de sector. Deze tijd- en informatie-intensieve taken vereisen momenteel een behoorlijke mate van menselijke tussenkomst in de verzekeringssector. De transformatie is echter al aan de gang. Verzekeringsmaatschappijen helpen mensen zich geen zorgen meer te maken over hun toekomst; RPA-technologie doet hetzelfde voor verzekeringsmaatschappijen.