Sigortacılıkta Robotik Süreç Otomasyonu yükselişte. Çok sayıda kurala dayalı ve tekrarlayan görevin olduğu diğer sektörlerde olduğu gibi RPA, kuruluşların daha hızlı, daha uygun maliyetli ve hatasız süreçler elde etmesine yardımcı olabilir ve mevcut personeli daha değer odaklı işler yapmak için serbest bırakabilir.

Poliçe yazımı ve hasar otomasyonu, RPA’nın Sigorta sektöründeki en önemli kullanım alanlarından ikisidir. Bununla birlikte teknoloji, müşteri deneyimini geliştirmek ve düzenleyici ortamdaki değişiklikleri yönetmek gibi bir dizi göreve de yardımcı olabilir.

Bu makalede sigorta sektöründeki RPA’ya bakılacak ve pazar büyüklüğü, faydalar, trendler, zorluklar, kullanım örnekleri ve vaka çalışmaları incelenecektir.

Sigortacılıkta RPA pazar büyüklüğü

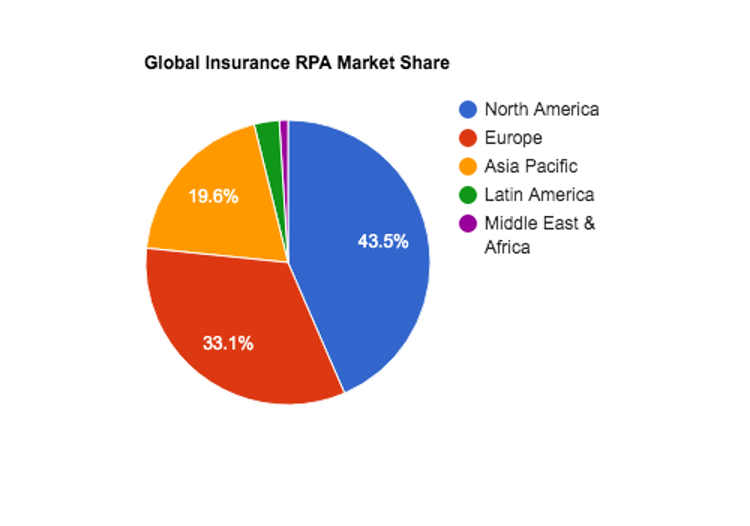

Sigorta sektöründe küresel Robotik Süreç Otomasyonu 2023 yılında 100 milyon doların üzerinde bir değere sahip olacaktır. Bununla birlikte, yıllık yaklaşık %28’lik güçlü bir bileşik büyüme ile analistler, sigorta pazarının büyüklüğünün 2032 yılına kadar 1,2 milyar doları aşmasını beklemektedir.

Kuzey Amerika (427 milyon dolar) ve Avrupa (325 milyon dolar) küresel pazarda en büyük paya sahiptir. Bununla birlikte, harcamaların yaklaşık beşte biri Asya-Pasifik’ten geliyor ve bölge dijital dönüşüm yörüngesinde ilerlemeye devam ettikçe bu payın önemli ölçüde artması bekleniyor.

Büyümeyi etkileyen faktörler

Sigortacılıkta RPA

Sigorta sektöründe RPA ‘nın hızla benimsenmesi, karmaşık bir dizi faktör tarafından yönlendirilmektedir. RPA’nın çözdüğü sektöre özgü sorunlardan bazılarını inceleyelim.

#1. Değişen düzenleyici ortam

Sigorta sektöründeki düzenlemeler her zaman gelişmektedir. Teknoloji, ekonomik koşullar ve siyasi ya da tüketici gruplarının müdahaleleri son zamanlarda sektörde değişikliklere yol açmış ve bazı sigortacıların ayak uydurmakta zorlanmasına neden olmuştur. Ancak, düzenlemelere uyulmaması ağır para cezalarıyla sonuçlanabilir.

RPA araçları, sigortacıların veri toplamasına, raporlar oluşturmasına ve diğer uyumluluk görevlerini otomatikleştirmesine olanak tanır.

#2. Beceri eksikliği

Sigorta sektörü beceri sıkıntısı çekiyor. Nitekim geçen yıl Birleşik Krallık’ta her 100 pozisyon için beş boş pozisyon vardı. Bu rollerden bazıları aktüerler, sigortacılar ve stratejistlerdir.

Sigorta süreç otomasyonu, tekrarlayan, yüksek hacimli görevleri yerine getirebilecek dijital bir iş gücü sağlayarak bu sorunlara yardımcı olabilir. Bu yardım, mevcut çalışanları daha değer odaklı işlerle uğraşmak için serbest bırakır, yani işverenler daha azıyla daha fazlasını yapabilir.

#3. Dijital dönüşüm

Sigorta sektörü veri yoğun bir sektördür. Son yıllarda sektör, müşterilerin değişen ihtiyaçlarını karşılamak için dijital bir dönüşümden geçmiştir. Artan rekabet ve açık bir verimlilik ihtiyacı ile birleşen tüketici talebi, sigorta şirketlerinin eğrinin önünde kalmak için dijital teknolojileri benimsemeleri gerektiği anlamına geliyor.

Yapay zeka, makine öğrenimi ve bulut bilişim gibi teknolojideki diğer ilerlemeler, sigorta şirketleri için fırsatlar yaratmıştır. RPA, bu araçların sigorta teknolojisi düzenleme ekosistemlerine entegre edilmesine yardımcı olabilir ve daha gelişmiş dijital dönüşüme izin verebilir.

#4. Maliyet azaltma baskısı

Sigorta fiyatları yıllardır yükseliyor. Primlerin yüksek maliyetlerini etkileyen sayısız faktör vardır; bunlar arasında hasar ödeme maliyetleri, dolandırıcılık ve artan mevzuat uyumluluğu yer almaktadır.

Sanılanın aksine, sigorta şirketlerinin çok büyük kâr marjları yoktur. Aslında, tipik olarak %2 ila %3 civarında bir marjla çalışırlar. Ancak halk arasındaki algı, bu işletmelerin evlerine aşırı kâr götürdüğü yönündedir.

RPA araçları, sigorta şirketlerinin daha uygun maliyetli çalışmasına olanak tanıyarak kullanıcıları için prim maliyetlerini düşürebilir. Firmalar, insan emeğine olan bağımlılıklarını azaltarak kaliteden ödün vermeden kolaylaştırılmış hizmetler sunabilirler.

#5. Değişen tüketici talepleri

Sigorta sektöründeki rekabet muazzamdır ve müşteriler için verilen mücadele giderek daha iyi hizmet sunarak belirlenmektedir. Sigorta sektörünün, anlaşılması kolay, daha uygun maliyetli poliçelere yönelik tüketici talebini karşılaması gerekmektedir. Talep işleme otomasyonu gibi müşteri self-servis seçenekleri, sigorta şirketlerinin modern beklentileri karşılamasına yardımcı olabilir.

RPA bu süreçleri kolaylaştırmaya yardımcı olur ve Generative AI gibi diğer AI araçlarıyla desteklendiğinde, teknoloji müşteri sorularını ele alabilir ve taleplere yardımcı olabilir.

Sigortacılıkta RPA’nın Faydaları

RPA, çeşitli zorlayıcı nedenlerden dolayı sigorta alanında popüler hale geldi. Sigorta sektöründeki firmaların RPA çözümlerini neden benimsediğine bir göz atalım.

#1. Artan operasyonel verimlilik

Tüm işletmeler operasyonel verimliliği artırma arzusundadır, ancak sigorta sektöründe rekabetin bu kadar sert olması, şirketleri ek bir baskı katmanıyla karşı karşıya bırakmaktadır. Neyse ki sigorta, talep işleme, müşteri hizmetleri, sigortalama ve daha fazlası için RPA sayesinde optimize edilebilecek görevlerle doludur.

#2. Azaltılmış maliyetler

RPA botları, sigorta ekiplerinin yılın 365 günü, 7/24 çalışan dijital bir iş gücüne erişmesine olanak tanır. Bu araçlar asla yorulmaz, molaya ihtiyaç duymaz ve ücret artışı istemez. Otomasyon, sigorta ekiplerinin personel sayısını azaltmasına veya çalışanları daha müşteriye dönük, değer odaklı rollere döndürmesine yardımcı olur.

#3. Artan iş tatmini

Sigorta sektöründe iş memnuniyeti %64‘tür ve bu oran tüm meslekler için %57 olan ulusal ortalamanın üzerindedir. Bununla birlikte, uzun çalışma saatleri ve sık stres, sigorta uzmanları tarafından işlerinin olumsuz yanları olarak sıklıkla dile getirilmektedir. RPA, sıradan ve tekrarlayan görevlerin hafifletilmesine yardımcı olur ve çalışanların iş memnuniyetini artıran anlamlı görevlerle meşgul olmalarını sağlar.

#4. Daha iyi müşteri deneyimleri

RPA araçları, müşteri katılımını ve hizmetlerini otomatikleştirerek daha hızlı ve daha tatmin edici deneyimlere yol açabilir. Dahası, sigorta şirketleri iletişimi otomatikleştirebilir ve çok kanallı destek sağlayabilir, böylece müşterileri daha kişiselleştirilmiş etkileşimlerin keyfini çıkarabilir.

Müşteri self-servis araçları aynı zamanda desteğin günün her saati mevcut olduğu anlamına gelir. Tüm bu ayrıntılar, tüketicilere istediklerini vererek müşteri deneyimini iyileştirir.

#5. Artırılmış doğruluk

RPA aracının kural tabanlı görevleri otomatikleştirme yeteneği sayesinde, insan hatası ve yanlışlıklar etkili bir şekilde ortadan kaldırılır. Bu faydalar, daha iyi itibar, daha düşük maliyetler, daha iyi müşteri deneyimleri ve gelişmiş mevzuat uyumluluğu anlamına gelir.

Robotik Süreç Kullanım Örnekleri

Sigortacılıkta Otomasyon

RPA, manuel görevleri otomatikleştirerek sigorta sektörünü dönüştürdü. Sigorta sektöründeki en ilgi çekici RPA kullanım örneklerinden bazılarını inceleyelim.

#1. Talep işleme

Talep işlemede RPA, ekiplere veri girişi, belge alma ve doğrulama ve bilgi dağıtımı konularında yardımcı olur. Manuel olarak yapıldığında bu görevler tekrarlayıcı ve zaman alıcıdır, bu da çalışanları daha karmaşık görevlerden uzaklaştırır. RPA bunu çözer ve sigorta şirketlerini daha hızlı ve daha üretken hale getirirken işletme maliyetlerini azaltır.

Sigorta talep süreci otomasyonu, modern tüketicilerin taleplerini karşılayarak çeşitli cihazlarda daha fazla şeffaflık ve gerçek zamanlı durum güncellemelerini kolaylaştırır.

#2. Underwriting

Sigorta yükleniminde RPA, bilgi toplama, veri girişi ve müşteri analizini otomatikleştirerek çalışanların çok daha hızlı çalışmasına yardımcı olur. Underwriting sigortacılığın temel taşıdır çünkü riski değerlendirmek ve poliçeleri doğru fiyatlandırmak çoğu zaman başarı ile başarısızlık arasındaki farkı belirler.

Sigorta yükleniminde RPA, doğruluk veya uyumluluktan ödün vermeden daha hızlı işlem süreleri sağlamaya yardımcı olur. Genel olarak, mükemmel müşteri memnuniyetine de yol açar.

#3. Politika yönetimi

Sigorta poliçeleri satıldıktan sonra, bunları iyi durumda tutmak için oldukça fazla miktarda yönetim söz konusudur. RPA, iletişimi otomatikleştirerek, poliçe güncellemelerini yayınlayarak ve primleri toplayarak poliçe yenilemelerine yardımcı olur.

Teknoloji aynı zamanda poliçeleri ve müşteri bilgilerini otomatik olarak güncellemek için de kullanılıyor ve iyi bir veri kalitesi sağlıyor. Son olarak, RPA poliçe iptalleri için mükemmel bir seçimdir çünkü kayıtları otomatikleştirir, ilgili iletişimleri gönderir ve hatta geri ödemeleri işleyebilir.

#4. Mevzuata uygunluk

Mevzuata uyum, sigorta sektörü için büyük önem taşımaktadır. Ancak firmalar, yüksek kaliteli ve tutarlı veri toplama ve raporlama sağlamak için RPA kullanarak çalışanlarının üzerindeki yükü hafifletebilir.

RPA ayrıca uyumluluk sorunlarını izleyebilir ve bunları ilgili dahili tarafların dikkatine sunabilir. Son olarak ekipler, kurallardaki güncellemeler veya değişiklikler için ilgili web sitelerini ve düzenleyici iletişim organlarını taramak ve bunların şirketin kılavuzlarına yansıtılmasını sağlamak için botlar kurabilir.

#4. Eski yazılımların güçlendirilmesi

Bankacılık ve finansal hizmetler sektörlerinde olduğu gibi, sigorta sektörü de hala eski yazılımlara bağımlıdır. Aslında, birkaç yıl önce Capgemini tarafından yapılan bir anket, sigorta şirketlerinin yaklaşık %80’inin en az on yıllık yazılımlarla çalıştığını ortaya koymuştur.

Bu sistemleri yükseltmenin maliyetleri ve işlerin aksamasına ilişkin endişeler, sigorta ekiplerinin güncel olmayan sistemlere bağlı kalmasının nedenlerinin büyük bir kısmını oluşturuyor. Ancak RPA, bu gizemli sistemler ile daha modern araçlar arasında bir köprü görevi görmekte ustadır. Ekipler, BT altyapısını elden geçirme maliyetinin çok altında bir maliyetle, mevcut yazılımlarla etkileşim kurmak ve modern bulut tabanlı araçların dünyasına açılmak için RPA’yı kullanabilir.

#5. Müşteri Hizmetleri

Yukarıda da belirttiğimiz gibi, sigorta sektöründeki müşteri beklentileri son yıllarda önemli ölçüde değişmiştir. Daha fazla şeffaflık, hız ve basitlik ile daha kişiselleştirilmiş bir hizmet türü sunan yeni ve yıkıcı şirketler ortaya çıktı. Gerçekten de sigorta geçmişte havasız ve aşırı kuru olmakla ünlüydü ve genç kullanıcıların alışkanlıklarını kazanmak farklı bir yaklaşım gerektiriyor.

RPA araçları, sigorta ekiplerinin müşteri hizmetlerini otomatikleştirmelerine yardımcı olarak daha duyarlı, hızlı ve kişiselleştirilmiş hale getirebilir. Tüketici deneyimlerini iyileştirmek, müşteri güveni ve sadakatinin büyük bir belirleyicisidir ve RPA, firmaların bu uçurumu aşmasına yardımcı olabilir.

#6. Makine öğrenimi ve veri analitiği

Modern underwriting, tahmine dayalı analiz, dolandırıcılık tespiti ve hatta kişiselleştirilmiş fiyatlandırma için makine öğreniminin bir karışımını kullanır. RPA araçları, çeşitli kaynaklardan veri toplayarak ve bilgileri temizleyerek bu sürece yardımcı olabilir. Bu süreç verilerin güvenilir olmasını sağlayarak doğruluğu artırır.

RPA araçları ayrıca sigorta şirketleri için verileri analiz edebilir ve anormallikleri ve eğilimleri tespit edebilir. Dahası, RPA verilerin ilgili taraflara, gösterge tablolarına ve veritabanlarına dağıtılmasına yardımcı olabilir.

#7. Pazarlama

Sigorta o kadar rekabetçi bir alan ki, pazarlama ekipleri tanıtım için inanılmaz miktarda para harcıyor. Örneğin, ABD’de Geico’nun pazarlama bütçesi 2022 yılında 1,5 milyar dolardı. HubSpot’un 2023 Pazarlama Durumu Raporu’na göre, sigortacılar için ortalama pazarlama bütçesi toplam gelirin %11,2‘sidir.

Müşteri kazanmaya devam ederken maliyet tasarrufu sağlamak, kalabalık bir pazarda yer edinmeye çalışan firmalar için hayati önem taşıyor. RPA pazarlama otomasyonu araçları birkaç farklı şekilde değer katmaya yardımcı olabilir.

Sigorta sektöründeki RPA pazarlama otomasyonu, e-posta pazarlamasını ve sosyal medya kampanyalarını mekanikleştirmeyi içerir. Bununla birlikte, makine öğrenimi veya veri analizi araçlarıyla eşleştirildiğinde RPA, ekiplerin kampanya verilerini çıkarmasına ve ölçüm ve ilişkilendirmeye yardımcı olabilir.

#8. Akıllı Belge İşleme (IDP)

Sigorta şirketlerinin dahili kayıtlardan sağlık ve finansal verilere kadar çok sayıda belgeyi işlemesi gerekir. Akıllı Belge İşleme ile güçlendirilmiş RPA, ekiplerin evrakları veya PDF’leri okuyup anlamalarına ve dahili sistemlere göndermek üzere veri çıkarmalarına yardımcı olabilir. Bu araçlar ayrıca yapılandırılmamış belgeleri ayrıştırarak ve bilgileri veritabanlarına ve elektronik tablolara taşıyarak dijitalleştirme çabalarında ekiplere yardımcı olabilir.

Sigortacılıkta RPA Vaka Çalışmaları

Bu kadar çok sayıda harika sigorta süreci otomasyonu kullanım örneği varken, sektörde benimsenmenin neden gün geçtikçe arttığı açıktır. Bununla birlikte, vaka çalışmaları her şeyin hayata geçtiği ve teknolojinin potansiyelinin fark edildiği yerdir.

Sigorta RPA vaka çalışması #1

Sigortacılıkta ilk RPA vaka çalışmamız, emek yoğun kağıt tabanlı süreçleri terk etmek başlıklı araştırma makalesinden geliyor: Bir Çek sigorta şirketinde süreç otomasyonu (Marek, 2019). Yazarlar, Çek merkezli uluslararası bir sigorta şirketinin çeşitli sorunlarla karşı karşıya kaldığını yazıyor. Yeni mevzuat ve yönetmelikler, onları ağırlıklı olarak kağıt tabanlı olan ve iş akışı tutarsızlığıyla dolu operasyonlarını modernleştirmeye zorladı.

Ekip, Çevik bir yaklaşım benimseyerek yüklenim süreçlerini dijitalleştirdi, iş akışlarını ve şirket verilerini tek bir platformda merkezileştirdi ve daha fazla üretkenlik sağlamak için RPA araçlarını kullandı.

Proje büyük bir başarı elde etti. Teklif hazırlama süresini %40 kısalttılar, maliyetleri %50 düşürdüler ve hataları %1’in altına çektiler.

Sigorta RPA vaka çalışması #2

Aşağıdaki vaka çalışması, hayat sigortası ve yıllık gelir iş süreci yönetimi hizmetlerinde RPA’ya bir örnektir. Söz konusu firma, sigorta ve emeklilik fonu sektöründe küresel bir müşteri portföyüne sahip bir yazılım sağlayıcısıydı. Buradaki sorun çok açıktı: Firma her yıl 800.000’den fazla poliçe talebi alıyordu ve bunların hepsini manuel olarak işliyorlardı. Bu talepler, çeşitli sistemlere manuel olarak girilmesi gereken PDF’ler şeklinde geliyordu. Süreç zaman alıyor ve insan hatalarına maruz kalıyordu.

Ancak bir RPA çözümünü benimsemek kolay olmadı. En büyük sorunlardan biri, hizmet verdikleri her müşterinin kendi gereksinimleri olmasıydı, bu nedenle gereksinimler arasında çok fazla farklılık vardı. Aslında, her müşterinin kendine özgü bir iş akışı olduğu için geleneksel yöntemlerle çözülemeyen bir süreç standardizasyonu eksikliği vardı.

Firma süreçlerini analiz etti ve RPA tarafından gerçekleştirilebilecek kural tabanlı, tekrarlayan görevleri belirledi. Yüksek hacimli ve zaman yoğun deterministik görevler aradılar. Belirlenen süreçlerden bazıları poliçe verilerinin güncellenmesi, müşterilerden gelen taleplerin işleme konulması ve müşterilere mektup ve bildirim gönderilmesidir. Ekip, bu iş akışları için RPA çözümlerini uygulamaya koydu.

Uygulama büyük bir başarıyla sonuçlandı. Net sonuçlardan bazıları, manuel çabada yaklaşık %60’lık bir azalma ve işlem süresinde %70’lik bir azalmadır. Dahası, firma personel sayısını %50 oranında azaltarak her ay büyük miktarda harcama tasarrufu yapmayı başardı.

Sigorta RPA vaka çalışması #3

500’den fazla arka ofis ve müşteri hizmetlerine sahip Avrupa’nın önde gelen bir sigorta brokeri ve risk danışmanı, güçlü hasar işleme otomasyonu uygulamak istedi. Sigortacının müşterileri hastaneye yatırıldığında, firma yatış ücretini ödüyor ve muafiyetleri belirlemek için bir form imzaladıktan sonra hastadan parayı geri alıyordu. Manuel olarak gerçekleştirildiğinde, uzun telefon görüşmeleri ve çok sayıda tekrarlayan manuel görev gerektiriyordu.

Müşteri, hastanelerden, gündüz kliniklerinden ve eczanelerden gelen talepleri otomatikleştirmek için bir RPA çözümü uyguladı. Etki önemliydi ve sigortacının operasyonlarını iyileştirmesine ve merkezileştirmesine, neredeyse %50’lik sabit durum tasarrufu ve %46’lık toplam maliyet avantajı elde etmesine yol açtı.

Bu vaka çalışması, Robotik Süreç Otomasyonu sigorta taleplerinin nasıl daha hızlı, daha ucuz ve daha doğru olduğunu, daha mutlu müşteriler ve daha fazla üretkenlik sağladığını göstermektedir.

RPA Uygulamasının Zorlukları

Sigorta sektöründe

RPA’nın sigorta taleplerinin işlenmesi ve sigortalanmasındaki faydaları açık olsa da, firmaların RPA uygulamalarından en iyi şekilde yararlanmak için üstesinden gelmeleri gereken bazı zorluklar vardır.

#1. Eski altyapı

Daha önce de belirtildiği gibi, birçok sigorta şirketi eski sistemlerle çalışmaktadır. Bu altyapının çoğu, bulut bilişim veya uzaktan erişim bir endişe kaynağı olmadan çok önce tasarlanmıştır, bu da yazılımın RPA çözümleriyle entegre edilmesinin kolay olmadığı anlamına gelir.

Bu zorluklara rağmen, kuruluşların mevcut eski ve karmaşık yazılımları ile modern RPA araçları arasındaki boşluğu doldurabilmeleri için çeşitli yollar vardır. Yeni başlayanlar için, ekran kazıma teknolojisi arayüzlerden veri çekebilir ve bunları bulut tabanlı sistemlere aktarabilir. Benzer şekilde, sigorta şirketleri API’leri keşfedebilir ve hatta eski sistemleri bağlamak için ara yazılımlar oluşturabilir.

Genel olarak, çok sayıda seçenek mevcut olsa da, pek çok şey sigorta yazılımının özelliklerine bağlıdır. ZAPTEST gibi RPA araçları, yüksek düzeyde veri kalitesi, güvenlik ve sistem uyumluluğu sağlamak için ihtiyaç duyduğunuz esnekliği sağlayabilir. Belki de en önemlisi, ZAPTEST Enterprise ayrıca güçlü yazılım test otomasyon araçları ve bir RPA projesinin planlanması, uygulanması, dağıtılması, test edilmesi ve sürdürülmesine yardımcı olmak için bir ZAP Uzmanının yardımı ile birlikte gelir.

#2. Veri kalitesi

Her RPA uygulaması net ve doğru bilgiye ihtiyaç duyar. Ancak birçok sigorta şirketi verileri silolarda tutuyor ve bu da otomasyon çözümleri için bilgilerin merkezileştirilmesi söz konusu olduğunda bazı sorunlara neden olabiliyor. RPA, bu verilerin bulut sistemlerine veya şirket içi veritabanlarına taşınmasına yardımcı olabilir. Dahası, kapsamlı veri toplama ve temizlemenin sağlanmasına yardımcı olabilir.

#3. Karmaşık karar verme

RPA, yüksek hacimli, öngörülebilir görevleri işlemek için üretilmiştir. Ancak sigorta şirketleri bu araçlardan en iyi şekilde yararlanmak istiyorlarsa, yapılandırılmamış verileri ve istisnaları ele almaları ve karar vermeleri gerekecektir.

Neyse ki, yapay zeka ile entegre edilmiş RPA araçları her iki dünyanın da en iyisini sunabilir. RPA, yapılandırılmamış verileri okuyabilen, kararlar alabilen ve istisnalarla başa çıkabilen Bilişsel Yapay Zeka araçları ile ağır işlerin üstesinden gelebilir.

#4. Uyumluluk

Tavizsiz düzenleyici gereklilikler ve sürekli gelişen veri gizliliği yasaları, sigorta şirketlerinin çok iyi bildiği bir yüktür. RPA çözümlerini uygulamak, verilerin güvenli ve sorumlu bir şekilde ele alınmasını sağlamak için planlama gerektirecektir.

Sigortacılıkta RPA trendleri

RPA, esnekliği ve AI/ML araçları ve diğer teknolojilerle entegrasyonu sayesinde sigorta sektöründe büyük ilerlemeler kaydediyor. Sigorta RPA alanındaki bazı büyük trendleri inceleyelim.

#1. Çok kanallı iletişim

Sigortacılık çok daha müşteri odaklı hale geliyor. Bunun kısmen rekabet ve değişen tüketici talepleriyle ilgisi var. LLM sohbet robotları ve Akıllı Sanal Asistanlar, tüm müşteri yolculuğu boyunca çalışabilir ve e-posta, metin, sosyal medya veya mesajlaşma platformları aracılığıyla kişiselleştirilmiş hizmet sağlayabilir. 7/24 sunulan müşteri self-servis seçenekleri, veri gönderip alabilen ve kayıtların gerçek zamanlı olarak güncellenmesini sağlayan RPA araçlarıyla bağlantı kuracaktır.

#2. Yapay zeka destekli risk değerlendirmesi

Yapay zeka tabanlı modeller sigorta sektöründe halihazırda kullanılıyor. Ancak, bunların ürettiği tahminler ve içgörüler yalnızca girilen veriler kadar iyidir. RPA araçları, ekiplerin verileri toplamasına, temizlemesine ve tahmine dayalı modellere göndermesine yardımcı olarak sigorta şirketlerinin risk ve hatayı azaltan ve karlılığı artıran daha yüksek düzeyde doğruluk ve içgörü elde etmesine yardımcı olur.

Buna ek olarak, Bilişsel Yapay Zeka araçları, gelecekte riski azaltan ve sigorta şirketlerinin daha rekabetçi kalmasına yardımcı olan dolandırıcılık tespiti için de kullanılmaktadır.

#3. Düşük kodlu ve kodsuz araçlar ve test otomasyonu

Düşük kodlu ve kodsuz araçlar, özelleştirilmiş uygulamalar oluşturmaya yardımcı olmak için sigorta sektöründe giderek daha fazla kullanılmaktadır. Geçmişte, ekiplerin uygulama oluşturmak ve test etmek için derin kodlama bilgisine ihtiyacı vardı. Bugünlerde teknik olmayan ekipler ve geliştiriciler, otomasyon araçlarını hızla oluşturmak için kodsuz ve yazılım test otomasyon araçlarından yararlanıyor.

Sürükle-bırak arayüzleriyle tamamlanan bu kullanıcı dostu araçlar sayesinde, sigorta şirketleri daha kısa yazılım geliştirme yaşam döngüleri sayesinde tüketici ihtiyaçlarına daha duyarlı hale gelebilir. Belki de daha da önemlisi, müşteri hizmetlerini ve işe alımları artırabilecek araçların yanı sıra personeli tekrarlayan görevlerden kurtarmaya yardımcı olan dahili otomasyon araçlarını pazara sunma maliyetlerini azaltır.

#4. Yönetilen RPA

BT becerilerindeki eksiklik, otomasyon çözümlerini uygulamak isteyen bazı sigorta şirketlerinin projelerinin ertelendiği veya rafa kaldırıldığı anlamına geliyor. Dahası, gerekli uzmanlığa sahip BT personeli eklemek genellikle oldukça pahalıdır. Sonuç olarak, daha fazla sigorta kuruluşu, proje uygulamasının her aşamasında kendilerine yardımcı olması için Yönetilen RPA hizmetlerine yöneliyor.

ZAPTEST Enterprise müşterileri bu tür bir hizmetten yararlanabilir. Sigorta şirketleri, birinci sınıf RPA ve test otomasyon araçlarına sahip olmanın yanı sıra planlama, dağıtım ve bakım konularında kendilerine yardımcı olacak bir ZAP Uzmanına sahip olmanın avantajlarından da yararlanabilirler.

#5. RPA mükemmellik merkezleri (CoE)

Birçok sigorta firması, RPA’nın sektörün geleceğinde büyük bir rol oynayacağının farkında. Sonuç olarak, otomasyon teknolojisinin sayısız faydasından yararlanmak için iyi bir konumda olduklarından emin olmak amacıyla RPA mükemmellik merkezleri (CoE) kurarak işlerini geleceğe hazırlıyorlar.

Bir RPA CoE’ye yatırım yapmak beceri açığını kapatmaya yardımcı olur, inovasyonu teşvik eder ve ekiplerin otomasyon için olgunlaşmış süreçleri belirlemelerine yardımcı olur.

Robotik Süreçlerin Geleceği

Sigortacılıkta Otomasyon

Sigortacılık, kural tabanlı kararlara ve tahmine dayalı analitiğe büyük ölçüde bağımlı olan, veri açısından zengin bir sektördür. Başka bir deyişle, RPA ve yapay zeka ile devrim yaratmaya devam edecek bir sektör. RPA araçlarının yarının sigorta şirketlerini nasıl etkileyeceğine bir göz atalım.

1. Destekli Sigorta RPA

Sigorta sektöründeki RPA uygulamaları genellikle arka uç süreçlere odaklanmıştır. Bununla birlikte, Destekli RPA, ön uç müşteri hizmetleri personeli ile sorunsuz bir etkileşim sağlayacak, veri girişini ve geri çağırmayı otomatikleştirerek, karar vermeye yardımcı olmak için bilgileri analiz ederek ve poliçe sahiplerine ilgili iletişimleri göndererek tüketici taleplerini hızlı ve kolay bir şekilde ele almalarına yardımcı olacaktır.

2. Hiperotomasyon

Sigorta sektörü büyük ölçüde veri odaklıdır. RPA, AI, ML ve diğer teknolojilerin bir karışımını içerecek olan hiperotomasyon, sigortalama, talep işleme, dolandırıcılık tespiti, müşteri hizmetleri ve daha fazlasını otomatikleştirebilir. Net sonuç, düşük maliyetlerle yüksek kaliteli ve hızlı hizmet veren tam otomatik bir sigorta brokeri olabilir.

3. Telematik ve IoT

IoT vaadini tam olarak yerine getirememiş olsa da, Sigorta sektöründe akıllı sensörler ve benzer teknolojiler için hala çok yer var. P&C sigorta RPA araçları, sigorta taleplerini doğrulamak için akıllı evler ve arabalarla bağlantı kurabilirken, telematik verileri akıllı telefonlar veya giyilebilir cihazlar aracılığıyla araba veya egzersiz ve aktivite gibi şeyleri izleyebilir.

4. Karmaşık risk modelleri

Risk modelleri halihazırda sağlam bir doğruluk seviyesine sahip olsa da, AI/ML araçları bu tahminleri neredeyse proaktif hale getirebilir. Yeterli veri ve doğru analitik araçlarla bu teknoloji, hatasız bir doğrulukla son derece kişiselleştirilmiş tahminler yapabilir ve sektöre yılda milyarlarca dolar tasarruf sağlayabilir.

Bununla birlikte, sigorta yükleniminde yapay zeka destekli RPA, kullanıcı verileriyle ilgili etik sorunlarla karşılaşabilir. 2016 yılına kadar, bazı sigortacılar riski değerlendirmek için poliçe sahiplerinin sosyal medya hesaplarına baktıklarını itiraf ettiler. Nitekim Tesco süpermarket zinciri, finansal hizmetlerine yönelik hane halkı risk puanlarını belirlemek için Clubcard verilerini kullanmaktadır.

Bu beyan edilmemiş bilgilerin talep işleme otomasyonunda kullanılıp kullanılmayacağı spekülasyona açıktır. Sigorta şirketlerinin bu yaklaşımın karlılığını, etik sorunlar ve potansiyel itibar kaybı karşısında tartmaları gerekecektir.

Son düşünceler

Sigortacılıkta Robotik Süreç Otomasyonunun birçok faydası vardır. Maliyetleri düşürmeye, üretkenliği artırmaya ve müşteri deneyimini iyileştirmeye yardımcı olan sigortacılıkta RPA, etkileyici bir yatırım getirisi sağlayabilir.

Hasar otomasyonu ve sigortalama, belki de RPA’nın sektördeki en cazip iki kullanım alanıdır. Bu zaman ve bilgi yoğun görevler şu anda sigorta sektörü genelinde oldukça fazla insan müdahalesi gerektirmektedir. Ancak dönüşüm halihazırda devam etmektedir. Sigorta şirketleri insanların gelecekleri hakkında endişelenmelerine son vermelerine yardımcı oluyor; RPA teknolojisi de sigorta şirketleri için aynı şeyi yapıyor.