L’automazione robotica dei processi assicurativi è in aumento. Come in altri settori con molte attività ripetitive e basate su regole, la RPA può aiutare le organizzazioni a ottenere processi più rapidi, economici e privi di errori, liberando il personale esistente per svolgere un lavoro più orientato al valore.

La sottoscrizione delle polizze e l’automazione dei sinistri sono due dei principali impieghi della RPA nel settore assicurativo. Tuttavia, la tecnologia può anche aiutare a svolgere una serie di compiti, come migliorare l’esperienza del cliente e gestire i cambiamenti nel panorama normativo.

Questo articolo analizza la RPA nel settore assicurativo ed esamina le dimensioni del mercato, i vantaggi, le tendenze, le sfide, i casi d’uso e i casi di studio.

Dimensioni del mercato RPA nelle assicurazioni

Il valore globale dell’automazione dei processi robotici nel settore assicurativo supera i 100 milioni di dollari nel 2023. Tuttavia, con una forte crescita annuale composta di circa il 28%, gli analisti prevedono che le dimensioni del mercato assicurativo supereranno 1,2 miliardi di dollari entro il 2032.

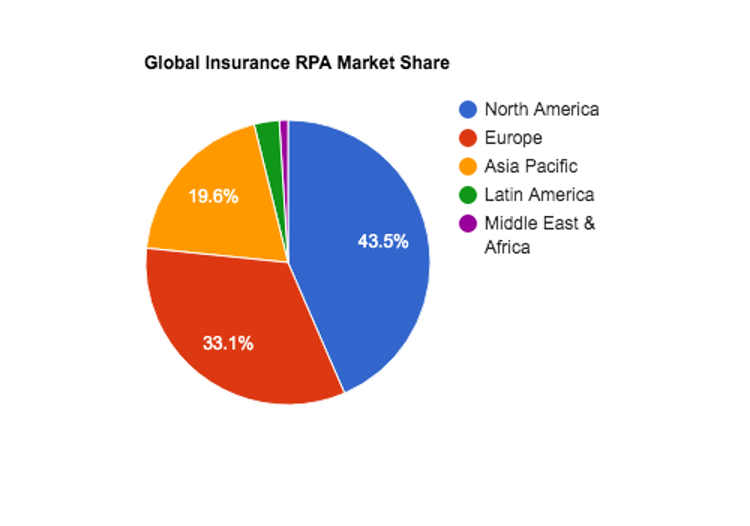

Il Nord America (427 milioni di dollari) e l’Europa (325 milioni di dollari) rappresentano la quota maggiore del mercato globale. Tuttavia, circa un quinto della spesa proviene dall’Asia-Pacifico, e si prevede che questa quota cresca notevolmente man mano che la regione prosegue nella sua traiettoria di trasformazione digitale.

Fattori che influenzano la crescita di

RPA nelle assicurazioni

La rapida adozione della RPA nel settore assicurativo è determinata da una serie complessa di fattori. Esploriamo alcuni dei problemi specifici del settore che la RPA risolve.

#1. Il mutevole panorama normativo

Le normative del settore assicurativo sono in continua evoluzione. Negli ultimi tempi, la tecnologia, le condizioni economiche e gli interventi di gruppi politici o di consumatori hanno portato a cambiamenti nel settore, lasciando alcuni assicuratori in difficoltà nel tenere il passo. Tuttavia, la mancata osservanza delle norme può comportare pesanti sanzioni.

Gli strumenti RPA consentono agli assicuratori di raccogliere dati, creare report e automatizzare altre attività di compliance.

#2. Carenza di competenze

Il settore assicurativo soffre di una carenza di competenze. L’anno scorso, infatti, nel Regno Unito ogni 100 posti di lavoro vacanti le imprese ne avevano cinque. Alcuni dei ruoli includono attuari, sottoscrittori e strateghi.

L’automazione dei processi assicurativi può aiutare a risolvere questi problemi fornendo una forza lavoro digitale in grado di svolgere compiti ripetitivi e ad alto volume. Questa assistenza libera i dipendenti esistenti per far fronte a lavori di maggior valore, il che significa che i datori di lavoro possono fare di più con meno.

#3. Trasformazione digitale

Il settore assicurativo è ad alta intensità di dati. Negli ultimi anni, il settore ha subito una trasformazione digitale per soddisfare le esigenze in continua evoluzione dei clienti. La domanda dei consumatori, unita all’aumento della concorrenza e a una chiara esigenza di efficienza, fa sì che le compagnie assicurative debbano adottare le tecnologie digitali per rimanere all’avanguardia.

Ulteriori progressi tecnologici, come l’IA, la ML e il cloud computing, hanno creato opportunità per le imprese di assicurazione. La RPA può contribuire a integrare questi strumenti negli ecosistemi normativi della tecnologia assicurativa e a consentire una trasformazione digitale più avanzata.

#4. Pressione per la riduzione dei costi

I prezzi delle assicurazioni sono saliti alle stelle da anni. I costi elevati dei premi sono influenzati da una miriade di fattori, tra cui i costi di liquidazione dei sinistri, le frodi e la crescente conformità normativa.

Contrariamente a quanto si pensa, le compagnie di assicurazione non hanno margini di profitto enormi. Infatti, in genere operano con un margine di circa il 2% – 3%. Tuttavia, la percezione del pubblico è che queste aziende portino a casa profitti eccessivi.

Gli strumenti RPA consentono alle imprese di assicurazione di operare in modo più efficiente dal punto di vista dei costi, riducendo così il costo dei premi per gli utenti. Riducendo la dipendenza dal lavoro umano, le aziende possono fornire servizi più efficienti senza compromettere la qualità.

#5. L’evoluzione delle richieste dei consumatori

La concorrenza all’interno del settore assicurativo è immensa, e la battaglia per i clienti si decide sempre più spesso con l’offerta di un servizio migliore. Il settore assicurativo deve soddisfare la domanda dei consumatori di polizze più convenienti e semplici da capire. Le opzioni di self-service per i clienti, come l’automazione dell’elaborazione dei sinistri, possono aiutare le compagnie assicurative a soddisfare le moderne aspettative.

La RPA aiuta a snellire questi processi e, se integrata con altri strumenti di IA, come l’IA generativa, la tecnologia può gestire le domande dei clienti e aiutare a soddisfare le richieste.

Vantaggi della RPA nelle assicurazioni

La RPA è diventata popolare all’interno della nicchia assicurativa per diversi motivi imprescindibili. Vediamo perché le aziende del settore assicurativo stanno adottando le soluzioni RPA.

#1. Maggiore efficienza operativa

Tutte le aziende desiderano aumentare l’efficienza operativa, ma con una concorrenza così agguerrita nel settore assicurativo, le imprese devono affrontare un ulteriore livello di pressione. Fortunatamente, il settore assicurativo è pieno di attività che possono essere ottimizzate grazie alla RPA per l’elaborazione dei sinistri, il servizio clienti, la sottoscrizione e altro ancora.

#2. Costi ridotti

I bot RPA consentono ai team assicurativi di accedere a una forza lavoro digitale che lavora 24 ore su 24, 365 giorni all’anno. Questi strumenti non si stancano mai, non hanno bisogno di pause e non chiedono aumenti di stipendio. L’automazione aiuta i team assicurativi a ridurre l’organico o a ruotare i lavoratori in ruoli più orientati al cliente e al valore.

#3. Aumento della soddisfazione lavorativa

La soddisfazione lavorativa nel settore assicurativo è del 64%, superiore alla media nazionale del 57% per tutte le professioni. Tuttavia, orari lunghi e stress frequente sono spesso citati dai professionisti delle assicurazioni come aspetti negativi del loro lavoro. La RPA aiuta ad alleggerire le attività banali e ripetitive e consente ai lavoratori di svolgere mansioni significative che migliorano la soddisfazione sul lavoro.

#4. Migliori esperienze per i clienti

Gli strumenti RPA possono automatizzare l’onboarding dei clienti e i servizi, portando a esperienze più rapide e soddisfacenti. Inoltre, le compagnie assicurative possono automatizzare la comunicazione e fornire un’assistenza omnichannel, in modo che i clienti possano godere di interazioni più personalizzate.

Gli strumenti di self-service per i clienti consentono inoltre di avere un’assistenza disponibile 24 ore su 24. Tutti questi dettagli migliorano l’esperienza del cliente dando ai consumatori ciò che desiderano.

#5. Maggiore precisione

Grazie alla capacità dello strumento RPA di automatizzare le attività basate su regole, l’errore umano e le imprecisioni vengono efficacemente eliminati. Questi vantaggi si traducono in una migliore reputazione, in una riduzione dei costi, in una migliore esperienza dei clienti e in una maggiore conformità alle normative.

Casi d’uso del processo robotico

L’automazione nelle assicurazioni

La RPA ha trasformato il settore assicurativo automatizzando le attività manuali. Esploriamo alcuni dei casi d’uso più interessanti della RPA nel settore assicurativo.

#1. Elaborazione delle richieste di risarcimento

La RPA nell’elaborazione dei sinistri aiuta i team nell’inserimento dei dati, nel recupero e nella verifica dei documenti e nella distribuzione delle informazioni. Se eseguiti manualmente, questi compiti sono ripetitivi e richiedono molto tempo, il che distoglie i lavoratori da attività più complesse. La RPA risolve questo problema e rende le imprese di assicurazione più veloci e produttive, riducendo al contempo i costi operativi.

L’automazione del processo di risarcimento assicurativo facilita una maggiore trasparenza e aggiornamenti sullo stato in tempo reale attraverso una varietà di dispositivi, soddisfacendo le richieste dei consumatori moderni.

#2. Sottoscrizione

L’RPA nella sottoscrizione assicurativa aiuta i dipendenti a lavorare molto più velocemente automatizzando la raccolta delle informazioni, l’inserimento dei dati e l’analisi dei clienti. La sottoscrizione è la pietra angolare dell’assicurazione, perché la valutazione del rischio e la determinazione del prezzo delle polizze con precisione fanno spesso la differenza tra il successo e il fallimento.

La RPA nella sottoscrizione assicurativa aiuta a garantire tempi di elaborazione più rapidi senza compromettere l’accuratezza o la conformità. In generale, questo porta anche a un’eccellente soddisfazione dei clienti.

#3. Amministrazione della politica

Una volta vendute le polizze assicurative, il loro mantenimento in vigore comporta una discreta quantità di attività amministrative. L’RPA aiuta a gestire i rinnovi delle polizze automatizzando le comunicazioni, l’emissione di aggiornamenti delle polizze e la riscossione dei premi.

La tecnologia viene utilizzata anche per aggiornare automaticamente le polizze e i dati dei clienti, garantendo una buona qualità dei dati. Infine, la RPA è una scelta perfetta per le cancellazioni delle polizze, perché automatizza le registrazioni, invia comunicazioni pertinenti e può persino elaborare i rimborsi.

#4. Conformità normativa

La conformità alle normative è una questione importante nel settore assicurativo. Tuttavia, le aziende possono alleggerire il carico di lavoro dei propri dipendenti utilizzando la RPA per garantire una raccolta dati e una reportistica di alta qualità e coerente.

L’RPA può anche monitorare i problemi di conformità e portarli all’attenzione delle parti interne interessate. Infine, i team possono impostare dei bot che controllino i siti web pertinenti e gli organi di comunicazione per verificare la presenza di aggiornamenti o modifiche alle norme e assicurarsi che si riflettano nelle linee guida dell’azienda.

#4. Aumentare il software legacy

Come le industrie dei servizi bancari e finanziari, anche il settore assicurativo fa ancora affidamento su software legacy. In effetti, un’indagine di Capgemini di qualche anno fa indicava che circa l’80% delle imprese di assicurazione operava con software vecchi di almeno dieci anni.

I costi di aggiornamento di questi sistemi e le preoccupazioni per le interruzioni dell’attività sono una parte importante delle ragioni per cui i team assicurativi rimangono con sistemi non aggiornati. Tuttavia, la RPA è in grado di fare da ponte tra questi sistemi arcani e gli strumenti più moderni. Con una frazione del costo della revisione dell’infrastruttura IT, i team possono utilizzare l’RPA per interagire con il software attuale e aprire il mondo dei moderni strumenti basati sul cloud.

#5. Servizio clienti

Come abbiamo già detto, le aspettative dei clienti nel settore assicurativo sono cambiate notevolmente negli ultimi anni. Nuove e dirompenti aziende si sono affacciate sul mercato, offrendo un tipo di servizio più personalizzato con maggiore trasparenza, velocità e semplicità. In effetti, in passato l’assicurazione aveva la reputazione di essere soffocante e troppo secca, e per conquistare la clientela più giovane è necessario un approccio diverso.

Gli strumenti RPA possono aiutare i team assicurativi ad automatizzare il servizio clienti, rendendolo più reattivo, rapido e personalizzato. Il miglioramento dell’esperienza dei consumatori è un fattore determinante per la fiducia e la fedeltà dei clienti e l’RPA può aiutare le aziende a superare questo divario.

#6. Apprendimento automatico e analisi dei dati

La sottoscrizione moderna utilizza un mix di apprendimento automatico per l’analisi predittiva, il rilevamento delle frodi e persino la determinazione dei prezzi personalizzati. Gli strumenti RPA possono aiutare in questo processo raccogliendo dati da varie fonti e ripulendo le informazioni. Questo processo garantisce l’affidabilità dei dati, con conseguente aumento dell’accuratezza.

Gli strumenti RPA possono anche analizzare i dati per le imprese di assicurazione e individuare anomalie e tendenze. Inoltre, la RPA può aiutare a distribuire i dati alle parti interessate, ai cruscotti e ai database.

#7. Marketing

Le assicurazioni sono una nicchia così competitiva che i team di marketing spendono una quantità incredibile di denaro per la promozione. Ad esempio, negli Stati Uniti, Geico aveva un budget di marketing di 1,5 miliardi di dollari nel 2022. Secondo lo State of Marketing Report 2023 di HubSpot, il budget medio per il marketing degli assicuratori era pari all’11,2% del fatturato totale.

Risparmiare sui costi e allo stesso tempo acquisire clienti è fondamentale per le aziende che si contendono un posto in un mercato affollato. Gli strumenti di automazione del marketing RPA possono contribuire ad apportare valore in diversi modi.

L’automazione del marketing RPA nel settore assicurativo comprende la meccanizzazione di campagne di email marketing e social media. Tuttavia, se abbinata a strumenti di ML o di analisi dei dati, la RPA può aiutare i team a estrarre i dati delle campagne e a contribuire alla misurazione e all’attribuzione.

#8. Elaborazione intelligente dei documenti (IDP)

Le imprese di assicurazione devono elaborare molti documenti, dai registri interni ai dati sanitari e finanziari. L’RPA, insieme all’elaborazione intelligente dei documenti, può aiutare i team a leggere e comprendere documenti cartacei o PDF e a estrarre i dati da inviare ai sistemi interni. Questi strumenti possono anche aiutare i team nelle attività di digitalizzazione, analizzando i documenti non strutturati e migrando le informazioni in database e fogli di calcolo.

Casi di studio sulla RPA nelle assicurazioni

Con così tanti casi d’uso di automazione dei processi assicurativi, è chiaro perché l’adozione nel settore cresce di giorno in giorno. Tuttavia, i casi di studio sono il momento in cui tutto prende vita e si realizza il potenziale della tecnologia.

Caso di studio RPA per il settore assicurativo n. 1

Il nostro primo caso di studio RPA nel settore assicurativo proviene dal documento di ricerca Ditching labor-intensive paper-based processes: L’ automazione dei processi in una compagnia assicurativa ceca (Marek, 2019). Gli autori scrivono che una compagnia assicurativa internazionale con sede in Repubblica Ceca si è trovata di fronte a diversi problemi. La nuova legislazione e le nuove normative hanno costretto a modernizzare le loro operazioni, che erano prevalentemente cartacee e caratterizzate da un flusso di lavoro incoerente.

Il team ha adottato un approccio Agile e ha digitalizzato il processo di sottoscrizione, centralizzando i flussi di lavoro e i dati aziendali in un’unica piattaforma e utilizzando strumenti RPA per aumentare la produttività.

Il progetto è stato un grande successo. Hanno ridotto i tempi di preparazione dei preventivi del 40%, i costi del 50% e gli errori al di sotto dell’1%.

Caso di studio RPA sulle assicurazioni #2

Il seguente caso di studio è un esempio di RPA nei servizi di gestione dei processi aziendali delle assicurazioni vita e delle rendite. L’azienda in questione era un fornitore di software con un portafoglio globale di clienti nel settore assicurativo e dei fondi pensione. Il problema era evidente: l’azienda riceveva oltre 800.000 richieste di polizze all’anno, tutte elaborate manualmente. Queste richieste arrivavano sotto forma di PDF, che richiedevano l’inserimento manuale in vari sistemi. Il processo richiedeva molto tempo ed era soggetto a errori umani.

Tuttavia, l’adozione di una soluzione RPA non è stata semplice. Un grosso problema era che ogni cliente servito aveva i propri requisiti, quindi le esigenze variavano molto. In effetti, c’era una mancanza di standardizzazione dei processi che non poteva essere risolta con mezzi tradizionali, perché ogni cliente aveva un flusso di lavoro unico.

L’azienda ha analizzato i propri processi e ha identificato le attività ripetitive basate su regole che potevano essere eseguite dalla RPA. Hanno cercato compiti deterministici che fossero ad alto volume e ad alta intensità di tempo. Alcuni dei processi identificati comprendono l’aggiornamento dei dati delle polizze, l’esecuzione delle richieste dei clienti e l’invio di lettere e notifiche ai clienti. Il team ha implementato soluzioni RPA per questi flussi di lavoro.

L’implementazione è stata un successo strepitoso. Alcuni dei risultati netti sono stati una riduzione di quasi il 60% dell’impegno manuale e del 70% dei tempi di elaborazione. Inoltre, l’azienda è stata in grado di ridurre l’organico del 50%, risparmiando un’enorme quantità di spesa ogni mese.

Caso di studio RPA per il settore assicurativo n. 3

Un broker assicurativo e consulente di rischio leader in Europa, con oltre 500 addetti al back office e al servizio clienti, voleva implementare una solida automazione dell’elaborazione dei sinistri. Quando i clienti dell’assicuratore venivano ricoverati in ospedale, la società pagava la degenza e recuperava il denaro dal paziente dopo che questi aveva firmato un modulo per identificare le esenzioni. Se eseguita manualmente, richiedeva lunghe telefonate e molte attività manuali ripetitive.

Il cliente ha implementato una soluzione RPA per automatizzare le richieste di rimborso provenienti da ospedali, cliniche diurne e farmacie. L’impatto è stato significativo e ha portato l’assicuratore a migliorare e centralizzare le operazioni, ottenendo un risparmio a regime di quasi il 50% e un beneficio totale sui costi del 46%.

Questo caso di studio mostra come le richieste di risarcimento assicurativo tramite Robotic Process Automation siano più rapide, più economiche e più accurate, con conseguente soddisfazione dei clienti e maggiore produttività.

Sfide dell’implementazione della RPA

nel settore assicurativo

Sebbene i vantaggi della RPA nell’elaborazione dei sinistri assicurativi e nella sottoscrizione siano evidenti, vi sono alcune sfide che le aziende devono superare per ottenere il massimo dalle loro implementazioni RPA.

#1. Infrastruttura legacy

Come già detto, molte compagnie assicurative operano con sistemi legacy. Gran parte di questa infrastruttura è stata progettata ben prima che il cloud computing o l’accesso remoto fossero una preoccupazione, il che significa che il software non è facilmente integrabile con le soluzioni RPA.

Nonostante queste sfide, esistono diversi modi in cui le aziende possono colmare il divario tra il software obsoleto e complesso esistente e i moderni strumenti RPA. Per cominciare, la tecnologia di screen-scraping è in grado di estrarre i dati dalle interfacce e trasferirli a sistemi basati su cloud. Allo stesso modo, le compagnie assicurative possono esplorare le API o addirittura costruire middleware per collegare i sistemi legacy.

Nel complesso, le opzioni disponibili sono numerose, ma molto dipende dalle caratteristiche del software assicurativo. Strumenti RPA come ZAPTEST possono fornire la flessibilità necessaria per garantire alti livelli di qualità dei dati, sicurezza e compatibilità del sistema. Forse l’aspetto più importante è che ZAPTEST Enterprise offre anche potenti strumenti di automazione dei test software e l’assistenza di un esperto ZAP per la pianificazione, l’implementazione, la distribuzione, il collaudo e la manutenzione di un progetto RPA.

#2. Qualità dei dati

Qualsiasi implementazione RPA necessita di informazioni chiare e precise. Tuttavia, molte compagnie assicurative conservano i dati all’interno di silos, il che può causare alcuni problemi quando si tratta di centralizzare le informazioni per le soluzioni di automazione. La RPA può aiutare a migrare questi dati verso sistemi cloud o database on-premise. Inoltre, può contribuire a garantire la raccolta e la compensazione completa dei dati.

#3. Processo decisionale complesso

L’RPA è fatta per elaborare attività prevedibili e ad alto volume. Tuttavia, se le compagnie assicurative vogliono ottenere il massimo da questi strumenti, dovranno gestire i dati non strutturati e le eccezioni e prendere decisioni.

Fortunatamente, gli strumenti RPA integrati con l’IA possono offrire il meglio di entrambi i mondi. La RPA è in grado di gestire lavori pesanti, con strumenti di intelligenza artificiale cognitiva in grado di leggere dati non strutturati, prendere decisioni e gestire le eccezioni.

#4. Conformità

I requisiti normativi intransigenti e le leggi sulla privacy dei dati in continua evoluzione sono un onere che le compagnie assicurative conoscono fin troppo bene. L’implementazione di soluzioni RPA richiede una pianificazione per garantire che i dati siano gestiti in modo sicuro e responsabile.

Tendenze della RPA nelle assicurazioni

La RPA sta facendo enormi progressi nel settore assicurativo grazie alla sua flessibilità e all’integrazione con strumenti di AI/ML e altre tecnologie. Esploriamo alcune delle principali tendenze nello spazio RPA delle assicurazioni.

#1. Comunicazione omnichannel

L’assicurazione sta diventando molto più incentrata sul cliente. In parte, ciò ha a che fare con la concorrenza e l’evoluzione delle richieste dei consumatori. I chatbot e gli assistenti virtuali intelligenti di LLM possono operare lungo l’intero percorso del cliente e fornire un servizio personalizzato via e-mail, testo, social media o piattaforme di messaggistica. Le opzioni di self-service per i clienti, disponibili 24 ore su 24 e 7 giorni su 7, si collegheranno agli strumenti RPA, in grado di inviare e ricevere dati e di garantire l’aggiornamento dei record in tempo reale.

#2. Valutazione del rischio assistita dall’intelligenza artificiale

I modelli basati sull’intelligenza artificiale sono già in uso nel settore assicurativo. Tuttavia, le previsioni e gli approfondimenti che generano sono validi solo quanto i dati inseriti. Gli strumenti RPA aiutano i team a raccogliere, pulire e inviare i dati ai modelli predittivi per aiutare le compagnie assicurative a raggiungere un livello maggiore di accuratezza e di intuizioni che riducono i rischi e gli errori e migliorano la redditività.

Inoltre, gli strumenti di Intelligenza Artificiale Cognitiva vengono utilizzati anche per il rilevamento delle frodi che, in futuro, attenueranno i rischi e aiuteranno le compagnie assicurative a rimanere più competitive.

#3. Strumenti a basso e nullo contenuto di codice e automazione dei test

Gli strumenti a basso e nullo codice sono sempre più utilizzati nel settore assicurativo per contribuire alla creazione di applicazioni personalizzate. In passato, i team avevano bisogno di conoscenze approfondite di codifica per costruire e testare le applicazioni. Al giorno d’oggi, i team e gli sviluppatori non tecnici sfruttano gli strumenti di automazione dei test software senza codice per creare rapidamente strumenti di automazione.

Grazie a questi strumenti di facile utilizzo, completi di interfacce drag-and-drop, le compagnie assicurative possono diventare più reattive alle esigenze dei consumatori grazie a cicli di vita di sviluppo del software più brevi. Forse ancora più significativo è il fatto che riduce i costi di introduzione sul mercato degli strumenti, che possono potenziare il servizio clienti e l’onboarding, nonché gli strumenti di automazione interna che aiutano a liberare il personale da compiti ripetitivi.

#4. RPA gestita

La carenza di competenze informatiche fa sì che alcune compagnie assicurative che vogliono implementare soluzioni di automazione vedano i loro progetti ritardati o accantonati. Inoltre, l’aggiunta di personale IT con le competenze necessarie è spesso piuttosto costosa. Di conseguenza, un numero sempre maggiore di organizzazioni assicurative si rivolge ai servizi RPA gestiti per essere assistito in ogni fase dell’implementazione del progetto.

I clienti di ZAPTEST Enterprise possono usufruire di questo tipo di servizio. Oltre a dotarsi di strumenti RPA e di automazione dei test di prim’ordine, le imprese di assicurazione possono anche sfruttare i vantaggi di avere un esperto ZAP che le aiuti nella pianificazione, nell’implementazione e nella manutenzione.

#5. Centri di eccellenza RPA (CoE)

Molte compagnie assicurative sono consapevoli che la RPA svolgerà un ruolo importante nel futuro del settore. Di conseguenza, stanno preparando le loro attività a prova di futuro creando centri di eccellenza RPA (CoE) per assicurarsi di essere ben posizionati per sfruttare la miriade di vantaggi della tecnologia di automazione.

Investire in un CoE RPA aiuta a colmare il gap di competenze, incoraggia l’innovazione e aiuta i team a identificare i processi maturi per l’automazione.

Il futuro dei processi robotizzati

L’automazione nelle assicurazioni

Quello delle assicurazioni è un settore ricco di dati, che si basa molto sulle decisioni basate su regole e sull’analisi predittiva. In altre parole, è un settore che continuerà a essere rivoluzionato da RPA e AI. Vediamo come gli strumenti RPA influenzeranno le compagnie assicurative di domani.

1. Assicurazione assistita RPA

Le applicazioni RPA nel settore assicurativo si sono tipicamente concentrate sui processi di back-end. Tuttavia, l’RPA assistita fornirà un’interazione senza soluzione di continuità con il personale del servizio clienti front-end, aiutandolo a gestire le richieste dei consumatori in modo rapido e semplice, automatizzando l’inserimento e il richiamo dei dati, analizzando le informazioni per aiutare il processo decisionale e inviando comunicazioni pertinenti agli assicurati.

2. Iperautomazione

Il settore assicurativo è fortemente orientato ai dati. L’iperautomazione, che coinvolgerà un mix di RPA, AI, ML e altre tecnologie, potrebbe automatizzare la sottoscrizione, l’elaborazione dei sinistri, il rilevamento delle frodi, il servizio clienti e altro ancora. Il risultato netto potrebbe essere un broker assicurativo completamente automatizzato, con un servizio rapido e di alta qualità a costi contenuti.

3. Telematica e IoT

Sebbene l’IoT non abbia ancora mantenuto le sue promesse, c’è ancora molto spazio per i sensori intelligenti e tecnologie simili nel settore assicurativo. Gli strumenti RPA per l’assicurazione danni potrebbero connettersi con case e automobili intelligenti per convalidare le richieste di risarcimento, mentre i dati telematici potrebbero tracciare oggetti come le automobili o l’attività fisica tramite smartphone o dispositivi indossabili.

4. Modelli di rischio complessi

Mentre i modelli di rischio hanno già un solido livello di accuratezza, gli strumenti di AI/ML potrebbero rendere queste previsioni quasi proattive. Con un numero sufficiente di dati e i giusti strumenti di analisi, questa tecnologia potrebbe fare previsioni altamente personalizzate con una precisione infallibile, facendo risparmiare miliardi all’anno al settore.

Tuttavia, la RPA assistita dall’IA nella sottoscrizione assicurativa potrebbe incorrere in problemi etici legati ai dati degli utenti. Già nel 2016, alcuni assicuratori hanno ammesso di aver esaminato gli account dei social media degli assicurati per valutare il rischio. In effetti, la catena di supermercati Tesco utilizza i dati della Clubcard per determinare i punteggi di rischio delle famiglie per i suoi servizi finanziari.

Se queste informazioni non dichiarate saranno utilizzate nell’ambito dell’automazione dell’elaborazione dei sinistri è oggetto di speculazioni. Le compagnie assicurative dovranno soppesare la redditività di questo approccio rispetto alle questioni etiche e ai potenziali danni alla reputazione.

Riflessioni finali

I vantaggi dell’automazione robotica dei processi assicurativi sono molteplici. La RPA nel settore assicurativo può contribuire a ridurre i costi, incrementare la produttività e migliorare l’esperienza del cliente, garantendo un notevole ritorno sull’investimento.

L’automazione dei sinistri e la sottoscrizione sono forse i due casi d’uso più interessanti della RPA nel settore. Queste attività ad alta intensità di tempo e di informazioni richiedono attualmente un discreto grado di intervento umano in tutto il settore assicurativo. Tuttavia, la trasformazione è già in atto. Le compagnie di assicurazione aiutano le persone a smettere di preoccuparsi del proprio futuro; la tecnologia RPA fa la stessa cosa per le compagnie di assicurazione.