אוטומציה רובוטית של תהליכים בביטוח נמצאת במגמת עלייה. כמו תעשיות אחרות שיש להן הרבה משימות מבוססות כללים וחוזרות על עצמן, RPA יכולה לעזור לארגונים להשיג תהליכים מהירים יותר, חסכוניים יותר וללא שגיאות, המשחררים את הצוות הקיים לעשות עבודה יותר מונעת ערך.

חיתום פוליסה ואוטומציה של תביעות הם שניים משימושי הדגל של RPA במגזר הביטוח. עם זאת, הטכנולוגיה יכולה גם לסייע במגוון משימות, כגון שיפור חווית הלקוח וניהול שינויים בנוף הרגולטורי.

מאמר זה יסתכל על RPA בענף הביטוח ויבחן את גודל השוק, יתרונות, מגמות, אתגרים, מקרי שימוש ומקרי מקרים.

RPA בגודל שוק הביטוח

האוטומציה העולמית של תהליכים רובוטיים במגזר הביטוח שווה יותר מ -100 מיליון דולר ב-2023 . עם זאת, עם צמיחה שנתית חזקה של כ-28%, האנליסטים צופים שגודל שוק הביטוח יעלה על 1.2 מיליארד דולר עד 2032.

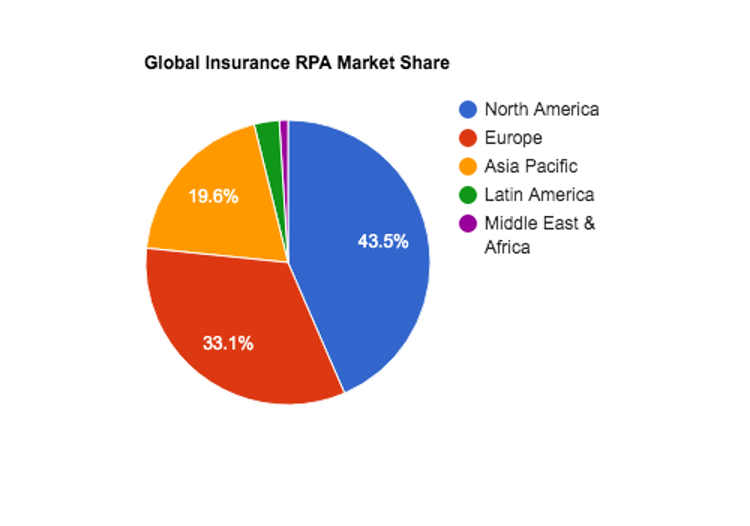

צפון אמריקה (427 מיליון דולר) ואירופה (325 מיליון דולר) מהוות את הנתח הגדול ביותר בשוק העולמי. עם זאת, כחמישית מההוצאות מגיעות מאסיה-פסיפיק, כאשר נתח זה צפוי לגדול במידה ניכרת ככל שהאזור ימשיך במסלול הטרנספורמציה הדיגיטלית שלו.

גורמים המשפיעים על הצמיחה של

RPA בביטוח

אימוץ RPA מהיר בענף הביטוח מונע על ידי מערך מורכב של גורמים. בואו נחקור כמה מהבעיות הספציפיות לתעשייה ש-RPA פותר.

#1. שינוי נוף רגולטורי

התקנות בענף הביטוח תמיד מתפתחות. טכנולוגיה, תנאים כלכליים והתערבויות של קבוצות פוליטיות או צרכניות הביאו לשינויים במגזר בתקופה האחרונה, והותירו כמה חברות ביטוח שנאבקות לעמוד בקצב. עם זאת, אי עמידה בתקנות עלולה לגרור קנסות כבדים.

כלי RPA מאפשרים למבטחים לאסוף נתונים, לבנות דוחות ולהפוך משימות תאימות אחרות לאוטומטיות.

#2. מחסור במיומנויות

ענף הביטוח סובל ממחסור בכישורים. ואכן, בבריטניה בשנה שעברה, לחברות היו חמש משרות פנויות לכל 100 משרות . חלק מהתפקידים כוללים אקטוארים, חתמים ואסטרטגים.

אוטומציה של תהליכי ביטוח יכולה לסייע בבעיות אלו על ידי מתן כוח עבודה דיגיטלי שיכול לבצע משימות חוזרות ונשנות בנפח גבוה. סיוע זה משחרר את העובדים הקיימים להתמודד עם יותר משרות מונחות ערך, כלומר מעסיקים יכולים לעשות יותר עם פחות.

#3. טרנספורמציה דיגיטלית

ענף הביטוח הוא עתיר נתונים. בשנים האחרונות, הסקטור עבר טרנספורמציה דיגיטלית כדי לענות על הצרכים המתפתחים של הלקוחות. הביקוש של הצרכנים, יחד עם תחרות מוגברת וצורך ברור ביעילות, פירושו שחברות הביטוח חייבות לאמץ טכנולוגיות דיגיטליות כדי להישאר בקדמת העקומה.

התקדמות נוספת בטכנולוגיה, כגון AI, ML ומחשוב ענן, יצרה הזדמנויות עבור חברות ביטוח. RPA יכולה לסייע בשילוב כלים אלה בתוך המערכות האקולוגיות הרגולטוריות של טכנולוגיות הביטוח ולאפשר טרנספורמציה דיגיטלית מתקדמת יותר.

#4. לחץ הפחתת עלויות

מחירי הביטוח זינקו כבר שנים. ישנם אינספור גורמים המשפיעים על העלויות הגבוהות של הפרמיות, כולל עלויות תשלום תביעות, הונאה והגברת הציות לרגולציה.

בניגוד למה שנהוג לחשוב, לחברות הביטוח אין שולי רווח עצומים. למעשה, הם פועלים בדרך כלל ברווח של כ -2% עד 3%. עם זאת, התפיסה בקרב הציבור היא שעסקים אלו לוקחים הביתה רווחים מופרזים.

כלי RPA מאפשרים לחברות ביטוח לפעול בצורה חסכונית יותר, מה שיכול להוזיל את עלות הפרמיות עבור המשתמשים שלהן. על ידי צמצום ההסתמכות על עבודה אנושית, חברות יכולות לספק שירותים יעילים מבלי להתפשר על האיכות.

#5. שינוי דרישות הצרכנים

התחרות בענף הביטוח היא עצומה, כאשר הקרב על הלקוחות מוכרע יותר ויותר על ידי מתן שירות טוב יותר. ענף הביטוח צריך לענות על דרישת הצרכנים לפוליסות חסכוניות יותר ופשוטות להבנה. אפשרויות שירות עצמי של לקוחות כמו אוטומציה של עיבוד תביעות יכולות לעזור לחברות ביטוח לעמוד בציפיות המודרניות.

RPA עוזר לייעל תהליכים אלה, וכאשר מתווספים עם כלי AI אחרים, כמו Generative AI, הטכנולוגיה יכולה לטפל בפניות לקוחות ולעזור בבקשות.

הטבות של RPA בביטוח

RPA הפך פופולרי בנישת הביטוח מכמה סיבות משכנעות. בואו נסתכל מדוע חברות בתחום הביטוח מאמצות פתרונות RPA.

#1. יעילות תפעולית מוגברת

כל העסקים כמהים להגביר את היעילות התפעולית, אך עם התחרות כה קשה בענף הביטוח, חברות מתמודדות עם רובד נוסף של לחץ. למרבה המזל, הביטוח מלא במשימות שניתן לבצע אופטימיזציה הודות ל-RPA לעיבוד תביעות, שירות לקוחות, חיתום ועוד.

#2. עלויות מופחתות

בוטים של RPA מאפשרים לצוותי ביטוח גישה לכוח עבודה דיגיטלי שעובד 24-7, 365 ימים בשנה. הכלים האלה אף פעם לא מתעייפים, לא צריכים הפסקה, ולא מבקשים תוספת שכר. אוטומציה מסייעת לצוותי ביטוח לצמצם את מספר העובדים שלהם או לסובב עובדים לתפקידים מונחי ערך מול לקוחות יותר.

#3. שביעות רצון מוגברת בעבודה

שביעות הרצון מעבודה בענף הביטוח היא 64% , שזה מעל הממוצע הארצי של 57% בכל המקצועות. עם זאת, שעות ארוכות ולחץ תכוף מצוטט לעתים קרובות על ידי אנשי מקצוע בתחום הביטוח כחסרונות לעבודתם. RPA עוזר להקל על משימות שגרתיות וחוזרות על עצמן ומאפשר לעובדים לעסוק בסוג של חובות משמעותיות שמשפרות את שביעות הרצון מהעבודה.

#4. חוויות לקוח טובות יותר

כלי RPA יכולים להפוך את ההטמעה והשירותים של לקוחות לאוטומטיים, מה שמוביל לחוויות מהירות ומשביעות רצון יותר. יתרה מכך, חברות ביטוח יכולות להפוך את התקשורת לאוטומטית ולספק תמיכה בכל ערוצים כדי שהלקוחות שלהן יוכלו ליהנות מאינטראקציות מותאמות אישית יותר.

כלי שירות עצמי ללקוח פירושו גם שהתמיכה זמינה מסביב לשעון. כל הפרטים הללו משפרים את חווית הלקוח בכך שהם נותנים לצרכנים את מה שהם רוצים.

#5. דיוק מוגבר

הודות ליכולת של כלי RPA לבצע אוטומציה של משימות מבוססות כללים, טעויות אנוש ואי דיוקים נמחקים ביעילות. יתרונות אלה פירושם שיפור במוניטין, עלויות נמוכות יותר, חוויות לקוח טובות יותר ושיפור הציות לרגולציה.

השתמש במקרים של תהליך רובוטי

אוטומציה בביטוח

RPA שינתה את תעשיית הביטוח על ידי אוטומציה של משימות ידניות. בואו נחקור כמה ממקרי השימוש המשכנעים ביותר ב-RPA בתחום הביטוח.

#1. טיפול בתביעה

RPA בעיבוד תביעות מסייע לצוותים בהזנת נתונים, אחזור ואימות מסמכים והפצת מידע. כאשר הם מבוצעים באופן ידני, המשימות הללו חוזרות על עצמן וגוזלות זמן, מה שמרחיק את העובדים ממשימות מורכבות יותר. RPA פותר זאת והופכת את חברות הביטוח למהירות יותר ופרודוקטיביות יותר תוך הפחתת עלויות התפעול.

אוטומציה של תהליך תביעת ביטוח מאפשרת יותר שקיפות ועדכוני סטטוס בזמן אמת במגוון מכשירים, העונה על הדרישות של צרכנים מודרניים.

#2. חיתום

RPA בחיתום ביטוח עוזר לעובדים לעבוד הרבה יותר מהר על ידי אוטומציה של איסוף מידע, הזנת נתונים וניתוח לקוחות. חיתום הוא אבן היסוד של הביטוח מכיוון שהערכת פוליסות סיכונים ותמחור בדיוק היא לרוב ההבדל בין הצלחה לכישלון.

RPA בחיתום ביטוח מסייע להבטיח זמני עיבוד מהירים יותר מבלי להתפשר על דיוק או תאימות. בסך הכל, זה מוביל גם לשביעות רצון לקוחות מעולה.

#3. ניהול מדיניות

לאחר מכירת פוליסות הביטוח, ישנה מידה לא מבוטלת של אדמיניסטרציה כרוכה בשמירה על תקינותן. RPA מסייעת בחידוש פוליסות על ידי אוטומציה של תקשורת, הנפקת עדכוני פוליסה וגביית פרמיות.

הטכנולוגיה משמשת גם לעדכון מדיניות ופרטי לקוחות באופן אוטומטי, מה שמבטיח איכות נתונים טובה. לבסוף, RPA היא בחירה מושלמת עבור ביטולי פוליסה מכיוון שהיא עושה רשומות אוטומטיות, שולחת הודעות רלוונטיות ואפילו יכולה לעבד החזרים.

#4. תאימות לתקנות

עמידה ברגולציה היא עניין גדול בתחום הביטוח. עם זאת, חברות יכולות להקל על העומס על העובדים שלהן על ידי שימוש ב-RPA כדי להבטיח איסוף ודיווח נתונים איכותיים ועקביים.

RPA יכול גם לפקח על בעיות ציות ולהביא אותם לידיעת הגורמים הפנימיים הרלוונטיים. לבסוף, צוותים יכולים להקים בוטים כדי לסרוק אתרים רלוונטיים וגופי תקשורת רגולטוריים לעדכונים או שינויים בכללים ולהבטיח שהם באים לידי ביטוי בהנחיות החברה.

#4. הגדלת תוכנה מדור קודם

בדומה לתעשיות הבנקאות והשירותים הפיננסיים, מגזר הביטוח עדיין מסתמך על תוכנות מדור קודם. למעשה, סקר של Capgemini מלפני כמה שנים העלה כי כ -80% מחברות הביטוח פועלות עם תוכנה בת עשר שנים לפחות.

עלויות שדרוג המערכות הללו ודאגות לשיבוש עסקי הן חלק גדול מהסיבה לכך שצוותי הביטוח נשארים עם מערכות לא מעודכנות. עם זאת, RPA מיומן בפעולה כגשר בין המערכות החשוכות הללו לכלים מודרניים יותר. תמורת חלק קטן מהעלות של שיפוץ תשתיות IT, צוותים יכולים להשתמש ב-RPA כדי ליצור אינטראקציה עם תוכנה עדכנית ולפתוח את עולם הכלים המודרניים מבוססי ענן.

#5. שירות לקוחות

כפי שציינו לעיל, ציפיות הלקוחות בענף הביטוח השתנו באופן מדהים בשנים האחרונות. חברות חדשות ומפריעות נכנסו לשטח, ומציעות שירות מותאם אישית יותר עם שקיפות, מהירות ופשטות יותר. ואכן, לביטוח היה מוניטין של מחניק ויבש יתר על המידה בעבר, וזכייה במנהג של משתמשים צעירים דורשת גישה אחרת.

כלי RPA יכולים לעזור לצוותי ביטוח להפוך את שירות הלקוחות שלהם לאוטומטי, ולהפוך אותו למגיב יותר, מהיר ומותאם אישית יותר. שיפור חוויות הצרכן הוא מנבא עצום של אמון ונאמנות לקוחות, ו-RPA יכול לעזור לחברות לעבור את הפער הזה.

#6. למידת מכונה וניתוח נתונים

חיתום מודרני משתמש בשילוב של למידת מכונה לניתוח חזוי, זיהוי הונאה ואפילו תמחור מותאם אישית. כלי RPA יכולים לסייע בתהליך זה על ידי איסוף נתונים ממקורות שונים וניקוי המידע. תהליך זה מבטיח שהנתונים אמינים, מה שמוביל לדיוק מוגבר.

כלי RPA יכולים גם לנתח נתונים עבור חברות ביטוח ולאתר חריגות ומגמות. יתרה מכך, RPA יכולה לסייע בהפצת הנתונים לגורמים רלוונטיים, למרכזי מחוונים ומסדי נתונים.

#7. שיווק

ביטוח הוא נישה תחרותית כל כך שצוותי שיווק מוציאים סכום מדהים של כסף על קידום. לדוגמה, בארה"ב, ל-Geico היה תקציב שיווק של 1.5 מיליארד דולר בשנת 2022. לפי דוח מצב השיווק של HubSpot 2023, תקציב השיווק הממוצע למבטחים היה 11.2% מסך ההכנסות.

חיסכון בעלויות תוך רכישת לקוחות חיוני עבור חברות שדוחקות למקום בשוק צפוף. כלי אוטומציה שיווקית RPA יכולים לעזור להביא ערך בכמה דרכים שונות.

אוטומציה שיווקית RPA בתחום הביטוח כוללת מיכון שיווק בדואר אלקטרוני וקמפיינים במדיה חברתית. עם זאת, בשילוב עם ML או כלי ניתוח נתונים, RPA יכול לעזור לצוותים לחלץ נתוני מסע פרסום ולסייע במדידה וביחוס.

#8. עיבוד מסמכים חכם (IDP)

חברות הביטוח צריכות לעבד הרבה מסמכים, החל מרישומים פנימיים ועד נתונים בריאותיים ופיננסיים. RPA מתוגבר עם עיבוד מסמכים חכם יכול לעזור לצוותים לקרוא ולהבין ניירת או קובצי PDF ולחלץ נתונים כדי לשלוח למערכות פנימיות. כלים אלה יכולים גם לעזור לצוותים במאמצי דיגיטציה על ידי ניתוח מסמכים לא מובנים והעברה של המידע למסדי נתונים וגיליונות אלקטרוניים.

RPA במחקרי מקרה ביטוח

עם כל כך הרבה מקרים מעולים של שימוש באוטומציה של תהליך ביטוח בחוץ, ברור מדוע האימוץ גדל במגזר מיום ליום. עם זאת, מקרי מקרה הם המקום שבו הכל מתעורר לחיים, והפוטנציאל של הטכנולוגיה ממומש.

מחקר מקרה ביטוח RPA #1

ה-RPA הראשון שלנו במחקר מקרה ביטוח מגיע ממאמר המחקר, ביטול תהליכים מבוססי נייר עתירי עבודה: אוטומציה של תהליכים בחברת ביטוח צ'כית (Marek, 2019). המחברים כותבים שחברת ביטוח בינלאומית שבסיסה בצ'כיה התמודדה עם מספר בעיות. חקיקה ותקנות חדשות אילצו אותם לבצע מודרניזציה של הפעילות שלהם, שהייתה בעיקר מבוססת נייר ועמוסה בחוסר עקביות בזרימת העבודה.

הצוות נקט בגישה אג'ילית ודיגטס את תהליך החיתום שלהם, ריכז את זרימות העבודה ואת נתוני החברה בפלטפורמה אחת, והשתמש בכלי RPA כדי להגביר פרודוקטיביות.

הפרויקט זכה להצלחה רבה. הם קיצצו את זמן הכנת הצעת המחיר ב-40%, הפחיתו את העלויות ב-50% והורידו את השגיאות מתחת ל-1%.

מחקר מקרה ביטוח RPA #2

המקרה הבא הוא דוגמה ל-RPA בשירותי ניהול תהליכים עסקיים של ביטוח חיים וקצבה. המשרד המדובר היה ספק תוכנה עם פורטפוליו גלובלי של לקוחות במגזר הביטוח וקרנות הפנסיה. הבעיה כאן הייתה ברורה: המשרד קיבל מדי שנה למעלה מ-800,000 בקשות פוליסה, את כולן עיבדו באופן ידני. בקשות אלו הגיעו בצורת קובצי PDF, שדרשו כניסה ידנית למערכות שונות. התהליך ארך זמן ונתון לטעויות אנוש.

עם זאת, אימוץ פתרון RPA לא היה פשוט. בעיה אחת גדולה הייתה שלכל לקוח שהם שירתו היו דרישות משלו, כך שהייתה שונות רבה בדרישות. למעשה, היה חוסר בסטנדרטיזציה של תהליכים שלא ניתן היה לפתור באמצעים מסורתיים מכיוון שלכל לקוח היה זרימת עבודה ייחודית.

המשרד ניתח את התהליכים שלה וזיהה משימות מבוססות כללים שחוזרות על עצמן שניתן לבצע על ידי RPA. הם חיפשו משימות דטרמיניסטיות בעלות נפח גבוה ועתירות זמן. חלק מהתהליכים שזוהו כללו עדכון נתוני מדיניות, ביצוע בקשות מלקוחות ושליחת מכתבים והתראות ללקוחות. הצוות הטמיע פתרונות RPA עבור זרימות עבודה אלו.

היישום היה הצלחה מסחררת. חלק מהתוצאות נטו כללו הפחתה של כמעט 60% במאמץ הידני והפחתה של 70% בזמן העיבוד. יתרה מכך, החברה הצליחה לצמצם את מספר העובדים שלה ב-50%, וחסכה כמות עצומה של הוצאות מדי חודש.

מחקר מקרה ביטוח RPA #3

מתווך ביטוח ויועץ סיכונים אירופאי מוביל עם למעלה מ-500 משרדי אחורי ושירות לקוחות רצה ליישם אוטומציה חזקה של עיבוד תביעות. כשהלקוחות של המבטח אושפזו, המשרד היה משלם עבור השהות ומחזיר את הכסף מהמטופל לאחר שהם חתמו על טופס לזיהוי פטורים. כשהיא בוצעה באופן ידני, זה דרש שיחות טלפון ארוכות והרבה משימות ידניות שחוזרות על עצמן.

הלקוח הטמיע פתרון RPA למימוש תביעות מבתי חולים, מרפאות יום ובתי מרקחת. ההשפעה הייתה משמעותית, מה שהוביל למבטח שיפור וריכוז התפעול, השגת חיסכון קבוע של כמעט 50% ותועלת עלות כוללת של 46%.

מקרה מבחן זה מראה כיצד תביעות ביטוח אוטומציה של תהליכים רובוטיים מהירות, זולות ומדויקות יותר, מה שמוביל ללקוחות מרוצים יותר ולפרודוקטיביות רבה יותר.

אתגרים של יישום RPA

בתחום הביטוח

בעוד שהיתרונות של RPA בעיבוד תביעות ביטוח ובחיתום ברורים, ישנם כמה אתגרים שחברות צריכות להתגבר עליהם כדי להפיק את המרב מיישומי RPA שלהם.

#1. תשתית מדור קודם

כפי שהוזכר קודם לכן, חברות ביטוח רבות פועלות עם מערכות מדור קודם. חלק גדול מהתשתית הזו תוכנן הרבה לפני שמחשוב ענן או גישה מרחוק היו דאגה, כלומר התוכנה אינה פשוטה לשילוב עם פתרונות RPA.

למרות האתגרים הללו, ישנן מספר דרכים בהן ארגונים יכולים לגשר על הפער בין התוכנה המיושנת והמורכבת הקיימת שלהם לבין כלי RPA מודרניים. בתור התחלה, טכנולוגיית גירוד מסך מסוגלת לחלץ נתונים מממשקים ולהעביר אותם למערכות מבוססות ענן. באופן דומה, חברות ביטוח יכולות לחקור ממשקי API או אפילו לבנות תוכנת ביניים כדי לחבר מערכות מדור קודם.

בסך הכל, בעוד שיש הרבה אפשרויות זמינות, הרבה תלוי בפרטים של תוכנת הביטוח. כלי RPA כמו ZAPTEST יכולים לספק את הגמישות הדרושה לך כדי להבטיח רמות גבוהות של איכות נתונים, אבטחה ותאימות מערכת. אולי הכי חשוב, ZAPTEST Enterprise מגיע גם עם כלי אוטומציה חזקים של בדיקות תוכנה וסיוע של מומחה ZAP כדי לעזור בתכנון, יישום, פריסה, בדיקה ותחזוקה של פרויקט RPA.

#2. איכות מידע

כל יישום RPA זקוק למידע ברור ומדויק. עם זאת, חברות ביטוח רבות שומרות נתונים בתוך ממגורות, מה שעלול לגרום לבעיות מסוימות בכל הנוגע לריכוז מידע לפתרונות אוטומציה. RPA יכול לסייע בהעברת נתונים אלה למערכות ענן או למסדי נתונים מקומיים. יתרה מכך, זה יכול לעזור להבטיח איסוף וניקוי נתונים מקיפים.

#3. קבלת החלטות מורכבת

RPA מיועד לעיבוד משימות בנפח גבוה, הניתנות לחיזוי. עם זאת, אם חברות הביטוח רוצות להפיק את המרב מכלים אלו, הן יצטרכו לטפל בנתונים לא מובנים וחריגים ולקבל החלטות.

למרבה המזל, כלי RPA המשולבים עם AI יכולים להציע את הטוב משני העולמות. RPA יכול להתמודד עם עבודה כבדה, עם כלי AI קוגניטיבי המסוגלים לקרוא נתונים לא מובנים, לקבל החלטות ולהתמודד עם חריגים.

#4. הענות

דרישות רגולטוריות בלתי מתפשרות וחוקי פרטיות נתונים המתפתחים ללא הרף הם נטל שחברות הביטוח מודעות אליו מדי. יישום פתרונות RPA ידרוש תכנון כדי להבטיח שהנתונים יטופלו בצורה בטוחה ואחראית.

RPA במגמות ביטוח

RPA עושה התקדמות עצומה בתחום הביטוח בזכות הגמישות והשילוב שלה עם כלי AI/ML וטכנולוגיות אחרות. בואו לחקור כמה מהמגמות הגדולות בתחום הביטוח RPA.

#1. תקשורת רב-ערוצית

הביטוח הופך להיות הרבה יותר ממוקד לקוח. בין השאר, זה קשור לתחרות ולדרישות הצרכנים המשתנות. צ'אטבוטים של LLM ועוזרים וירטואליים חכמים יכולים לעבוד לאורך כל מסע הלקוח ולספק שירות מותאם אישית באמצעות דואר אלקטרוני, טקסט, מדיה חברתית או פלטפורמות מסנג'ר. אפשרויות שירות עצמי של לקוחות הניתנות 24-7 יתחברו לכלי RPA, שיכולים לשלוח ולקבל נתונים ולהבטיח שהרשומות מתעדכנות בזמן אמת.

#2. הערכת סיכונים בעזרת AI

מודלים מבוססי בינה מלאכותית כבר נמצאים בשימוש בתעשיית הביטוח. עם זאת, התחזיות והתובנות שהם מייצרים טובים רק כמו הנתונים שהוזנו. כלי RPA עוזרים לצוותים לאסוף, לנקות ולשלוח נתונים למודלים חזויים כדי לעזור לחברות ביטוח להשיג רמה גבוהה יותר של דיוק ותובנות המפחיתות סיכונים וטעויות ומשפרים את הרווחיות.

בנוסף, כלים קוגניטיביים בינה מלאכותית משמשים גם לאיתור הונאה, שבעתיד מפחיתים סיכונים ומסייעים לחברות ביטוח להישאר תחרותיות יותר.

#3. כלים נמוכים וללא קוד ואוטומציה של בדיקות

כלים נמוכים וללא קוד נמצאים יותר ויותר בשימוש במגזר הביטוח כדי לסייע בבניית יישומים מותאמים אישית. בעבר, צוותים היו זקוקים לידע מעמיק בקידוד כדי לבנות ולבדוק אפליקציות. בימים אלה, צוותים ומפתחים לא טכניים אינם ממנפים כלי אוטומציה לבדיקת קוד ותוכנה כדי לבנות כלי אוטומציה במהירות.

הודות לכלים ידידותיים למשתמש אלה עם ממשקי גרירה ושחרור, חברות ביטוח יכולות להיות קשובות יותר לצרכי הצרכנים הודות למחזורי חיים קצרים יותר של פיתוח תוכנה. אולי באופן משמעותי יותר, זה מפחית את העלויות של הבאת כלים לשוק, שיכולים להגביר את שירות הלקוחות והכניסה למטוס, כמו גם כלי אוטומציה פנימיים שעוזרים לשחרר את הצוות ממשימות שחוזרות על עצמן.

#4. מנוהל RPA

המחסור בכישורי IT פירושו שחלק מחברות הביטוח שרוצות ליישם פתרונות אוטומציה ראו פרויקטים מתעכבים או נגנזים. יתרה מכך, הוספת צוות IT עם המומחיות הנדרשת היא לרוב די יקרה. כתוצאה מכך, יותר ארגוני ביטוח פונים לשירותי Managed RPA כדי לסייע להם בכל שלב של יישום הפרויקט.

לקוחות ZAPTEST Enterprise יכולים לנצל שירות מסוג זה. לצד קבלת כלים מהשורה הראשונה של RPA ואוטומציה של בדיקות, חברות ביטוח יכולות גם לקצור את היתרונות של בעל מומחה ZAP שיעזור להן בתכנון, פריסה ותחזוקה.

#5. RPA מרכזי מצוינות (CoE)

חברות ביטוח רבות מבינות של-RPA יהיה חלק גדול בעתיד הענף. כתוצאה מכך, הם מגנים את העסק שלהם על ידי הקמת מרכזי המצוינות RPA (CoE) כדי להבטיח שהם נמצאים במיקום טוב לנצל את היתרונות הרבים של טכנולוגיית אוטומציה.

השקעה ב-RPA CoE עוזרת למלא את פער הכישורים, מעודדת חדשנות ומסייעת לצוותים לזהות תהליכים בשלים לאוטומציה.

העתיד של תהליך רובוטי

אוטומציה בביטוח

ביטוח הוא תעשייה עשירה בנתונים עם הסתמכות רבה על החלטות מבוססות כללים וניתוח חזוי. במילים אחרות, זה מגזר שימשיך לעבור מהפכה על ידי RPA ו-AI. בואו נסתכל כיצד כלי RPA ישפיעו על חברות הביטוח של המחר.

1. ביטוח בסיוע RPA

יישומי RPA במגזר הביטוח התמקדו בדרך כלל בתהליכים עורפיים. עם זאת, Assisted RPA תספק אינטראקציה חלקה עם צוות שירות לקוחות חזיתי, תעזור להם להתמודד עם בקשות צרכנים במהירות ובקלות על ידי אוטומציה של הזנת נתונים וזיקול, ניתוח מידע כדי לסייע בקבלת החלטות ושליחת תקשורת רלוונטית למבוטחים.

2. היפראוטומציה

תעשיית הביטוח מונעת נתונים בצורה מסיבית. היפר-אוטומציה , שתכלול שילוב של טכנולוגיות RPA, AI, ML ושאר טכנולוגיות, יכולה להפוך חיתום, עיבוד תביעות, זיהוי הונאה, שירות לקוחות ועוד. התוצאה נטו יכולה להיות מתווך ביטוח אוטומטי לחלוטין עם שירות איכותי ומהיר בעלויות נמוכות.

3. טלמטיקה ו-IoT

למרות ש-IoT אולי לא ממש עמד בהבטחתו, עדיין יש הרבה מקום לחיישנים חכמים וטכנולוגיה דומה בתעשיית הביטוח. כלי RPA לביטוח P&C יכולים להתחבר לבתים חכמים ולמכוניות כדי לאמת תביעות ביטוח, בעוד שנתוני טלמטיקה יכולים לעקוב אחר דברים כמו מכוניות או פעילות גופנית ופעילות באמצעות סמארטפונים או מכשירים לבישים.

4. מודלי סיכון מורכבים

בעוד שלמודלים של סיכון כבר יש רמת דיוק מוצקה, כלי AI/ML יכולים להפוך את התחזיות הללו כמעט ליזומות. עם מספיק נתונים וכלי ניתוח נכונים, טכנולוגיה זו יכולה ליצור תחזיות מותאמות אישית עם דיוק חסר תקדים, ולחסוך לתעשייה מיליארדים בשנה.

עם זאת, RPA בסיוע בינה מלאכותית בחיתום ביטוח עלול להיתקל בבעיות אתיות סביב נתוני משתמשים. עוד בשנת 2016, חלק מהמבטחים הודו כי הסתכלו על חשבונות המדיה החברתית של מבוטחים כדי להעריך סיכונים . ואכן, רשת הסופרמרקטים Tesco משתמשת בנתוני קלאבקארד כדי לקבוע ציוני סיכון למשקי בית עבור השירותים הפיננסיים שלה.

האם המידע הלא מוצהר הזה ישמש בתוך אוטומציה של עיבוד תביעות פתוחה לספקולציות. חברות הביטוח יצטרכו לשקול את הרווחיות של גישה זו מול הסוגיות האתיות והפגיעה הפוטנציאלית במוניטין.

מחשבות אחרונות

ישנם יתרונות רבים של אוטומציה של תהליכים רובוטיים בביטוח. מסיוע בהפחתת עלויות, שיפור הפרודוקטיביות ושיפור חווית הלקוח, RPA בביטוח יכול לספק החזר מרשים על ההשקעה.

אוטומציה של תביעות וחיתום הם אולי שני מקרי השימוש המשכנעים ביותר של RPA במגזר. משימות עתירות זמן ומידע אלו דורשות כיום מידה הוגנת של התערבות אנושית בכל מגזר הביטוח. עם זאת, המהפך כבר בעיצומו. חברות ביטוח עוזרות לאנשים להפסיק לדאוג לעתידם; טכנולוגיית RPA עושה את אותו הדבר עבור חברות ביטוח.