Robotic Process Automation innen forsikring er på vei oppover. Som andre bransjer som har mange regelbaserte og repeterende oppgaver, kan RPA hjelpe organisasjoner med å oppnå raskere, mer kostnadseffektive og feilfrie prosesser som frigjør eksisterende ansatte til å gjøre mer verdidrevet arbeid.

Polisforsikring og skadeautomatisering er to av flaggskipbrukene til RPA i forsikringssektoren. Teknologien kan imidlertid også hjelpe til med en rekke oppgaver, for eksempel å forbedre kundeopplevelsen og håndtere endringer innenfor det regulatoriske landskapet.

Denne artikkelen vil se på RPA i forsikringsbransjen og undersøke markedsstørrelse, fordeler, trender, utfordringer, brukstilfeller og casestudier.

RPA i forsikringsmarkedets størrelse

Den globale Robotic Process Automation i forsikringssektoren er verdt mer enn $100 millioner i 2023 . Men med en sterk sammensatt årlig vekst på rundt 28 %, forventer analytikere at størrelsen på forsikringsmarkedet vil overstige 1,2 milliarder dollar innen 2032.

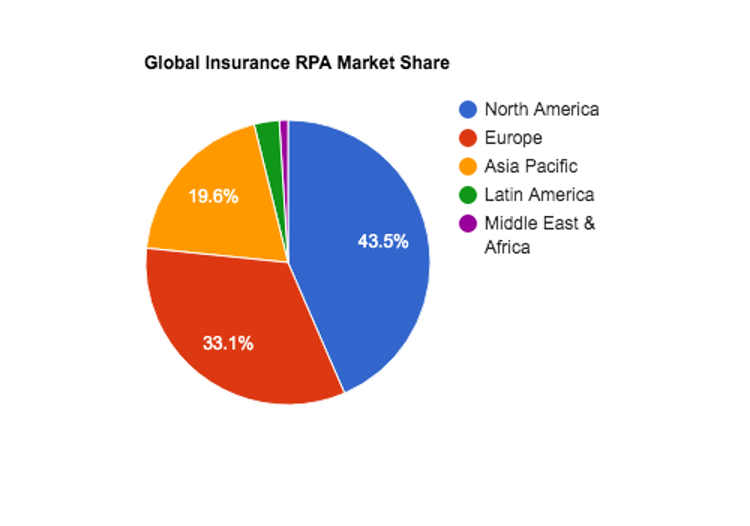

Nord-Amerika ($427m) og Europa ($325m) står for den største andelen av det globale markedet. Omtrent en femtedel av utgiftene kommer imidlertid fra Asia-Stillehavet, og andelen forventes å vokse betraktelig etter hvert som regionen fortsetter på sin digitale transformasjonsbane.

Faktorer som påvirker veksten av

RPA i forsikring

Rask RPA- adopsjon i forsikringsbransjen er drevet av et komplekst sett med faktorer. La oss utforske noen av de bransjespesifikke problemene som RPA løser.

#1. Skiftende reguleringslandskap

Regelverket innen forsikringsbransjen er i stadig utvikling. Teknologi, økonomiske forhold og intervensjoner fra politiske eller forbrukergrupper har resultert i endringer i sektoren i nyere tid, noe som gjør at enkelte forsikringsselskaper sliter med å følge med. Manglende overholdelse av regelverket kan imidlertid gi store bøter.

RPA-verktøy lar forsikringsselskaper samle inn data, bygge rapporter og automatisere andre overholdelsesoppgaver.

#2. Kompetansemangel

Forsikringsbransjen lider av kompetansemangel. Faktisk, i Storbritannia i fjor hadde firmaer fem ledige stillinger for hver 100 stillinger . Noen av rollene inkluderer aktuarer, underwriters og strateger.

Automatisering av forsikringsprosesser kan hjelpe med disse problemene ved å tilby en digital arbeidsstyrke som kan utføre repeterende oppgaver med store volum. Denne hjelpen frigjør eksisterende ansatte til å kjempe med mer verdidrevne jobber, noe som betyr at arbeidsgivere kan gjøre mer med mindre.

#3. Digital transformasjon

Forsikringsbransjen er dataintensiv. De siste årene har sektoren gått gjennom en digital transformasjon for å møte kundenes nye behov. Forbrukernes etterspørsel, kombinert med økt konkurranse og et klart behov for effektivitet, betyr at forsikringsselskaper må omfavne digitale teknologier for å ligge i forkant.

Ytterligere fremskritt innen teknologi, som AI, ML og cloud computing, har skapt muligheter for forsikringsselskaper. RPA kan bidra til å integrere disse verktøyene i de forsikringstekniske regulatoriske økosystemene og tillate mer avansert digital transformasjon.

#4. Kostnadsreduksjonspress

Forsikringsprisene har vært høye i årevis. Det er utallige faktorer som påvirker de høye premiekostnadene, inkludert kostnadene ved å utbetale krav, svindel og økende etterlevelse av regelverk.

I motsetning til hva mange tror, har ikke forsikringsselskaper store fortjenestemarginer. Faktisk opererer de vanligvis med en margin på rundt 2% til 3%. Imidlertid er oppfatningen blant publikum at disse virksomhetene tar hjem overdreven fortjeneste.

RPA-verktøy lar forsikringsselskaper operere mer kostnadseffektivt, noe som kan redusere premiekostnadene for brukerne. Ved å redusere avhengigheten av menneskelig arbeidskraft, kan bedrifter tilby strømlinjeformede tjenester uten å gå på kompromiss med kvaliteten.

#5. Endre forbrukernes krav

Konkurransen innen forsikringsbransjen er enorm, og kampen om kundene avgjøres i økende grad ved å levere bedre service. Forsikringsbransjen må møte forbrukernes etterspørsel etter mer kostnadseffektive forsikringer som er enkle å forstå. Selvbetjeningsalternativer for kunder som automatisering av skadebehandling kan hjelpe forsikringsselskaper med å møte moderne forventninger.

RPA hjelper til med å strømlinjeforme disse prosessene, og når den utvides med andre AI-verktøy, som Generative AI, kan teknologien håndtere kundehenvendelser og hjelpe med forespørsler.

Fordeler med RPA i forsikring

RPA har blitt populært innenfor forsikringsnisjen av flere tvingende grunner. La oss ta en titt på hvorfor firmaer i forsikringssektoren omfavner RPA-løsninger.

#1. Økt operasjonell effektivitet

Alle virksomheter lengter etter å øke driftseffektiviteten, men med konkurransen så hard i forsikringssektoren, møter bedriftene et ekstra lag med press. Heldigvis er forsikring full av oppgaver som kan optimaliseres takket være RPA for skadebehandling, kundeservice, underwriting og mer.

#2. Reduserte kostnader

RPA-roboter gir forsikringsteam tilgang til en digital arbeidsstyrke som jobber 24-7, 365 dager i året. Disse verktøyene blir aldri slitne, trenger ikke en pause og ber ikke om lønnsøkning. Automatisering hjelper forsikringsteam med å redusere antall ansatte eller rotere arbeidere til mer kundevendte, verdidrevne roller.

#3. Økt arbeidsglede

Arbeidsgleden i forsikringsbransjen er 64 % , som er over landsgjennomsnittet på 57 % for alle yrker. Imidlertid blir lange timer og hyppig stress ofte sitert av forsikringspersonell som ulemper med jobben deres. RPA hjelper til med å lindre hverdagslige og repeterende oppgaver og lar arbeidere engasjere seg i den typen meningsfulle oppgaver som forbedrer arbeidstilfredsheten.

#4. Bedre kundeopplevelser

RPA-verktøy kan automatisere kundeonboarding og tjenester, noe som fører til raskere og mer tilfredsstillende opplevelser. Dessuten kan forsikringsselskaper automatisere kommunikasjon og gi omnikanal-støtte slik at kundene deres kan nyte mer personlig samhandling.

Selvbetjeningsverktøy betyr også at support er tilgjengelig hele døgnet. Alle disse detaljene forbedrer kundeopplevelsen ved å gi forbrukerne det de ønsker.

#5. Økt nøyaktighet

Takket være RPA-verktøyets evne til å automatisere regelbaserte oppgaver, elimineres menneskelige feil og unøyaktigheter effektivt. Disse fordelene betyr forbedret omdømme, lavere kostnader, bedre kundeopplevelser og forbedret overholdelse av regelverk.

Bruk tilfeller av Robotic Process

Automatisering i forsikring

RPA har transformert forsikringsbransjen ved å automatisere manuelle oppgaver. La oss utforske noen av de mest overbevisende RPA-brukssakene innen forsikringssektoren.

#1. Kravbehandling

RPA i skadebehandling hjelper team med dataregistrering, dokumentinnhenting og verifisering og distribusjon av informasjon. Når de utføres manuelt, er disse oppgavene repeterende og tidkrevende, noe som trekker arbeiderne bort fra mer komplekse oppgaver. RPA løser dette og gjør forsikringsselskaper raskere og mer produktive samtidig som driftskostnadene reduseres.

Prosessautomatisering av forsikringskrav muliggjør mer åpenhet og sanntidsstatusoppdateringer på tvers av en rekke enheter, og oppfyller kravene til moderne forbrukere.

#2. Underwriting

RPA i forsikringsforsikring hjelper ansatte med å jobbe mye raskere ved å automatisere informasjonsinnsamling, dataregistrering og kundeanalyse. Underwriting er hjørnesteinen i forsikring fordi vurdering av risiko og prispolitikk med nøyaktighet ofte er forskjellen mellom suksess og fiasko.

RPA i forsikringsgaranti bidrar til å sikre raskere behandlingstider uten at det går på bekostning av nøyaktighet eller samsvar. Samlet sett fører det til utmerket kundetilfredshet også.

#3. Politikk administrasjon

Når forsikringer er solgt, er det en god del administrasjon involvert i å holde dem i god stand. RPA hjelper med polisefornyelser ved å automatisere kommunikasjon, utstede politikkoppdateringer og samle inn premier.

Teknologien brukes også til å oppdatere policyer og kundedetaljer automatisk, for å sikre god datakvalitet. Til slutt er RPA et perfekt valg for kanselleringer av poliser fordi den automatiserer poster, sender relevant kommunikasjon og kan til og med behandle refusjoner.

#4. Overholdelse av regelverk

Etterlevelse av regelverk er en stor sak i forsikringssektoren. Imidlertid kan bedrifter lette belastningen på sine ansatte ved å bruke RPA for å sikre høy kvalitet og konsistent datainnsamling og rapportering.

RPA kan også overvåke samsvarsproblemer og gjøre dem oppmerksomme på relevante interne parter. Til slutt kan team sette opp roboter for å gjennomsøke relevante nettsteder og regulatoriske kommunikasjonsorganer for oppdateringer eller endringer i regler og sikre at de gjenspeiles i selskapets retningslinjer.

#4. Utvidelse av eldre programvare

I likhet med bank- og finansnæringen er forsikringssektoren fortsatt avhengig av eldre programvare. Faktisk antydet en Capgemini-undersøkelse fra noen år siden at rundt 80 % av forsikringsselskapene opererte med programvare som var minst ti år gammel.

Kostnadene ved å oppgradere disse systemene og bekymringer for forretningsavbrudd er en stor del av grunnen til at forsikringsteam holder seg til utdaterte systemer. Imidlertid er RPA dyktige til å fungere som en bro mellom disse mystiske systemene og mer moderne verktøy. For en brøkdel av kostnadene ved overhaling av IT-infrastruktur kan team bruke RPA til å samhandle med gjeldende programvare og åpne opp en verden av moderne skybaserte verktøy.

#5. Kundeservice

Som vi nevnte ovenfor, har kundenes forventninger i forsikringssektoren endret seg bemerkelsesverdig de siste årene. Nye og forstyrrende selskaper har kommet på blokken, og tilbyr en mer personlig type tjenester med større åpenhet, hastighet og enkelhet. Forsikring hadde faktisk rykte på seg for å være tett og altfor tørr i fortiden, og å vinne skikken til yngre brukere krever en annen tilnærming.

RPA-verktøy kan hjelpe forsikringsteam med å automatisere kundeservicen, slik at den blir mer responsiv, rask og personlig. Forbedring av forbrukeropplevelser er en stor prediktor for kundenes tillit og lojalitet, og RPA kan hjelpe bedrifter med å krysse dette skillet.

#6. Maskinlæring og dataanalyse

Moderne underwriting bruker en blanding av maskinlæring for prediktiv analyse, svindeldeteksjon og til og med personlig prissetting. RPA-verktøy kan hjelpe til med denne prosessen ved å samle inn data fra ulike kilder og rense informasjonen. Denne prosessen sikrer at dataene er pålitelige, noe som fører til økt nøyaktighet.

RPA-verktøy kan også analysere data for forsikringsselskaper og oppdage anomalier og trender. Dessuten kan RPA hjelpe til med å distribuere dataene til relevante parter, dashboards og databaser.

#7. Markedsføring

Forsikring er en så konkurransedyktig nisje at markedsføringsteam bruker utrolig mye penger på promotering. For eksempel, i USA, hadde Geico et markedsføringsbudsjett på 1,5 milliarder dollar i 2022. I følge HubSpots State of Marketing Report 2023 var det gjennomsnittlige markedsføringsbudsjettet for forsikringsselskaper 11,2 % av de totale inntektene.

Å levere kostnadsbesparelser samtidig som de skaffer kunder er avgjørende for bedrifter som maser etter en plass på en overfylt markedsplass. RPA marketing automation-verktøy kan bidra til å gi verdi på flere forskjellige måter.

RPA markedsføringsautomatisering innen forsikringssektoren inkluderer mekanisering av e-postmarkedsføring og sosiale mediekampanjer. Når imidlertid RPA sammenkobles med ML eller dataanalyseverktøy, kan team hjelpe team med å trekke ut kampanjedata og hjelpe til med måling og attribusjon.

#8. Intelligent dokumentbehandling (IDP)

Forsikringsselskaper trenger å behandle mange dokumenter, fra interne journaler til helse- og økonomiske data. RPA utvidet med intelligent dokumentbehandling kan hjelpe team med å lese og forstå papirarbeid eller PDF-er og trekke ut data for å sende til interne systemer. Disse verktøyene kan også hjelpe team med digitaliseringsinnsats ved å analysere ustrukturerte dokumenter og migrere informasjonen til databaser og regneark.

RPA i forsikringscasestudier

Med så mange flotte brukssaker for automatisering av forsikringsprosesser der ute, er det klart hvorfor bruken vokser i sektoren for hver dag. Imidlertid er casestudier der det hele kommer til live, og potensialet til teknologien blir realisert.

Forsikring RPA casestudie #1

Vår første RPA i forsikring casestudie kommer fra forskningsoppgaven, Ditching arbeidskrevende papirbaserte prosesser: Prosessautomatisering i et tsjekkisk forsikringsselskap (Marek, 2019). Forfatterne skriver at et tsjekkisk-basert internasjonalt forsikringsselskap ble møtt med flere problemer. Ny lovgivning og forskrifter tvang dem til å modernisere virksomheten, som hovedsakelig var papirbasert og full av inkonsekvens i arbeidsflyten.

Teamet tok en smidig tilnærming og digitaliserte forsikringsprosessen, sentraliserte arbeidsflytene og selskapsdataene til én plattform, og brukte RPA-verktøy for å øke produktiviteten.

Prosjektet ble en stor suksess. De kuttet tilbudsforberedelsestiden med 40 %, reduserte kostnadene med 50 % og reduserte feilene til under 1 %.

Forsikring RPA casestudie #2

Følgende casestudie er et eksempel på RPA i livsforsikrings- og livrentetjenester for forretningsprosesser. Det aktuelle firmaet var en programvareleverandør med en global portefølje av kunder innen forsikrings- og pensjonsfondsektoren. Problemet her var åpenbart: firmaet mottok over 800 000 policyforespørsler hvert år, som alle behandlet manuelt. Disse forespørslene kom i form av PDF-er, som krevde manuell inntasting i ulike systemer. Prosessen var tidkrevende og gjenstand for menneskelige feil.

Det var imidlertid ikke enkelt å ta i bruk en RPA-løsning. Et stort problem var at hver klient de betjente hadde sine egne krav, så det var stor variasjon i kravene. Faktisk var det mangel på prosessstandardisering som ikke kunne løses med tradisjonelle midler fordi hver klient hadde en unik arbeidsflyt.

Firmaet analyserte prosessene sine og identifiserte regelbaserte, repeterende oppgaver som kunne utføres av RPA. De så etter deterministiske oppgaver som var høyvolum og tidkrevende. Noen av prosessene som ble identifisert inkluderte oppdatering av policydata, iverksetting av forespørsler fra kunder og sending av brev og varsler til kunder. Teamet implementerte RPA-løsninger for disse arbeidsflytene.

Implementeringen var en stor suksess. Noen av nettoresultatene inkluderte nesten 60 % reduksjon i manuell innsats og 70 % reduksjon i behandlingstid. Dessuten var firmaet i stand til å redusere antall ansatte med 50 %, og sparte en enorm mengde utgifter hver måned.

Forsikring RPA casestudie #3

En ledende europeisk forsikringsmegler og risikokonsulent med over 500 backoffice og kundeservice ønsket å implementere robust skadebehandlingsautomatisering. Når forsikringsselskapets klienter ble innlagt på sykehus, ville firmaet betale for oppholdet og få tilbake pengene fra pasienten etter at de signerte et skjema for å identifisere unntak. Når det ble utført manuelt, krevde det lange telefonsamtaler og mange repeterende manuelle oppgaver.

Kunden implementerte en RPA-løsning for å automatisere krav fra sykehus, dagklinikker og apotek. Virkningen var betydelig, noe som førte til at forsikringsselskapet forbedret og sentraliserte driften, oppnådde steady-state besparelser på nesten 50 % og en total kostnadsfordel på 46 %.

Denne casestudien viser hvordan Robotic Process Automation-forsikringskrav er raskere, billigere og mer nøyaktige, noe som fører til fornøyde kunder og høyere produktivitet.

Utfordringer ved RPA-implementering

i forsikringssektoren

Selv om fordelene med RPA i behandling av forsikringskrav og garantier er klare, er det noen utfordringer som bedrifter må overvinne for å få mest mulig ut av RPA-implementeringene sine.

#1. Eldre infrastruktur

Som nevnt tidligere, opererer mange forsikringsselskaper med eldre systemer. Mye av denne infrastrukturen ble designet i god tid før skydatabehandling eller ekstern tilgang var et problem, noe som betyr at programvaren ikke er enkel å integrere med RPA-løsninger.

Til tross for disse utfordringene er det en rekke måter organisasjoner kan bygge bro mellom deres eksisterende utdaterte og komplekse programvare og moderne RPA-verktøy. For det første er teknologi for skjermskraping i stand til å trekke ut data fra grensesnitt og overføre dem til skybaserte systemer. På samme måte kan forsikringsselskaper utforske APIer eller til og med bygge mellomvare for å koble til eldre systemer.

Totalt sett, mens det er mange tilgjengelige alternativer, avhenger mye av detaljene i forsikringsprogramvaren. RPA-verktøy som ZAPTEST kan gi fleksibiliteten du trenger for å sikre høye nivåer av datakvalitet, sikkerhet og systemkompatibilitet. Kanskje viktigst, ZAPTEST Enterprise kommer også med kraftige programvaretestautomatiseringsverktøy og hjelp fra en ZAP-ekspert for å hjelpe med planlegging, implementering, distribusjon, testing og vedlikehold av et RPA-prosjekt.

#2. Datakvalitet

Enhver RPA-implementering trenger klar og nøyaktig informasjon. Imidlertid holder mange forsikringsselskaper data i siloer, noe som kan forårsake noen problemer når det kommer til sentralisering av informasjon for automatiseringsløsninger. RPA kan hjelpe til med å migrere disse dataene til skysystemer eller lokale databaser. Dessuten kan det bidra til å sikre omfattende datainnsamling og tømming.

#3. Kompleks beslutningstaking

RPA er laget for å behandle store, forutsigbare oppgaver. Men hvis forsikringsselskapene ønsker å få mest mulig ut av disse verktøyene, må de håndtere ustrukturerte data og unntak og ta avgjørelser.

Heldigvis kan RPA-verktøy som er integrert med AI tilby det beste fra begge verdener. RPA kan håndtere tungt arbeid, med kognitive AI-verktøy som kan lese ustrukturerte data, ta beslutninger og håndtere unntak.

#4. Samsvar

Kompromissløse regulatoriske krav og stadig utviklende lover om personvern er en byrde som forsikringsselskaper er altfor klar over. Implementering av RPA-løsninger vil kreve planlegging for å sikre at data håndteres trygt og ansvarlig.

RPA i forsikringstrender

RPA gjør store fremskritt i forsikringssektoren takket være sin fleksibilitet og integrasjon med AI/ML-verktøy og andre teknologier. La oss utforske noen av de store trendene i forsikrings-RPA-området.

#1. Omnikanal kommunikasjon

Forsikring blir langt mer kundefokusert. Til dels har det med konkurranse og endrede forbrukerkrav å gjøre. LLM chatbots og intelligente virtuelle assistenter kan jobbe på tvers av hele kundereisen og tilby personlig service via e-post, tekst, sosiale medier eller messenger-plattformer. Kundens selvbetjeningsalternativer som tilbys 24-7 vil koble til RPA-verktøy, som kan sende og motta data og sørge for at poster oppdateres i sanntid.

#2. AI-assistert risikovurdering

AI-baserte modeller er allerede i bruk i forsikringsbransjen. Forutsigelsene og innsiktene disse genererer er imidlertid bare like gode som de innlagte dataene. RPA-verktøy hjelper team med å samle inn, rense og sende data til prediktive modeller for å hjelpe forsikringsselskaper med å oppnå et høyere nivå av nøyaktighet og innsikt som reduserer risiko og feil og forbedrer lønnsomheten.

I tillegg brukes kognitive AI-verktøy for svindeloppdagelse, som i fremtiden reduserer risiko og hjelper forsikringsselskaper å holde seg mer konkurransedyktige.

#3. Lavt og ingen kodeverktøy og testautomatisering

Verktøy med lav og ingen kode brukes i økende grad innen forsikringssektoren for å hjelpe til med å bygge tilpassede applikasjoner. Tidligere trengte team dyp kodingskunnskap for å bygge og teste apper. I disse dager utnytter ikke-tekniske team og utviklere ingen kode- og programvaretestautomatiseringsverktøy for å bygge automasjonsverktøy raskt.

Takket være disse brukervennlige verktøyene komplett med dra-og-slipp-grensesnitt, kan forsikringsselskaper bli mer lydhøre for forbrukernes behov takket være kortere livssykluser for programvareutvikling. Kanskje mer betydelig, det reduserer kostnadene ved å bringe verktøy til markedet, noe som kan øke kundeservice og onboarding, samt interne automatiseringsverktøy som hjelper med å frigjøre personalet fra repeterende oppgaver.

#4. Administrerte RPA

Mangelen på IT-kompetanse gjør at enkelte forsikringsselskaper som ønsker å implementere automatiseringsløsninger har sett prosjekter forsinket eller skrinlagt. Dessuten er det ofte ganske dyrt å legge til IT-personell med nødvendig kompetanse. Som et resultat av dette henvender flere forsikringsorganisasjoner seg til Managed RPA-tjenester for å hjelpe dem i alle faser av prosjektimplementeringen.

ZAPTEST Enterprise-kunder kan dra nytte av denne typen tjenester. I tillegg til å få førsteklasses RPA- og testautomatiseringsverktøy, kan forsikringsselskaper også høste fordelene av å ha en ZAP-ekspert til å hjelpe dem med planlegging, distribusjon og vedlikehold.

#5. RPA Centers of Excellence (CoE)

Mange forsikringsselskaper forstår at RPA vil spille en stor rolle i fremtiden til bransjen. Som et resultat av dette fremtidssikrer de virksomheten sin ved å sette opp RPA-sentre for fremragende forskning (CoE) for å sikre at de er godt posisjonert til å dra nytte av de utallige fordelene med automatiseringsteknologi.

Å investere i en RPA CoE bidrar til å fylle kompetansegapet, oppmuntrer til innovasjon og hjelper team med å identifisere prosesser som er modne for automatisering.

Robotprosessens fremtid

Automatisering i forsikring

Forsikring er en datarik bransje med stor avhengighet av regelbaserte beslutninger og prediktiv analyse. Med andre ord, det er en sektor som vil fortsette å bli revolusjonert av RPA og AI. La oss ta en titt på hvordan RPA-verktøy vil påvirke morgendagens forsikringsselskaper.

1. Assistert forsikring RPA

RPA-applikasjoner i forsikringssektoren har typisk fokusert på back-end-prosesser. Assisted RPA vil imidlertid gi en sømløs interaksjon med front-end kundeservicemedarbeidere, hjelpe dem med å håndtere forbrukerforespørsler raskt og enkelt ved å automatisere datainntasting og tilbakekalling, analysere informasjon for å hjelpe med beslutningstaking og sende relevant kommunikasjon til forsikringstakere.

2. Hyperautomatisering

Forsikringsbransjen er massivt datadrevet. Hyperautomatisering , som vil involvere en blanding av RPA, AI, ML og andre teknologier, kan automatisere underwriting, kravbehandling, svindeloppdagelse, kundeservice og mer. Nettoresultatet kan bli en helautomatisert forsikringsmegler med høy kvalitet og rask service til lave kostnader.

3. Telematikk og IoT

Selv om IoT kanskje ikke helt har holdt løftet, er det fortsatt god plass til smarte sensorer og lignende teknologi i forsikringsbransjen. Skadeforsikring RPA-verktøy kan kobles til smarte hjem og biler for å validere forsikringskrav, mens telematikkdata kan spore ting som biler eller trening og aktivitet via smarttelefoner eller bærbare enheter.

4. Komplekse risikomodeller

Mens risikomodeller allerede har et solid nivå av nøyaktighet, kan AI/ML-verktøy gjøre disse spådommene nesten proaktive. Med nok data og de riktige analyseverktøyene kan denne teknologien lage svært personlige spådommer med ufeilbarlig nøyaktighet, og spare industrien for milliarder per år.

Imidlertid kan AI-assistert RPA i forsikringsforsikring støte på etiske problemer rundt brukerdata. Så langt tilbake som i 2016 innrømmet noen forsikringsselskaper å se på forsikringstakers kontoer på sosiale medier for å vurdere risiko . Tesco supermarkedskjede bruker faktisk Clubcard-data for å bestemme husholdningenes risikoscore for sine finansielle tjenester.

Hvorvidt denne ikke-deklarerte informasjonen vil bli brukt innen automatisering av skadebehandling er åpen for spekulasjoner. Forsikringsselskaper må veie lønnsomheten til denne tilnærmingen opp mot de etiske spørsmålene og potensiell skade på omdømmet.

Siste tanker

Det er mange fordeler med Robotic Process Automation i forsikring. Fra å bidra til å redusere kostnader, øke produktiviteten og forbedre kundeopplevelsen, kan RPA i forsikring gi en imponerende avkastning på investeringen.

Kravautomatisering og underwriting er kanskje de to mest overbevisende brukssakene av RPA i sektoren. Disse tids- og informasjonsintensive oppgavene krever for tiden en rimelig grad av menneskelig intervensjon på tvers av forsikringssektoren. Transformasjonen er imidlertid allerede i gang. Forsikringsselskaper hjelper folk med å slutte å bekymre seg for fremtiden; RPA-teknologi gjør det samme for forsikringsselskaper.