Die robotergestützte Prozessautomatisierung im Rechnungswesen hat in den letzten Jahren ein starkes und stetiges Wachstum erfahren. Mit RPA für Buchhaltungssoftware können Teams ihre Verbindlichkeiten automatisieren, um ihre Mitarbeiter von manuellen, sich wiederholenden und fehleranfälligen Arbeiten zu entlasten und sicherzustellen, dass die Lieferanten pünktlich bezahlt werden. Es gibt jedoch noch weitere große Vorteile für Unternehmen, darunter die Einhaltung von Vorschriften, Skalierbarkeit und leistungsstarke Einblicke in den Buchhaltungsprozess.

Dieser Artikel befasst sich mit der AP-Automatisierung und untersucht wichtige Elemente wie Marktgröße, Wachstumspotenzial, Vorteile, Herausforderungen, Trends, Anwendungsfälle und Fallstudien.

Automatisierung der Kreditorenbuchhaltung

Größe des Marktes

Die Größe des RPA-Marktes für die Buchhaltung liegt im Jahr 2023 bei rund 3 Milliarden US-Dollar. Einige Wirtschaftsanalysten sagen der Branche eine jährliche Wachstumsrate von knapp unter 40 % voraus, was darauf schließen lässt, dass der Markt im Jahr 2032 ein Volumen von 66 Milliarden Dollar haben wird.

Andere Analysten gehen jedoch von einer weitaus konservativeren CAGR von 10 % und einer künftigen Marktgröße von rund 6,7 Mrd. USD bis 2032 aus. Diese Diskrepanz kann als Unterschied zwischen dem Verkauf von Software und allgemeinen AP-Automatisierungsdienstleistungen verstanden werden.

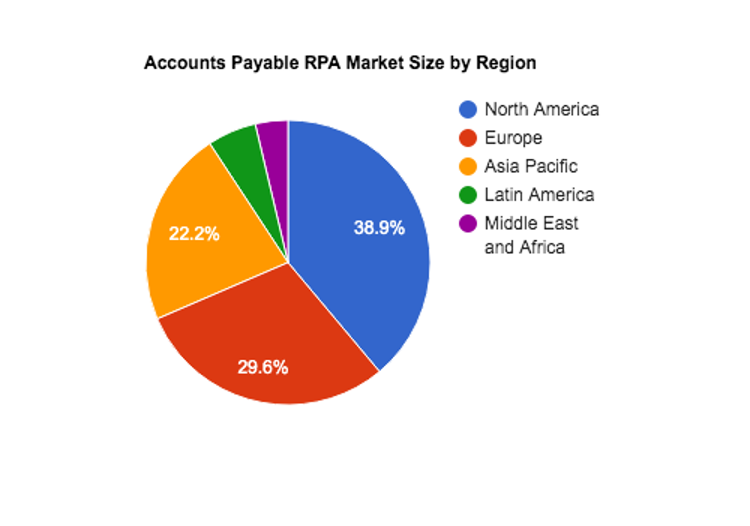

Die EU und Nordamerika sind die größten Anwender von Automatisierungstools für die Kreditorenbuchhaltung, der asiatisch-pazifische Raum (APAC) liegt nicht weit dahinter auf dem dritten Platz. Der APAC-Markt hat derzeit eine CAGR von rund 26 % und ist damit die am schnellsten wachsende Region für die Automatisierung von Buchhaltungsprozessen.

Faktoren, die RPA beeinflussen für

buchhalterisches Wachstum

RPA-Software für die Buchhaltung ist auf dem Vormarsch. Hier spielen zahlreiche Faktoren eine Rolle, darunter der allgemeine Bedarf an Digitalisierung im Rechnungswesen. Werfen wir einen Blick auf einige dieser Treiber der Automatisierung von Buchhaltungsprozessen.

#1. Die zunehmende Raffinesse der RPA-Software

Einer der wichtigsten Gründe, warum Unternehmen ihre Verbindlichkeiten automatisieren, ist die Tatsache, dass die Technologie ein hohes Maß an Ausgereiftheit und Benutzerfreundlichkeit erreicht hat. Automatisierte Bots gibt es schon seit langem. Ihre Verwendung für die Automatisierung von Kreditorenrechnungen und ähnliche Zwecke erforderte bisher jedoch Programmierkenntnisse und einen erheblichen Wartungsaufwand.

RPA-Tools wie ZAPTEST vereinen verschiedene Technologien wie Drag-and-Drop-Schnittstellen und OCR-Tools (Optical Character Recognition) miteinander. Diese Funktionen bedeuten, dass Buchhaltungsteams herkömmliche RPA-Einschränkungen überwinden können, z. B. bei der Entscheidungsfindung und der Unfähigkeit, unstrukturierte Daten zu verwenden.

Kurz gesagt, ein Grund, warum wir heutzutage mehr Automatisierung von Kreditorenprozessen sehen, ist, dass das Wertversprechen von RPA sehr stark ist.

#2. Cloud-basierte Integration

Cloud-Server waren eine weitere große technologische Veränderung im letzten Jahrzehnt. Die Migration von lokalen Servern in die Cloud bedeutete, dass die Software von entfernten Standorten aus verfügbar war. Diese Veränderungen bedeuteten ein goldenes Zeitalter für Software zur Automatisierung der Kreditorenbuchhaltung, da verschiedene SaaS-Buchhaltungstools Unternehmen dabei helfen, Datenquellen, Mobiltelefone und sogar ERP-Tools miteinander zu verbinden, um einen stets aktuellen Überblick über das Unternehmen zu erhalten.

Mit der Einführung von Software, die viele alltägliche Aufgaben automatisiert, wie z. B. die Automatisierung von Eingangsrechnungen, entwickelten die Teams das Bedürfnis, sich von repetitiven Aufgaben zu befreien. Die Flexibilität, Benutzerfreundlichkeit, Skalierbarkeit und Offenheit dieser Tools für die Integration haben den Vorstoß in Richtung RPA gefördert.

#3. Der Aufstieg der KI

Die zunehmende Leistungsfähigkeit und Verfügbarkeit von KI-Tools ist eine gute Nachricht für Unternehmen, die Verbindlichkeiten und andere Buchhaltungsaktivitäten automatisieren möchten. RPA ermöglicht bereits eine effiziente und genaue Prozessautomatisierung, aber wenn sie mit kognitiven KI-Tools wie Intelligent Document Processing oder generativer KI ergänzt wird, wächst der Anwendungsbereich der Technologie schnell.

Die frühere Ära der RPA-Tools ermöglichte es Teams, sich wiederholende, manuelle Prozesse mit hohem Volumen zu automatisieren. Diese Ära wird ML-gesteuerte Entscheidungsfindung, hochentwickelte Datenverarbeitung, intelligentes Rechnungsrouting und tief integrierte Workflows und Aufgabenzuweisung ermöglichen.

#4. Management der Lieferkette

Von COVID-19 über die grassierende Inflation bis hin zu den Krisen am Suezkanal und im Energiesektor – die Lieferketten sind in den letzten Jahren kaum aus den Nachrichten verschwunden. Das Management von Lieferketten und die Pflege guter Beziehungen zu Lieferanten ist ein immer wichtigeres Thema.

Die Automatisierung der Kreditorenbuchhaltung bedeutet, dass Unternehmen ihre Lieferanten einbinden, Rechnungen bearbeiten und Zahlungen schnell und präzise versenden können. Frühzeitige Zahlungsrabatte und der Aufbau engerer Beziehungen bedeuten, dass sich RPA tatsächlich selbst bezahlt macht.

Vorteile der AP-Automatisierung

RPA in der Buchhaltung eröffnet Unternehmen und Finanzabteilungen eine ganze Reihe von Vorteilen. Hier sind einige der überzeugendsten Gründe, warum RPA in der Welt der Buchhaltung eine tragende Säule ist.

#1. Genauigkeit

Die Automatisierung von Eingangsrechnungen ist für ihre hohe Genauigkeit bekannt. Bei der manuellen Bearbeitung von Rechnungen kann es zu Doppelzahlungen, Über- oder Unterzahlungen und sogar zu Vergessenheit oder zur Überweisung an das falsche Konto kommen. Diese Situationen sind zwar nicht unbedingt häufig, aber wenn sie auftreten, führen sie zu Problemen, die die Beziehungen zu den Lieferanten beeinträchtigen können.

#2. Wirkungsgrad

Bei der Automatisierung der Rechnungsverarbeitung geht es um Produktivität und Effizienz. Manuelle Zahlungen sind zeitaufwändig und erfordern eine Vielzahl von Dateneingaben, Informationsüberprüfungen und Genehmigungen. RPA-Tools für die Buchhaltung ermöglichen es den Teams, diese sich wiederholenden Aufgaben an digitale Mitarbeiter auszulagern und Arbeitsstunden einzusparen. Das Ergebnis ist, dass die Mitarbeiter an Strategien arbeiten, Kundenbeziehungen aufbauen oder sich anderen wichtigen Aufgaben zuwenden können.

#3. Geschwindigkeit

Die durchschnittliche Bearbeitungszeit von Rechnungen ist eine wichtige Kennzahl für jede Buchhaltungsabteilung. Laut dem Bericht „State of ePayables“ von Ardent Partners aus dem Jahr 2022 betrug die durchschnittliche Bearbeitungszeit für Rechnungen in den USA fast 11 Tage. Die Folgen einer langen Bearbeitungszeit können Cashflow-Probleme für die Lieferanten und sogar eine Erosion des Vertrauens sein.

Mithilfe der robotergestützten Buchhaltung können Teams Rechnungen erfassen, Daten extrahieren und Genehmigungsworkflows automatisieren. Gute Lieferantenbeziehungen sind wichtig, und schnelle Rechnungszahlungen sind etwas, das jedes Unternehmen zu schätzen weiß.

#4. Niedrigere Kosten

Strafen für Zahlungsverzug belasten Ihr Budget mit unnötigen Kosten, die Ihre Rentabilität beeinträchtigen können. Hinzu kommt, dass die manuelle AP-Verarbeitung Arbeitskosten verursacht. Wenn Sie die Kreditorenprozesse automatisieren, können Sie sicherstellen, dass Sie vollständig und pünktlich zahlen und gleichzeitig Personal einsparen. Wenn Sie Kosten einsparen müssen, ist das ein guter Ansatzpunkt.

#5. Einhaltung von Vorschriften

Die Einhaltung von Vorschriften in der Buchhaltung ist eine große Aufgabe. Die Zahlungen von Lieferanten unterliegen den Vorschriften und Meldepflichten für Steuern und Transaktionen. Die Aufzeichnung dieser Vorgänge ist für Audits, Berichte und einen Überblick über Ihr Unternehmen unerlässlich. RPA-Tools sorgen für einen reibungslosen Ablauf Ihrer Finanzen, und das Beste daran ist, dass Sie immer einen Nachweis über jede Transaktion haben.

#6. Datengesteuerte Erkenntnisse

Der RPA-Prozess erzeugt Daten, die Sie in Ihre Business Intelligence- oder Analysetools einspeisen können. Durch die Auswertung dieser Informationen erhalten Sie Einblick in Ihre Kreditorenbuchhaltung und können Ausgabenmuster, Lieferantendaten und eventuelle Ineffizienzen aufzeigen. Das Verständnis dieser Daten hilft den Teams, Strategien anzupassen, Prognosen zu erstellen und datengestützte Entscheidungen zu treffen. Da ML-Tools in den letzten Jahren demokratisiert wurden, haben auch KMUs Zugang zu leistungsstarken Erkenntnissen, mit denen sie ihre Abläufe optimieren können.

#7. Skalierbarkeit

Saisonunternehmen sind nicht die einzigen Unternehmen, die das Auf und Ab der Wirtschaft erleben. Neue Möglichkeiten, makroökonomische Bedingungen und Veränderungen in der Verbrauchernachfrage können zu einem Anstieg oder Rückgang der Einkäufe führen. Wenn die Arbeitsbelastung steigt, müssen mehr Arbeitsstunden in den AP-Prozess investiert werden; wenn sie sinkt, zahlen Sie für AP-Mitarbeiter, die untätig sind. RPA bringt Skalierbarkeit in den AP-Prozess, der mit Ihnen wächst oder schrumpft, und stellt sicher, dass Sie jederzeit auf die Geschäftsanforderungen reagieren können.

#8. Betrug eindämmen

Der Association of Certified Fraud Examiners (ACFE) Global Fraud Study 2022 zufolge verliert ein durchschnittliches Unternehmen jährlich über 150.000 US-Dollar durch Betrug bei der Kreditorenbuchhaltung. In der Tat liegt sie bei der AP-Kriminalität gleich hinter der Unterschlagung von Vermögenswerten. Die RPA-Automatisierung kann diese Kosten senken, indem sie Kontrollen implementiert und Menschen aus der Gleichung entfernt.

#9. Steigerung der Arbeitszufriedenheit

Laut einer Umfrage des Institute of Finance and Management (IOFM) aus dem Jahr 2022 ist nur einer von drei Kreditorenbuchhaltern sehr zufrieden mit seiner Position. Darüber hinaus ist laut dieser Studie das Vorhandensein von RPA in der Buchhaltung ein wichtiger Prädiktor für die Arbeitszufriedenheit von Buchhaltungsfachleuten. Durch die Verringerung manueller Aufgaben können Ihre Mitarbeiter Aufgaben übernehmen, die in einem sinnvollen Zusammenhang mit den Unternehmenszielen stehen und die Arbeitszufriedenheit verbessern.

#10. Bessere Lieferantenbeziehungen

In der Forschungsarbeit The impact of relationship management on manufacturer resilience in emergencies (Yang, 2022) stellen die Autoren fest, dass während COVID-19 starke Beziehungen zwischen Käufern und Verkäufern zu widerstandsfähigeren Lieferketten führten. Die Vorteile guter Lieferantenbeziehungen gehen also über zufriedene Lieferanten hinaus und können sich auf die Stärke Ihres eigenen Geschäftsbetriebs auswirken.

Anwendungsfälle von Robotic Process

Automatisierung im Rechnungswesen

RPA-Software hat mehrere leistungsstarke Anwendungsfälle im Bereich der Kreditorenbuchhaltung. Hier sind einige der Aufgaben, die Sie automatisieren können, um Kosten zu senken und gleichzeitig die Produktivität zu steigern.

Bearbeitung von Rechnungen

Die Automatisierung von Rechnungen ist einer der attraktivsten Anwendungsfälle von RPA in der Kreditorenbuchhaltung. Teams können den gesamten Lebenszyklus der Rechnungsverarbeitung automatisieren, indem sie Daten aus Rechnungen (sowohl in Papierform als auch in digitaler Form) extrahieren, sie mit Bestellungen abgleichen, die Genehmigung beantragen und Zahlungen autorisieren.

Dateneingabe

AP-Systeme erfordern eine beträchtliche Menge an Dateneingabe. Ein manueller Prozess ist mühsam und anfällig für menschliche Fehler. RPA automatisiert die Dateneingabe in diese Systeme, und dank der intelligenten Dokumentenverarbeitung (IDP) kann diese Automatisierungstechnologie unstrukturierte Rechnungen, Quittungen und eine Vielzahl anderer Dokumente lesen.

Verwaltung der Lieferanten

Ein gutes Lieferantenmanagement trägt zu gut funktionierenden Lieferketten und besseren Produkten bei. Es ist jedoch viel manuelle Arbeit erforderlich, um einen reibungslosen Ablauf zu gewährleisten. RPA kann bei der Automatisierung von Onboarding, Kommunikation, Wartung und Zahlungen helfen.

Kreditorische Abzüge

Abzüge bei den Lieferanten sind ein fester Bestandteil der Lieferkette. Verspätete Lieferungen, Rechnungsfehler, Vertragsverletzungen, Probleme mit der Produktqualität und SLA-Verletzungen sind nur einige der Situationen, die zu Zahlungsabzügen führen können. RPA-Tools können die Kommunikation dieser Probleme und die Verarbeitung von Abzügen automatisieren und so sicherstellen, dass Geschäftsverluste minimiert und sichtbar werden.

Verwaltung der Ausgaben

Spesenabrechnungen für Mitarbeiter helfen dabei, den Überblick über Reisen, Lebensmittel und andere arbeitsbezogene Ausgaben zu behalten. RPA-Tools können Quittungen lesen und analysieren, sie in Unternehmenssysteme hochladen und sogar Ausgaben anhand der Unternehmensrichtlinien überprüfen und genehmigen. Darüber hinaus können Sie RPA auch nutzen, um Mitarbeiter durch die Automatisierung von Transaktionen zu entschädigen.

Erstellung von Berichten

RPA-Tools sind in der Lage, Berichte über die AP-Leistung zu erstellen. Mit zusätzlichen Business-Intelligence- oder ML-Tools können die Teams hochentwickelte Analysen von AP durchführen und ihre Prozesse verbessern und optimieren.

Einhaltung der Vorschriften

RPA hilft bei der internen Kontrolle und der Einhaltung gesetzlicher Vorschriften, indem es Anwendungen und Lizenzen von Lieferanten verwaltet und Rechnungsfreigaben und Zahlungen verfolgt. Diese Daten sind für die allgemeine Finanzberichterstattung oder im Falle einer Prüfung unerlässlich.

Aufdeckung von Betrug

RPA kann AP-Daten überwachen und analysieren und Unstimmigkeiten und Anomalien erkennen, die auf Betrug hindeuten. In Verbindung mit ML können die Teams tiefe Einblicke in die Anbieter gewinnen und sicherstellen, dass alles mit rechten Dingen zugeht. Darüber hinaus können RPA-Tools Warnmeldungen in Echtzeit senden, um rasche Untersuchungen und Lösungen zu gewährleisten.

Preiskontrolle

RPA kann nicht nur fällige Rechnungen automatisieren, sondern die Teams können die Technologie auch nutzen, um die Preise mit denen anderer Anbieter zu vergleichen, um sicherzustellen, dass sie ein gutes Preis-Leistungs-Verhältnis erhalten. Screen-Scraping-Technologien können Websites in bestimmten Intervallen überwachen und wichtige Daten liefern, mit denen sich Kosten sparen lassen.

Onboarding

Wie wir bereits erwähnt haben, hilft RPA beim Onboarding von Lieferanten. Es kann aber auch das Onboarding von Mitarbeitern innerhalb der Kreditorenbuchhaltung unterstützen. Dieser Prozess umfasst die Übermittlung von Dokumentations- und Schulungsmaterialien, Links zu Inhalten der Digital Adoption Platform (DAP) oder Links zu Unternehmensprozessen.

Fallstudien zu RPA für das Rechnungswesen

RPA bietet viele Anwendungsfälle, darunter auch automatisierte Debitoren- und Kreditorenbuchhaltung. Um jedoch eine wirkliche Vorstellung davon zu bekommen, wie sich die Automatisierung der Kreditorenbuchhaltung auf ein Unternehmen auswirkt, müssen wir einige Fallstudien untersuchen. Hier sind drei der besten.

Anwendungsfall 1: AP-Automatisierung

Ein im Vereinigten Königreich ansässiges FTSE 50 BPO- und Professional Services-Unternehmen mit einem Jahresumsatz von über 2,5 Milliarden Dollar hatte einen äußerst ineffizienten Purchase-to-Pay-Prozess. Die Dateneingabe erfolgte manuell durch rund 40 Mitarbeiter im ganzen Land. Es kam häufig zu Fehlern, und der Prozess war mühsam langsam, was zu langen Genehmigungszyklen und häufigen Rückfragen seitens der Lieferanten führte.

Die Kosten pro bearbeiteter Rechnung betrugen etwa 8 Pfund, und da das Unternehmen auf Papierrechnungen angewiesen war, erwarb es sich einen schlechten Ruf für verspätete Zahlungen. Das Unternehmen führte eine Enterprise Resource Planning (ERP)-Lösung ein und wollte seinen Kreditorenprozess automatisieren.

Das Unternehmen zentralisierte seine Zahlungsverarbeitungsdaten und implementierte eine OCR-Lösung (Optical Character Recognition), um Papierrechnungen zu lesen und die Informationen in Daten umzuwandeln. Von dort aus könnten die RPA-Tools die Rechnungen sortieren, klassifizieren und zur Genehmigung weiterleiten.

Die Auswirkungen waren erheblich. Die Bearbeitung von Rechnungen wurde um 75 % auf 2 £ pro Rechnung reduziert. Das Back-Office-Personal wurde halbiert und an einen anderen Standort verlagert, wodurch jährlich 1 Million Pfund eingespart wurde, während das Unternehmen gleichzeitig über 400.000 Rechnungen pro Jahr bearbeiten konnte.

Anwendungsfall AP-Automatisierung #2

Ein bekanntes Konsumgüterunternehmen erhielt jedes Jahr rund 10 000 Rechnungen von 400 Kunden aus aller Welt. Jeder Kunde verwendete sein eigenes Rechnungsformat, was bedeutete, dass die Bearbeitung jeder Rechnung zeitaufwändig und fehleranfällig war. Das Unternehmen wollte diesen Prozess rationalisieren, um Zeit und Geld zu sparen und die Lieferantenbeziehungen zu verbessern.

Die Wahl fiel auf ein Unternehmen für die Automatisierung der Rechnungsstellung, das eine Mischung aus BPM-, RPA- und KI-Technologien zur Bewältigung dieser Aufgabe anbietet. Geplant war ein durchgängiger Rechnungsprüfungsprozess, der diese unterschiedlichen Rechnungen aufnimmt und die Daten standardisiert, so dass rasche Zahlungen, Genehmigungen und die Überwachung der Lieferanten möglich sind.

OCR wurde implementiert, um die Rechnungen zu lesen, wobei RPA eingesetzt wurde, um die Daten anhand von Geschäftsregeln zu prüfen und sie zur Validierung an das ERP-System zu übermitteln. Darüber hinaus wurden RPA-Bots eingesetzt, um datenintensive Dashboards zu erstellen, um Bestell- und Rechnungsausnahmen zu erkennen und in Echtzeit zu benachrichtigen.

Die Ergebnisse waren spektakulär: 90 % weniger Aufwand und kürzere Bearbeitungszeiten sowie Kosteneinsparungen von 50 %.

Anwendungsfall AP-Automatisierung #3

Ein bekannter multinationaler Hersteller bearbeitete jedes Jahr über 80.000 Lieferantenrechnungen. Mit mehreren Bildschirmen und Systemen war die manuelle Dateneingabe zeitaufwändig, komplex und fehleranfällig.

Das Unternehmen suchte nach einem Unternehmen für die Automatisierung der Kreditorenbuchhaltung mit RPA-Funktionen, das den Prozess automatisieren konnte. Allerdings gab es einige Schwierigkeiten zu überwinden. Zunächst einmal mussten alle Rechnungen mit der ERP-Lösung des Unternehmens abgeglichen werden. Die Validierung der Rechnungen musste anhand von drei verschiedenen Systemen erfolgen, wobei die Informationen von Hand extrahiert werden mussten.

Das Unternehmen entwickelte eine RPA-Lösung zur Validierung von Rechnungen anhand eindeutiger IDs. Beide luden Rechnungen herunter, prüften die Details und aktualisierten sie mit einer cloudbasierten Webanwendung. Die Bearbeitungszeit für Rechnungen wurde um 50 % reduziert, während die Transaktionsgenauigkeit auf 100 % anstieg.

Herausforderungen der Kreditorenbuchhaltung

Implementierung der Automatisierung

Während die Vorteile der Automatisierung der Kreditorenbuchhaltung nun klar sein sollten, gibt es auch einige Herausforderungen, die Teams bewältigen müssen, um die Leistungsfähigkeit von RPA in der Kreditorenbuchhaltung zu erschließen. Hier sind einige Bereiche, die Sie im Auge behalten sollten.

#1. Kosten

Die Implementierung einer RPA-Lösung für die Kreditorenbuchhaltung ist mit einigen Kosten verbunden. Da Unternehmen in aller Welt versuchen, ihre Betriebskosten zu senken, um in einem schwierigen finanziellen Umfeld wettbewerbsfähig zu bleiben, stehen die Budgets unter Druck.

Der Return on Investment (ROI) ist ein entscheidender Faktor, wenn es darum geht, die C-Suite davon zu überzeugen, in RPA-Lösungen für die Kreditorenbuchhaltung zu investieren. Wie Sie jedoch aus unseren Fallstudien in diesem Artikel ersehen können, kann sich die Implementierung einer Lösung zur Automatisierung von Verbindlichkeiten oder Forderungen schnell bezahlt machen.

Für Unternehmen, denen es an internem Fachwissen für die Implementierung von RPA-Software fehlt und die sich Sorgen um die Schulungskosten machen, bietet ZAPTEST Enterprise einen dedizierten ZAP-Experten, der bei der Konzeption und Implementierung Ihrer AP-Automatisierung behilflich ist und die Buchhaltungsmitarbeiter bei der Einarbeitung unterstützt.

#2. Integration von Daten

Die Buchhaltungsabteilungen verwenden eine breite Palette von Software. Einige verfügen über hochmoderne ERP-Tools, während andere mit veralteter Software vor sich hin dümpeln. Systeme können aufgrund unterschiedlicher Datenstandards, Formate und Strukturen in hohem Maße inkompatibel sein. Die Sicherstellung, dass diese Werkzeuge miteinander kommunizieren können, kann komplex sein und ein hohes Maß an Anpassung erfordern.

Zum Glück sind RPA-Tools dank IDP, OCR, Screen Scraping und anderen Technologien dieser Aufgabe mehr als gewachsen.

#3. Sicherheit der Daten

Sicherheit ist ein weiterer wichtiger Aspekt, da bei der AP-Verarbeitung Finanzdaten verarbeitet werden. Betrug, Datenschutzverletzungen und unbefugter Zugriff sind von größter Bedeutung, und jedes System muss mit entsprechenden Sicherheitsvorkehrungen ausgestattet sein. Darüber hinaus bedeuten GDPR und sogar KYC- und AML-Vorschriften, dass die Aufbewahrung von Kundendaten und die Sicherstellung der Rechtmäßigkeit von Anbietern weitere Dinge sind, die man im Auge behalten muss.

#4. Management von Veränderungen

Die Umstellung von der manuellen Kreditorenbearbeitung auf automatisierte Systeme erfordert einen Umbruch und ein erhebliches Umdenken in den Arbeitsabläufen. Darüber hinaus kann es auch dazu kommen, dass bestimmte Funktionen oder Personen im Unternehmen überflüssig werden.

Erfolgreiches Veränderungsmanagement erfordert Transparenz und eine klare Kommunikation nicht nur darüber, wie die neue Technologie funktionieren wird, sondern auch darüber, welche Vorteile sie bringen wird. Darüber hinaus kann eine Umschulung oder Fortbildung der Mitarbeiter viel dazu beitragen, Spannungen mit der Software abzubauen.

#5. Widerstand des Verkäufers

Nicht nur Ihre Mitarbeiter können in ihren Gewohnheiten stecken bleiben. Die Einführung eines automatisierten Kreditorenbuchhaltungssystems kann auch zu Unannehmlichkeiten für die Lieferanten führen, die zögern, ihren Rechnungseinreichungsprozess zu ändern. Am besten erklären Sie dem Lieferanten, wie er von einer schnelleren Rechnungsverarbeitung direkt profitiert, und bieten ihm sogar Unterstützung oder Schulungen für seine Mitarbeiter an, damit diese mitmachen können. Da Cloud-basierte RPA-Tools heute gang und gäbe sind, war es noch nie so einfach, ein Portal zu erstellen, auf das die Anbieter zugreifen können.

Trends bei RPA für das Rechnungswesen

Die RPA-Tools für die automatisierte Debitoren- und Kreditorenbuchhaltung werden als Reaktion auf die sich ändernden Anforderungen und technologischen Innovationen verbessert. Lassen Sie uns einige der größten Trends für die AP-Automatisierung im Jahr 2024 erkunden.

1. Mehr AI

KI und ML sind die großen Themen des Jahres 2023. Wenn diese Tools zur Ergänzung von RPA-Systemen eingesetzt werden, können sie bei der Rechnungsbearbeitung, der Betrugserkennung und sogar bei der Bearbeitung von Ausnahmen helfen. Der vielleicht interessanteste Teil ist der Einsatz von kognitiven KI-Tools, die aus Daten lernen und sogar optimale Entscheidungen auf der Grundlage historischer Daten treffen können.

Besonders beeindruckend sind die Fortschritte bei der Behandlung von AP-Ausnahmen. Während RPA-Bots die meisten Aufgaben erledigen können, wenn sie mit KI erweitert werden, können sich diese Prozesse an Rechnungen mit fehlenden oder unvollständigen Daten anpassen, sich mit strittigen Rechnungen befassen oder Zahlungen kennzeichnen, die ein manuelles Eingreifen erfordern.

2. Einbindung der Lieferanten

Das Onboarding von Lieferanten ist in den letzten Jahren immer komplexer geworden. Das hat zum Teil mit der Risikominderung zu tun, aber auch mit dem verstärkten Einsatz von ERP-Systemen und einem allgemeinen Trend zur Digitalisierung. RPA-Tools helfen beim Onboarding, indem sie den Prozess automatisieren und ihn für alle Beteiligten schneller und einfacher machen. Ein großer Trend im Jahr 2023 ist die Beseitigung von Engpässen in der Lieferkette, und ein einfacheres Onboarding ist ein wichtiger Teil davon.

3. Programme für vorzeitige Zahlungen einführen

Jeder versucht im Moment, die Kosten zu senken. Während RPA-Tools bei diesem Prozess auf verschiedene Weise helfen, ergeben sich einige der besten Einsparungen bei der Automatisierung der Kreditorenbuchhaltung aus der Nutzung von Programmen zur frühzeitigen Zahlung. Mit RPA können Rechnungsprüfungsteams die Validierung, Genehmigung und Ausstellung von Rechnungen beschleunigen und so den Cashflow der Lieferanten verbessern, während sie gleichzeitig ein paar Prozent ihrer Kosten einsparen. Für Unternehmen mit vielen Lieferanten können die Einsparungen erheblich sein.

4. Datensicherheit

Die Datensicherheit kommt kaum aus den Nachrichten, und das war auch 2023 nicht anders. Die Speicherung und Übermittlung sensibler Finanzdaten ist ein Anliegen, das jedes Unternehmen ernst nehmen muss. Jede undichte Stelle kann sich katastrophal auf den Ruf auswirken und zu hohen Geldstrafen führen. RPA-Tools bieten viele Vorteile in Bezug auf die Cybersicherheit, z. B. Zugriffskontrollen für AP-Daten und Sicherheit durch Verschlüsselung oder APIs.

5. Verwaltetes RPA

Managed RPA-Services für die Automatisierung von Kreditoren und Debitoren sind im Kommen. Hier spielen mehrere Faktoren eine Rolle, darunter der begrenzte interne Zugang zu RPA-Kenntnissen sowie die Vorteile von RPAaaS-Software, die die Planung, Implementierung und Wartung von AP-RPA-Software schneller und kostengünstiger machen.

Darüber hinaus bieten Managed RPA-Services für die Kreditorenbuchhaltung eine vorhersehbare monatliche oder jährliche Gebühr, was vielen Teams entgegenkommt.

Die Zukunft der AP-Automatisierung

Dank RPA mit KI-Fähigkeiten erscheint die Automatisierung von AP bereits ziemlich futuristisch. Die Technologie wird jedoch nicht an dieser Stelle enden. Im Folgenden finden Sie einige Einblicke in die Automatisierung von AP, die in diesem Jahrzehnt voranschreitet.

1. Hyperautomation

Automatisierungssoftware führt in jeder Branche zur Hyperautomatisierung. Mit RPA und KI-Tools von ausreichender Qualität könnten ganze Buchhaltungsteams automatisiert werden, was zu blitzschnellen Zahlungen mit Hilfe von prädiktiven Analysen führt.

2. Individuelle Buchhaltungssoftware

Generative KI, No-Code-Tools und Coding Co-Pilots sind die Zukunft der AP-Software-Automatisierung. Es wird zwar weiterhin Platz für Standardsoftware geben, aber die Buchhaltungsteams werden in der Lage sein, maßgeschneiderte Tools zu entwickeln, um ihre täglichen Aufgaben zu automatisieren.

Die Anwendungen werden in der Lage sein, selbst die marginalsten Anwendungsfälle, Arbeitsabläufe und Unternehmenskulturen zu erfüllen, was zu personalisierten Tools führt, die eine beeindruckende Produktivität ermöglichen. RPA-Tools wie ZAPTEST verbinden Automatisierung mit Testautomatisierungssoftware und ermöglichen es Teams, hochwertige, robuste und sichere benutzerdefinierte Tools zu erstellen.

3. Eingebettete Zahlungen

AP-Software mit eingebetteten Zahlungen wird eine der interessantesten Softwareentwicklungen der Zukunft sein. Anstatt Transaktionen an Zahlungsabwickler zu senden, werden Buchhaltungsteams (oder Bots) sofortige elektronische Zahlungen aus der App heraus auslösen, über Grenzen und Finanzzonen hinweg.

4. Nächste Stufe der Analytik

Da die Digitalisierung des Prozesses zur Automatisierung der Kreditorenbuchhaltung immer mehr Daten erzeugt, werden Analysetools die zugrunde liegenden Muster in diesen Informationen finden und tiefe Einblicke in den Cashflow, die Ausgabenmuster und die Lieferanten ermöglichen. Diese Fortschritte werden das AP revolutionieren und zu weniger Risiko und mehr Optimierung führen.

Abschließende Überlegungen

RPA für die Buchhaltung wird für Teams, die von guten Lieferantenbeziehungen und reibungslosen Lieferketten profitieren wollen, immer wichtiger. Bei so vielen manuellen und sich wiederholenden Prozessen, die es zu mechanisieren gilt, kann KI-gestützte RPA helfen, skalierbare, flexible und optimierte Lösungen für Buchhaltungsabteilungen jeder Art zu schaffen.

Die Automatisierung der Kreditorenbuchhaltung ist eine elegante Lösung für Teams, die ihre Kreditorenbuchhaltung automatisieren, Geld sparen, effizienter werden und einen umfassenden Einblick in ihre finanzielle Leistung erhalten möchten. Wenn man dann noch die Erkennung von Betrug und die Unterstützung bei der Einhaltung gesetzlicher Vorschriften hinzunimmt, wird klar, warum RPA den Bereich der Buchhaltung erobert.